转型会员制,云集能否讲好电商下半场故事?

2019年06月05日

评论数(0)

联商专栏:6月4日,云集公司发布了2019年第一季度未经审计的财务数据。据财报显示,截至2019年3月31日,云集一季度的GMV达到了68亿元人民币(约合10亿美元),与2018年同期35亿元GMV同比增长93.7%;实现总收入33.856亿元人民币(约合5.028亿美元),与2018年同期22.097亿元的总收入同比增长53.2%。这是云集自成立以来,首次在保持高速增长的同时,实现了单季度盈利。

2019年5月3日,纳斯达克的一下钟声,让成立不过四年的云集,以会员制电商第一股的姿态,成为电商的又一个焦点。一如2018年7月,以社交电商第一股站在纳斯达克的拼多多。

曾因分销方式陷入涉嫌传销困境的云集,努力清洗“拉人头”底色,宣称自己是线上版Costco的会员制电商,在拼多多依然奔跑在社交电商时,一个转身,成功上岸,在质疑与掌声中,云集能否在波诡云谲的市场中,讲好它的会员制故事?

一、喜忧参半,营收增长的代价是成本剧增

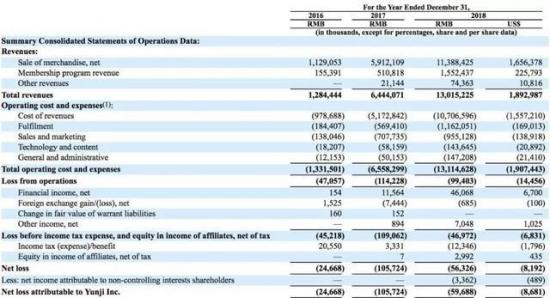

尽管云集2019年第一季度实现了盈利,依然难掩2016年至2018年连续三年亏损的事实。根云集招股书现实,云集2016年、2017年和2018年营收分别为12.84亿元、64.44亿元、130.15亿元;2016年、2017年和2018年的GMV分别为18亿元、96亿元和227亿元;疯狂的扩张带来可喜的营收,但巨额的亏损也摆在了明面上,2016年、2017年和2018年云集净亏损分别为2466.8万元、1.05亿元和5632.6万元。三年累计亏损近2亿元。

会员制分销方式带来营收增长的同时,成本也相应激增。2015年时,成为云集店主需缴纳一年365元的平台服务费,店主邀请新店主满160名即可成为“导师”。“导师”再邀请1000名新店主,即可申请成为“合伙人”。其中,“导师”下面的店主团队成员每发展一名新店主,“导师”能从365元平台服务费中拿走170元,“导师”的上线“合伙人”能拿走70元。同时,“店主”如果在“云集微店”消费购买商品,则对应的“导师”和“合伙人”均可以得到公司返还商品销售利润的15%;店主邀请新店主加入消费后,所对应的“合伙人”和“导师”也可以获得返利。

基于会员制多级分销的设计裂变,云集微店实现野蛮生长。2016年,云集微店的注册用户为250万,2017年上升至1690万,2018年则达到2320万。同时,云集微店2016年的GMV为18亿元,2017年上升至96亿,同比增长428.1%;2018年GMV为227亿元,同比增长134.4%。订单总数上,从2016年的1350万增涨至2018年的1.53亿。

疯狂的扩张带来了成本的激增,但靠拉人头起家的云集,只有人头资源,没有扎实的产业链支撑,亏损是必然的事。商品做自营,会员增涨的同时,必然会带来库存压力。2016年至2018年这三年,为了增加商品的丰富性,云集微店的SPU的数量分别从837个、2315个增加到6613个,云集微店的库存分别为9740万元、3.328亿元和6.755亿元。

二、传销标签之上,电商会员制转型依然“与众不同”

云集的分销模式逻辑是,把花在平台买流量的钱,直接花在用户身上,带来裂变流量。但这样的多级分销裂变,大众对应的印象,就是“传销”。

于是,2017年5月,杭州滨江区市场监管局对云集作出行政处罚,合计罚没958万元。滨江区市场监管局的理由是,云集微店”网络购物平台以 “交入门费”、“拉人头”和“团队计酬”的行为开展网络传销行为,违反了《禁止传销条例》。同年8月初,云集微信公众号、服务号被微信官方永久封停。

想走在阳光下的云集,对此也迅速做出了整改,会员费涨到398元,将原来设置多个层级,通过邀请他人缴纳会员费并从中得到分成并可以提现,转变为只有一级,会员费也只是用于购买“礼包”,分成的部分无法提现,转为“云币”,可购买站内其它商品的形式。

深陷传销疑云的云集,试图通过转型会员制模式,撕掉传销标签,于阳光下,屹立于电商市场。但,云集的会员制,究竟是什么样的?螳螂财经发现有以下几点:

1,以牺牲用户增长,换付费会员增长

得益于云集前期拉人头、多级分销的野蛮生长,截止2018年底,云集的会员数已达740万,会员复购率更是达到93.6%,他们为云集贡献了66.4%的GMV,2018年一年贡献会员费15.52亿元,占到云集收入大盘的13.6%。

云集这些会员的主要群体,如其上市之前在路演PPT中也提到的,主要为25至39岁女性、年人均可支配收入在17800-36900元之间(每月1483-3075元)。也就是说,云集的主力军是月收入3000以下的婚育女性。

诚然,在电商行业已经被阿里系和京东以占据90%以上的市场份额制霸的情况下,社交会员制电商似乎是市场的空白点,看起来前途似乎不错,能筛选出高净值用户。云集前期虽然通过社交裂变滚雪球般地扩大用户量和认知度,但是,转型为会员电商后,怎样提高用户的粘性,精耕细作已有用户,增加稳定性和复购率,才是最重要的。以云集目前的主力用户,虽然三千以下收入群体虽然是中国社会的塔基,但由于主力群体的单一性与局限性,似乎很难在未来有更深的想象空间。

从近三年的用户数据,2016年的250万、2017年的1690万与2018年2320万,不难看出在转型会员电商后后,云集的用户年增量从1440万减少到630万。一定程度上牺牲用户增长,换来了付费会员的增长,2016年为90万,2017年为290万,2018年740万,截止2019年3月31日,付费会员数达到900万。

2,流量驱动的“与众不同”会员制

尽管云集在招股书以及新闻稿中,都将其会员模式亚马逊Prime以及Costco相提并论,但云集的会员制模式,与现在所有主流的电商会员制,都有本质的区别。

首先,云集的会员有分销与返佣。

2018年4月19日,亚马逊全球Prime会员人数已超过1亿,2018Q3订阅服务净销售额102.09亿美元。吸引着这些付费用户的,是亚马逊所提供的物超所值的服务,包括免运费、无限畅享音乐、视频和书籍、无限图片储存其它线下店商品折扣。

淘宝、京东、网易考拉推出了会员,也同样提供物超所值的权益,比如免运费、会员专享折扣、优惠券等,而不是分销商品赚佣金。以京东plus会员为例,198元的会员费能够带来9项会员专属权益,百万产品有会员专属优惠价,每月有品类优惠券等,目前,配合京东的6月大促,plus会员已经优惠到99元一年。而云集的会员,费用是398元,所谓权益,就是享受批发价和赚取用尽,也就是说不仅没有什么实质性的权益,还依然表现在分销上:以所谓批发价提供产品给付费会员用户,并激励会员在社交网络分享云集的商品,来获得佣金。

这样的模式,很难让人不联想到微商。

其次,云集的产品路子野。

不管是在天猫、京东、亚马逊还是网易考拉上,平台为会员提供的商品,基本上是知名品牌。来源可溯,品质可控,并让会员享受优惠于非会员的价格购买。而云集,打开商城首页,那些占据云集主体的女性个护日用品,基本上是没听说过的品牌。而一些自有品牌,如,面膜品牌Solo Life(素野),女性个人护理品牌原生黄;美容健康食品品牌尤妮美,商品的价格不透明,无法与市场同类产品比价,自然也就给云集足够大的利润空间,去返利给分销会员。

这种销售体系太眼熟了,跟微商完美契合。

为了规避传销,在云集的设计中,普通用户购买一套价值398元的素野护肤品大礼包就可以成为钻石会员即店主,拥有内购优惠,分销可以赚取佣金的特权。

以这样的逻辑,可以理解为,云集的会员的付费,不是用来购买来自云集平台提供的优质商品和服务,而是变相地购买了利润空间巨大的自营产品。这样的模式下,云集如果追求品牌和性价比,可能会比较难支撑会员的分销分成,可行的路,似乎只有不停地追求新的毛利率高的产品,来保证会员体系的运转。

云集创始人兼CEO肖尚略曾言,会员电商是一条新赛道,也将是未来“社交电商”的主流形态。零售的本质仍需回归效率的竞争,云集所转型的会员电商本质上是为了让云集会员们用口碑和行动去占领用户心智。

但云集的会员制,目前所有的行为,根本无法达到占领用户心智,尤其是用口碑这一点。

会员制强调用户对平台的忠诚度,云集以拉人头方式形成的用户结构并不具有“稳定性”。营销理论上的忠诚,可分为认知忠诚, 情感忠诚, 意向忠诚和行为忠诚四种。如果说京东Plus和亚马逊Prime等会员制,是从认知忠诚和情感忠诚上,以自身品牌度和优秀的用户体验来留住会员,增强粘性和复购率,那云集会员暂时只是仅仅从行为忠诚上留在这个平台。云集的手里其实只有自购和分销两张牌,一旦别的平台有更大的价格优势,那些想要薅羊毛的自购会员,就会放弃云集;而那些想分销赚钱的会员,想留住他们,就需要不断地以利相诱,而这,是建立在拥有足够的SKU、良好的商品品控前提条件之下的。但云集,还不具有。

三,道长且阻,野路子“会员制”资本市场站稳脚跟难

电商发展至今,流量端已经出现了很明显的“阶级固化”,京东阿里将流量牢牢地抓在自己手里,这使电商的拉新成本大幅度提升,品牌获取新增量的难度加剧。而现在,更是迎来了流量的长尾化和市场细分,用户正在分化成一个一个的社群。

在“螳螂财经”看来,云集虽然很好的抓住了社群裂变的好时代,但在阿里、京东以及众多电商巨头均在探索会员制电商尚无清晰的路线的情况下,云集想借野路子会员制转型谋求长线发展,并不容易。

宝妈转型困难。会员电商的转型,不仅是云集的体系转型,也是初期用户的转型。定位于人均收入三千一下的宝妈的云集,曾自诩帮助宝妈门找到了收入可观且时间自由的职业,用户增长红利吃完,分销收益不再后,如何帮助她们完成转型,成了云集必须思考的问题。在野蛮生长期间,邀请新店主满160名即可成为“导师”,从365元平台服务费中拿走170元,下线消费购买商品,还可分得销售利润的15%;而整改后,没了拉人头的返利,单靠微薄的分销佣金,无法将这群渴望赚钱的宝们们转化成后期粘性高的优质用户。以iPhone7plus为例,云集的售价是3999,佣金50元,而京东平台的售价也是3999,在价格没有优势的情况下,除了自购省钱,如何说服别人在品牌与服务都不如京东的云集上买从而赚取佣金?

此外,云集在招股书中表示,将来可能会要求会员续费或以其它方式续费,对于收入本就不高,想利用平台赚钱的宝妈们来说,能否留存就是大问题。

自营毛利下降。持续亏损而迫不及待投入资本怀抱的云集,近年来,运营成本也是逐年增加,总营运成本由2017年的65.5亿元增至2018年的131.1亿元。虽然营收和GMV数据表现还算不错,但这不错的GMV途径其实只有两个:398元会员费和自营产品销售,其中产品销售包括会员分销和会员内购。从财报来看,2016-2018年,云集自营业务的毛利率分别为13.39%、12.5%和6%,逐年下降,鉴于目前云集上所有的产品均为包邮,完成订单还有一笔不小的履约费,即所要支付运输和第三方支付交易费用等。2018年云集的履约费用11.62亿,占营业收入的10.2%,远远高于6%的毛利率。由于2018年巨增了15.52亿会员收入,自营的这一部分亏损由会员收入填补,但如果去掉会员收入,云集的自营业务数据将不堪入目。2019年第一季度的财报显示,商品销售净营收为32.202亿元,高于上年的20.022亿元,同比增长60.8%,但会员计划营收从2018年同期的2亿元减少至1.566亿元,同比下滑21.7%。会员和产品需要两手抓,并且两手都要硬,但明显云集只能顾得了一头,在这样的情况下,怎样讲好自己的会员制故事,待看云集的后续动作了。

会员制的价值,最终要回归于优质产品和服务的价值。不管是Costco、亚马逊还是会员制还在成长中的京东阿里,他们的会员制,主要是在保证高品控和低毛利以及高周转的同时,还能够以最高性价比商品服务于会员,让会员心甘情愿付费,并保持了相当高的忠诚度。这才是云集需要学习的精髓。

不可否认,靠拉人头野蛮生长的云集快速完成了原始用户积累,并成功登陆资本市场。但IPO仅仅是云集一个开始,首个季度的盈利也无法代表未来局势,道阻且长,资本市场站稳脚跟不易,如何提高会员的忠诚度,留存并持续变现,是云集未来需要考虑的问题。

*螳螂财经|易芳,此内容为【螳螂财经】原创,未经授权,任何人不得以任何方式使用,包括转载、摘编、复制或建立镜像。

【完】

螳螂财经(微信ID:TanglangFin):原潇湘财经,泛财经新媒体,重点关注新金融、新零售、上市公司等财经金融领域。 《财富生活》等多家杂志特约撰稿人。