师天浩

师天浩

公告

文集

科技(48) 通讯(3) 短视频(16) 新零售(30) 电商(89) 腾讯(4) 移动互联网(106) 汽车(18) 手机(17) 小程序(6) 共享经济(2) 共享单车(2) 无线耳机(2) 大健康(8) 区块链(2) 经济(3) 美团(11) 游戏(6) 家电(41) 家装(11) 酒店(1) 快递(3) 直播(3) 智能手机(1) 租房(2) 京东(0) 教育(2) 财报(1)统计

今日访问:1287

总访问量:4708782

每卖1辆车亏损11万,蔚来烧钱换空间战略到临界点了?

2022年11月17日

评论数(0)蔚来在国内市场以用户服务与换电闻名,这种烧钱式的商业投入,需要配合着业绩(交付量)长期的高增长,直至商业规模达到一个标准。之后,由规模效应摊薄这些固定成本,实现竞争中的胜出。

该重模式厉害的点,在于企业不惜投入,提供了超过行业标准线的服务质量,以强产品体验/服务体验吸引用户,抓力很强。它的弱点也很明显,规模效应未来之前,增长一旦放缓,亏损会不断扩大,最终压死企业,模式很脆弱。

从今年Q3财报来看,蔚来烧钱换空间的战略来到了它的临界点,亏损走高的同时收入和交付量不可逆的下滑。毫无疑问,此时的蔚来并未进入规模效应红利时期,留给蔚来的未来,充满了悲观色彩。

增速不可逆的由3转2

伴随传统汽车巨头在新能源领域的频繁落子,造车新势力短暂的“模式红利”开始势衰。这两年,如果不能交出较为优秀的答卷,它们的先发优势将在传统巨头巨大的品牌惯性中消失殆尽。

相比于亏损的不断扩大,蔚来最大的危机是营收与交付量两个数据的双双下滑。

数据来源:根据财报整理

从2020年Q2开始,蔚来营收由不到40亿元节节攀升,连续6个季度实现超过三位数的同比增长。自2021年Q4开始,增速开始进入两位数时代,连续四个季度的增幅下滑趋势,预告着蔚来营收增速由3位数不可逆的向2位数变化。

数据来源:根据财报整理

新车交付上呈现类似的走向,自2021年Q4季度进入双位数时代后,同样是连续4个月增速下滑的曲线。虽然季度新车交付由2020年Q1的三千多辆,Q3季度交付新车上升到三万+的规模,但增长性却曲线下滑。对于一家野心勃勃的造车新势力而言,相比于亏损和遥遥无期的盈利,增速放缓更为致命。

1、蔚来增速开始大幅落后行业整体增速;

无论是造车新势力的蔚小理,还是特斯拉、比亚迪两大新能源双雄,前几年的高增长都与整个新能源车增长大趋势相关。从中商产业研究院的数据来看,2021年是新能源车增速最快的一年,同比增长了157.6%。因此回头来看,2021年蔚来三位数增长和整个大盘走向一致。从2022年前十个月中国新能源车销量来看,相比去年大概率也会增长一倍。此时,蔚来增速明显远落后于整个大盘。

数据来源:中汽协、中商产业研究院整理

2、BBA的入局,让蔚来进入比拼硬实力阶段;

早期的新能源市场,小鹏、理想,蔚来的独特定位导致它享受了很长一波的红利期。特斯拉以轿车为主,比亚迪走得平民路线。新能源车、SUV、豪华车,这三大特征,致使蔚来错开了和其他新能源品牌的直接竞争。随着BBA的入局,它们相继推出覆盖30-50万区间的新能源豪华SUV、豪华轿车,直接蚕食的就是蔚来原本“独霸”的市场。

2022年9月,宝马新能源汽车销量为3337辆,占品牌份额的4.5%;奔驰新能源汽车销量4052辆,品牌份额占比5.8%;奥迪新能源汽车销量1346辆,占比5.8%,品牌份额2.3%。相比于很早入局的蔚小理,传统豪强BBA推出新能源车的时间大大落后。凭借本身的品牌影响力,很快就在豪华新能源车市场撕开口子。随着它们旗下新能源车口碑积累,会逐步的压迫原本没有对手的蔚来、理想的市场空间。

蔚小理们的出现,积极意义上说,一扫过去国产品牌不懂营销的弊端。从科技概念、自动驾驶概念和服务理念上,它们实现了一种突破。然而,传统汽车豪强在中国市场几十年积累的品牌号召力是不可忽视的。通过打时间差,前几年的蔚来、理想在新能源豪华SUV上实现了差异竞争,吃掉了早期红利。

不过,豪华车一直是BBA统治的领域,它们在新能源车上发力过慢,几乎不可能将蔚来、理想从市场中挤出去(两大品牌积累了足够品牌认知)。但借势已有的品牌美誉度,它们会在新能源豪华车市场上狠狠的割下一块肉。

随着新能源车走势走高和市场认可度的提升,BBA在这块领域的投入已愈发加大,以目前蔚来、理想的市场占比和认知度,尚很难说对BBA形成足够的威胁。

战线过长,蔚来在“针尖”上起舞

简单计算一下,Q3蔚来每卖一辆车,亏损大概在11万。目前,蔚来旗下拥有SUV ES8、ES7、ES6、EC6、轿车ET5、ET7六款车型,平均售价43.47万人民币,这一亏损比例非常吓人。

据蔚来发布的2022年三季度财报显示,三季度营收130.02亿元,同比增长32.6%,环比增长26.3%。三季度调整后净亏损约为34.6亿元,环比扩大58.3%,创历史新高。以31607新车交付数量来看,每卖一辆车,蔚来都承受着超过十万以上的亏损。

蔚来创始人、CEO李斌在财报电话会中表示,主要是由电池价格上涨所致。在李斌看来,碳酸锂价格的走势将成为蔚来远期达成25-30%毛利率目标的关键因素之一。影响毛利率水平的另一个关键因素是研发投入。

作为锂电池的重要原料,碳酸锂的价格暴涨,造成了新能源车制造成本的集体增高,目前新能源车制造上,电池成本占据到了5-6成的比例。据东方财富Choice数据,2021年初碳酸锂价格仅为5.7万元/吨,而至2021年底,碳酸锂价格已经涨至28.5万元/吨,年内涨幅达到了400%;进入2022年,碳酸锂价格延续快速上涨,并在3月份就站上50万元/吨大关。

从财报和蔚来动态中可以总结,电池成本的飙升是蔚来高亏损的原因之一。然而,研发支出、换电战略、全球化、电池自产和新品牌五条战线上,同样是当下和未来蔚来烧钱的“重灾区”。作为主打高端车型的新能源汽车,电池成本的影响要比主打平民车型的小鹏、比亚迪甚至特斯拉要低,高亏损的原因显然和蔚来本身多线作战有着直接关联。

数据来源:根据财报整理

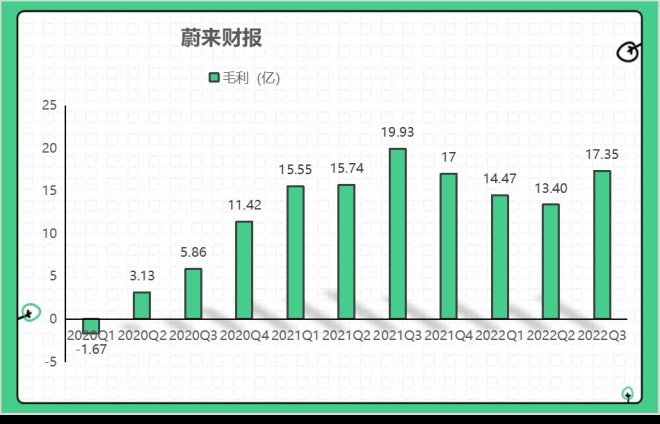

电池成本的影响可在毛利中直观观察,从蔚来财报中能发现,随着(季度)新车交付量由1万进入2万再到3万时代,由于电池成本增高,毛利反而呈着微弱的跌势,但大体维持在每季度十几亿区间。

那真正造成亏损居高不下的原因,在于蔚来过多的战略投入。从创新视角来说,要佩服李斌的胆魄。可从商业视角来看,在羽翼尚未丰满之时,多战线开战的结果,往往不会乐观。

1、研发投入“飙升”并不是好事;

从财报中可以看到,2020年后三季度,蔚来研发支出时呈下滑曲线。而到了2021年下半年,蔚来在研发投入上开始增加,并且呈着逐季度上扬的一个大趋势,这意味着为了应对竞争,蔚来在研发上采取着越来越激进的态度。在全网呼喊掌握核心技术,痛斥美国科技公司“卡脖子”的氛围当下,重视研发是一件好事。只不过,对于一家新秀企业而言,做大规模的紧迫感应超过对创新的重视。

数据来源:根据财报整理

2、电池成本高企之下,换电战略增加支出;

纯电车很爽,可充电带来的时间问题,制约了它便利性。为了解决这一难题,特斯拉给的解决方案是大面积建设超级充电站(官网显示,最快15分钟获得250公里续航)。蔚来在建设自己的超级充电站之外,还有非常独特的“换电战略”。据蔚来透露,2022年,蔚来在中国市场将累计建成1300+座换电站,2025年在全球累计建成4000座换电站,让90%蔚来用户都住上“电区房”。

相关资料显示,蔚来第一代充电站,每一个站点能容纳9块电池。第二代站点容纳13块,第三代容纳22块。以智能手机举例来说,这种换电服务和初期智能手机一样,手机没电了换块电池又能满格操作。中国之大无需过多描述,即使4000座换电站,服务密度也堪堪说勉强覆盖主流的大中城市。

作为豪华车型,本身受电池成本上涨的冲击要弱,而换电战略导致这块优势丧失,作为一项长期投入,虽然便利了蔚来车主,可长期固定的烧钱,是一个不小的压力。(其实,早期特斯拉也尝试过换电站,最后好像因为成本问题放弃。)

3、全球化也将增大蔚来投入;

今年蔚来进军欧洲是一个大新闻,相比国内的模式,蔚来在BBA的“老巢”地区,推出了以租代售的模式,想通过这种方式撬动这块传统汽车豪强云集的市场。据悉,蔚来的三款最新车型ET7、EL7和ET5,将通过订阅模式在德国、荷兰、丹麦、瑞典四国开放预订。与此同时,蔚来不仅把换电站也开到了欧洲,还在柏林建立了创新中心,用于智能座舱、自动驾驶以及能源技术的研发。

总之,全是投钱的事,在高亏损的当下,全球化似乎并不怎么合时宜。

4、电池自产只能说看起来美好;

在二季度分析会上,李斌首次披露了蔚来在电池领域的布局。其表示,蔚来目前已经组建了超过400人的电池研发团队,正在深入参与电池材料、电芯与整包设计、电池管理系统、制造工艺等研发工作,全面建立与增强电池体系化研发和工业化能力。

此外,据李斌透露的信息来看,今年三季度研发投入的增加,主要由于公司在电池、芯片、手机等新业务领域加大了投入。以目前蔚来的新车交付量和整体增速来看,电池自产的想法和自身体量多少有点不匹配。

以特斯拉为例,特斯拉最早采用的是日本松下生产的小圆柱1865电池,即电池直径为18毫米、高度为65毫米,规格后来扩大至2170。直至2020年9月,特斯拉在电池开放日上对外发布自研的4680电池,真正量产或许要等到2023年。2020年特斯拉全球新车交付量规模将近50万。2021年全年,特斯拉全球交付量超过93万辆。预计2022年交付量会达到130万,达到这个规模,特斯拉也没有加紧电池自产的步伐。

以当下蔚来的体量和可见的增长来看,电池自产的想法只能说看起来很美,从研发、工厂投入到材料成本和品控风险,综合成本至少几年内怎么算都不会划算。

5、新品牌推出的最佳时机早已错过;

即使品牌、技术和资本强如特斯拉,直至中端车型Model 3诞生,销量才迎来一个质的飞跃,并连带着扭亏为盈。Model 3的大卖,离不开过去Model S、Model X两款豪华车型积累的高端形象,平民的价格+高端形象使得Model 3快速走量。

蔚来似乎也想复刻这一路径,ET7、EL7和ET5等豪华车型积累了口碑,趁势打造中端车型,或将快速走量。蔚来方面曾透露,将打造三级品牌体系,分别推出内部代号为阿尔卑斯、价格区间为20万-30万元的第二子品牌,与产品售价下探到20万元以内的第三品牌。

但我们说,20万-30万区间已经被Model 3牢牢把控,而20万以内早有小鹏、比亚迪两大强势品牌。在BBA新能源车和“华为”新能源车强势进攻下,蔚来优势市场的增速都由三位数给打掉成了两位数,想要往下探,以蔚来目前日渐走弱的品牌号召力,很难复刻Model 3的“光荣时刻”。

而且,蔚来似乎又想赚钱,又想不破坏品牌调性,选择了第二、第三品牌的策略。20-30万元区间市场在三强已经站稳的情况下,蔚来想用子品牌入局并大火,自信有余,对未来的预计过于乐观。

结论:蔚来想要美好未来需先学会减法

仅凭一腔热血,无法创造奇迹。

造车新势力三小强中,蔚来一直是那个带头大哥,这和它早期找准了赛道,并在产品和服务上大胆创新有关。可在外部竞争局势愈发严峻的当下,做减法,将“弹药”用在最关键的地方才是撑过去的唯一方式。如今的蔚来,看起来似乎什么都在做,而这种拉长战线的经营,埋藏了太多的危机。

从Q3财报来看,蔚来账上的现金及现金等价物,已经从上个季度末的544亿元下降到514亿元。

从公开资料显示,截至2021年9月30日,蔚来现金储备共计约470亿元人民币(73亿美元),同年11月,蔚来完成约127亿人民币(20亿美元)美股ATM增发(At-The-Market Offering),彼时有近600亿人民币的充沛现金流。一年时间,600亿变成了500亿,而李斌想要做的事很多都只是开了个头。

比如说,电池自产、新品牌、全球化、换电站,这些所有的投入都不是短期行为,而且这些投入需要每年至少40-50万新车交付的规模下才能一一被摊薄,否则将是沉重负担。

一旦未来两三年蔚来营收和新车交付增速出现哪怕一个季度的由2位数进入1位数,所带来的连锁反应,将是蔚来这家尚属发展期的汽车新品牌不能承受之重,毕竟BBA们早已是百年“老字号”,在汽车行业不到十年的耕耘只是新秀。新秀就要有新秀的“谦逊”,什么都想做,或许最后什么都做不好。