粉单市场的中国公司们

2024年01月30日

评论数(0)文|朱之丛

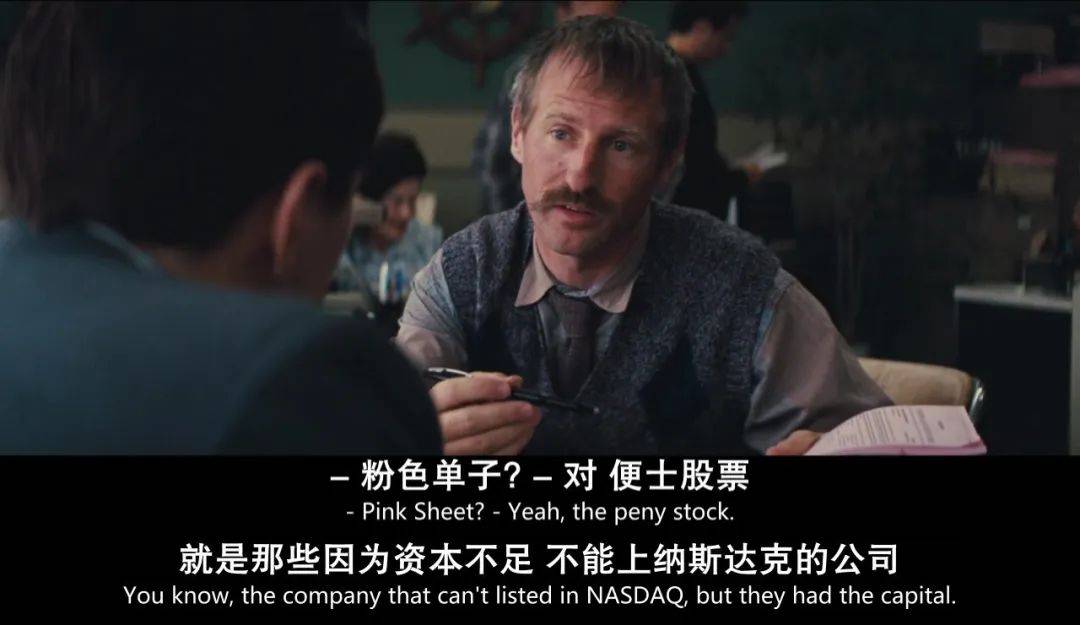

对1993年的乔丹·贝尔福特来说,粉单市场是发家致富的工具,是投机者的伊甸园。

这位华尔街传奇经纪人通过推销各种名不见经传的公司股票,创下了3小时内赚进2200万美元的纪录。直到20年后,好莱坞还把他的故事搬上银幕,让俊美的莱昂纳多·迪卡普里奥在《华尔街之狼》中演绎他敛财和纵欲的一生。

但对普通投资者来说,粉单市场如同深海。

海面上风平浪静,游人如织。人们在这里买卖那些耳熟能详的公司股票,腾讯、安踏、阿迪达斯、任天堂、空中客车……它们以存托凭证的形式在粉单市场交易,遵循与主板相差无几的信息披露机制。

海面之下,危险的掠食者游弋在不同深度的海域,越往下潜,越是黑暗无光。

参照海洋学家对远海的分层,阳光明媚的“上层带”对应粉单市场中的“及时披露”(Current Information),这里的公司名头或许不大,但财务披露相对及时;中部的“中层带”对应“有限披露”(Limited Information),对信息公布的要求进一步降低;充满凶险和未知的“深渊带”则对应“专家市场”(Expert Market)和“灰色市场”(Grey),它们的交易界面会标上醒目的Warning字样和骷髅图标。这里几乎已不存在生命活动,而是一片死寂的墓园。

宽松的准入机制,自由的监管要求,让美国场外交易市场(OTC)成为了收容“垃圾股”的庇护所。这里有数目庞大、来历不明的小公司,它们有的是早已被市场淘汰的残渣,有的是借着“美股上市”的噱头收割本国投资者的欺诈犯,也有的耐心蛰伏于此,真心相信自己有东山再起的一天。

在这场惨烈的掘金游戏里,并不缺少中国公司的名字。

除去那些与美股无关的大公司,粉单市场最负盛名的“输家”有两位:瑞幸咖啡、滴滴出行。它们都曾是各自领域的独角兽,分别在纳斯达克和纽交所主板挂牌,又在短暂的辉煌过后黯然退市。在粉单市场,滴滴的股价维持在3美元左右的低位,瑞幸却再度将品牌盘活,股价攀升至20美元以上,成为投资人眼中的“粉单明星股”。

乔丹·贝尔福特在同名自传《华尔街之狼》中写道:“1%最富有的美国人里,大部分在私底下都是不可救药的赌徒。”这也许就是为什么始终有人乐此不疲地加入这场游戏。哪怕粉单市场是垃圾站,是轮盘赌,是深海,是墓园……只要还有剩余的筹码在流通,一切都有翻盘的希望。

双重身

在中国,“粉单市场”的参照物是新三板。

与其说这是模仿,倒不如说OTC本身就是市场机制下的必要产物。Over-the-Counter,场外交易市场,游离在正规二级交易市场之外、主要面向中小微型企业的股权交易平台。这里的准入机制和监管要求远不如交易所森严,允许大量名不见经传的小公司挂牌交易,作为融资的起点。

新三板支持中小企业,“老三板”收容退市公司,粉单市场兼具这两项功能。这个诞生于110年前的古老资本系统,其运转时长已经接近美国历史的一半。

1913年,粉单市场(Pink Sheet)是美国国家报价局(National Quotation Bureau,NQB)推出的一项主营业务。这个看似官方的机构其实是一家私企,由一名出版商和一名金融家联手创办。在互联网尚未出现的年代,NQB提供了一项稀缺的服务:统计市场上的各类金融数据。债券报价用黄色纸张印刷,股票报价用粉红色纸张印刷,Pink Sheet由此得名。

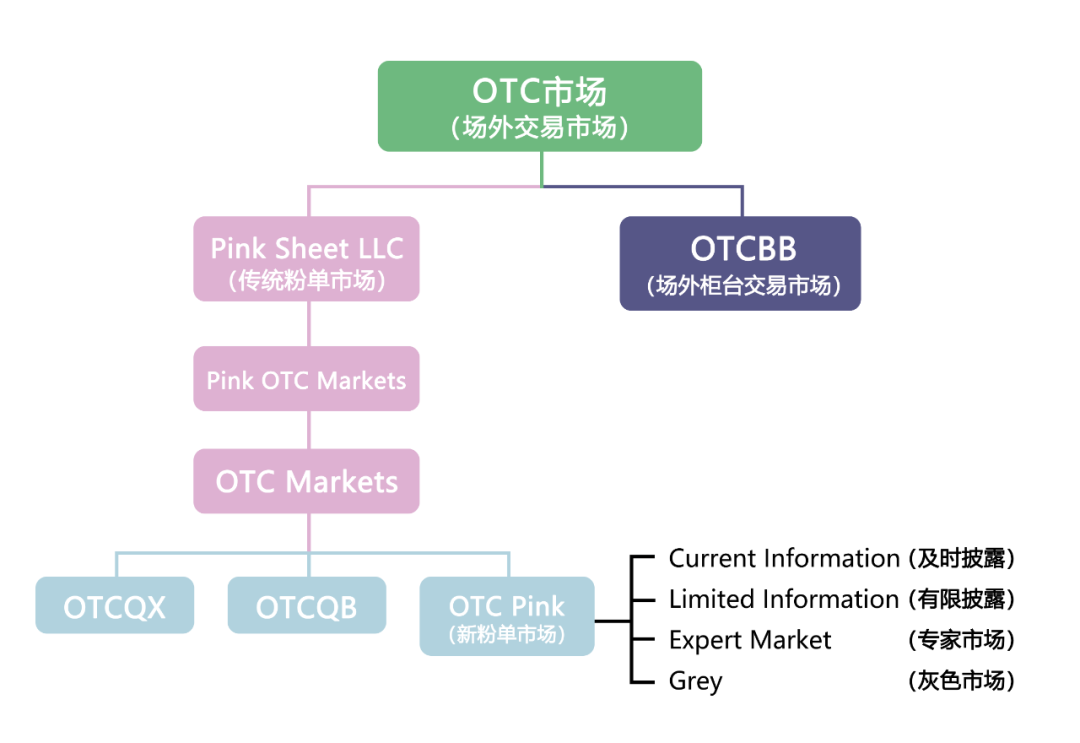

从严格意义上说,“粉单市场”属于整个OTC市场的一部分,而且是最不受监管、交易风险最高的那一部分。粉红色能够帮助投机者攫取财富,却也成为廉价和危险的象征。

此后的一个多世纪里,粉单业务几经流转,公司名称也多次改动。2000年,国家报价局改名为Pink Sheets LLC(直译“粉单责任有限公司”),2008年又更名为Pink OTC Markets(直译“粉色场外交易市场”),最后连Pink的字样也被拿掉,只剩下OTC Markets,以一整个市场为一家公司命名,凭空增添了几分权威性。

名称的更替是为了对应业务的成长:今天的OTC Markets已经是一只拥有超过12000支股票、日交易额20亿美元的庞然大物。它被划分为三个市场:OTCQX、OTCQB、OTC Pink,这三个层级对业务规模和信息披露的要求逐次降低,其中OTC Pink以其最低的准入门槛,成为了聚集无数“垃圾股”的乐园。

这也就是今天为人熟知的“粉单市场”。

换言之,中文语境里的“粉单市场”经历过一次隐秘的演变:它曾经接近于整个场外交易市场的总括,如今则是这个市场的最底层。广义和狭义的粉单市场,是这一秘境的双重身。

当然,位于底层的OTC Pink也有其优势:对公司规模和财务状况的要求相对宽松。因此,许多知名企业也乐于将这里作为一个“据点”。美股市场不允许在境外注册的公司直接上市,它们便通过ADR(美国存托凭证)和GDR(全球存托凭证)等形式在粉单市场挂牌,寻求大洋彼岸的融资机会。

腾讯、安踏、比亚迪、美团、百度、中国重汽、华润置地……这些名声显赫的大公司,通常被列入粉单市场的最高评级“及时披露”。投资者买卖这些公司发行的证券,等同于普通意义上的“炒股”。

但另一方面,OTC Pink又容纳了大量无价值的垃圾股:截至2023年底,这里的12000多支股票中,超过11000支都是股价低于1美元的“便士股”。它们往往被列入最不推荐的“专家市场”和“灰色市场”,OTC Markets会在显眼的地方警告投资者:Caveat Emptor(拉丁语“买家自担风险”)。

至此,我们终于得以一窥这个层层嵌套的漏斗模型:场外交易市场是美股的边缘地带,粉单市场是场外交易市场的底层,而粉单市场又被划分为“及时披露”“有限披露”“专家市场”“灰色市场”4个层级。被打入后两个层级的4500多家公司几乎无人胆敢染指,“专家市场”的股票报价不对公众公开,“灰色市场”的公司则根本不公开报价。

电影《华尔街之狼》的核心剧情,正是乔丹·贝尔福特在遭遇了1987年的股灾后,转而投向买卖“便士股”的小公司,用三寸不烂之舌把这些粉单股票包装成“潜力股”销售。他运用“拉高抛售”(Pump and Dump)的技巧多次操纵股价,让一众投资者损失惨重,自己从中赚取高额佣金。

这就是美国金融史上著名的“乔丹·贝尔福特粉单诈骗案”。在那个时代,财富的印钞机滚滚开动,风险敞口大得像是猛兽的嘴,足以吞下一切。

二象性

在中文语境里,“鱼龙混杂”是对粉单市场最直观的形容。

“鱼”和“龙”的对照,构成了入局者的二象性。曾经在美股三大交易所呼风唤雨的龙头,会跌落到粉单市场的浅滩中苟延残喘;在这里隐忍以待天时的失意者,理论上也有“鱼跃龙门”、重返主板的契机。

OTC Markets规定:从美股交易所退市的股票,仍旧可以通过证券商在粉单市场交易,投资者享有对股票的一切权益,这是“自上向下”的承接。反之,OTCQX和OTCQB两大精选板块的信息披露要求较高,能长期在这里挂牌的优质股票,往往也就具备了升入主板的潜力,这是“自下向上”的逆袭。在民间,OTCQX常被调侃为“主板预备班”。

谈及粉单市场的中国公司,有两个重要的名字是绕不过去的:滴滴、瑞幸。它们都曾是敲响交易所大钟、在美股挂牌上市的天选之子,又分别由于不同的原因跌落山巅。

2019年5月,瑞幸咖啡登陆纳斯达克主板。“小蓝杯”用烧钱换扩张,以9.9元一杯的惨烈价格战在中国铺开2370家门店。它几乎每个季度都在亏损,累计亏损超过21.7亿元,但仍不掩盖其进攻的锋芒。招股书披露,瑞幸拟融资6.95亿美元,上市后市值达到42.5亿美元。它从创立到上市仅用时19个月,是近年来美股上市最快的中国公司。

2021年6月,滴滴出行也在纽交所低调上市。这家成立9年的公司隐然已是中国O2O出行业界的霸主,也因为掌握着敏感的路况和驾驶数据,成为各方争议的焦点。为了冲击800亿美元市值,滴滴从递交招股书到完成上市只用了19天,同样是近年来美股“上市最快”的中国公司——另一重意义上的。

瑞幸和滴滴的相似之处还不止于此。它们都创造了令人目眩的造富神话,这个神话的华彩也都只维持了一年。

2020年初,浑水调研公司发布了一份长达89页的做空报告,直指瑞幸存在严重的财务造假问题,并认定其基本盘已经破产。这是对瑞幸的沉重一击,几轮交锋后,管理层不得不承认曾虚增交易额22亿元,随即引发市场踩踏。6月,瑞幸被从纳斯达克强制退市。

滴滴的败退则更加仓促。上市第3天面临网络安全审查,以被判罚80.26亿元告终。2022年5月,滴滴从纽交所退市。

瑞幸内部血淋淋的“宫斗”大戏随后展开:创始人陆正耀、钱治亚被董事会踢出局,由郭谨一出任CEO。之后数年,瑞幸凭借“椰云拿铁”“酱香拿铁”等爆款产品重回增长轨道,门店数增加至1.3万家。陆正耀和钱治亚在预制菜领域短暂停留后,折回咖啡赛道。他们创立的新品牌“库迪咖啡”迅速成长为瑞幸的死对头,双方在街头巷尾展开拉锯战,战术依然是屡试不爽的“9.9元”低价咖啡。

相比之下,滴滴的下半场则静默得多。在为期1年多的整改期内,曹操、神州、T3等出行企业争相抢夺滴滴空出的市场,带动整个网约车市场进入运力饱和阶段。恢复正常运营后,滴滴的营收、订单数和GTV(总交易额)等核心指标均迎来大幅回升,虽然在集团层面还未实现盈利,但亏损额不断收窄。

险恶的浪潮过后,失意者暂时走下牌桌。在这些经营行为之外,滴滴和瑞幸发行的股票转换为存托凭证进入粉单市场,继续在交易者手中腾挪。截至1月29日,滴滴(DIDIY)股价为3.7美元,瑞幸(LKNCY)股价为23.77美元。和从前相比,它们的股票代码后均被加注了代表存托凭证的“Y”。

经历过“同富贵”和“共患难”,这对难兄难弟终于要分道扬镳了:启动退市流程时,滴滴宣称将要转战港股;接近瑞幸的投资者则表示,瑞幸将筹备再次冲击美股上市。某种程度上,这一抉择有其必然性:中国投资者更了解本地网约车市场,而咖啡的故事在美国最动听。

当然,有多少人败退,就有更多人怀揣兴奋和梦想入局。“鱼”和“龙”之间只差一道关隘,粉单市场总不会缺少“鱼化为龙”的故事。

2019年,“微商云智能第一股”悦商集团升入纳斯达克主板。官网显示,悦商集团拥有全球收付款系统WTPay、微商云智能系统YCloud等四大业务板块。但随着时间推移,这家公司的内部动荡也逐渐暴露:2023年末,悦商集团声称此前发布的财报遭到前任CEO等离职员工恶意造假。受此影响,其股价一度大跌30%。

2022年,盈喜集团升入纳斯达克主板。其官网显示,这是一家成立于2000年的纺织服装产业链服务公司。转板首日,盈喜集团的股价大涨近90倍,被称为纳斯达克的“妖股”。据财报披露,盈喜集团2021财年营收1269万美元,同比下降48.7%。

就连一些看似传统的“老牌国货”,也有可能带着OTC市场的痕迹。2008年,庆客隆超市登陆OTCBB(美股的另一个场外交易市场),2009年升入纳斯达克主板。这是黑龙江大庆市的一个连锁超市品牌,上市时,其门店总数只有34家。

尽管有“转板”这一流通机制的存在,但OTC是一个上限极高、下限极低的市场,每年从这里升入美股主板的企业数量并不稳定。2023年,从OTC转入主板的企业约有19家,而2021年曾经达到过105家的高位,接近之前三年的总和。

这些为数不多的成功案例,自然是上市辅导机构最好的广告。它们用三寸不烂之舌把粉单市场包装成美股上市的绝佳跳板,却往往刻意隐瞒它“二象性”的本质:鱼龙混杂,泥沙俱下。

败者组

粉单市场的中国公司,可以被大致分为三类。

第一类是正常运营的大型公司,从国有到私有,从能源、车企到互联网,几乎无所不包。它们从未登陆过任何一个美股交易所,只是将粉单市场作为众多融资渠道之一。

第二类是像滴滴和瑞幸那样的“失意者”,它们自上而下,从美股主板“跌落凡间”。当然,也有公司出于种种考虑而选择主动退市,最典型的例子是中芯国际:2019年,为了应对美国对中国半导体产业不断加强的封锁力度,这家中国大陆规模最大的芯片代工厂主动摘牌退市。2022年,中国石油、中国石化、中国铝业、中国人寿等一批国企也相继退出美股,仅在OTC市场继续交易。

中芯国际

中芯国际

第三类是“赌徒”,它们主动申报在OTC市场挂牌,以求得资金换取公司的生存和扩张。上文提到的庆客隆超市就是一例:尽管最终逃不过退市的命运,但在打入OTC市场前,庆客隆董事长王状一也曾押上65%的股权,对赌庆客隆能够升入纳斯达克主板。这份勇气得到了回报,庆客隆一度被赋予“中国零售海外第一股”的名号。

但在自愿进入粉单市场的企业中,也有一部分是彻头彻尾的“骗子”,它们从一开始就不打算融资以扩大生产,而是把所谓“美股上市”作为收割套利的噱头。

瞄准这些在粉单市场沉浮的小公司,我们能够挖掘出各种不愿被公诸于世的秘密:

非洲矿业(AMBG),这家公司打着“美股上市”的旗号,诱导投资者在“非洲矿业”App存入虚拟货币、发展下线等。2020年,非洲矿业因涉嫌传销被立案查处,涉案金额高达17.9亿元,其创始人孙鹏潜逃海外2年后被警方抓获。非洲矿业的股票最终被划入粉单市场中最危险的“灰色市场”,目前已被彻底除名。

中启实业(CHZQ),这家位于深圳的公司主营医疗器械,号称可以治愈癌症、艾滋病,甚至断肢再生、青春永驻等。凭借“逆转癌症”的疗效和“美股上市”的权威性,它获得了不少患者的信任。2018年,中启实业发行虚拟货币“奇迹果”,因涉嫌虚假宣传,遭到深圳市场监管部门调查。

祥天能源(XTEG),它一度位列OTCQB这一优质板块,在研的“空气动力车”甚至得到官媒背书。但这个骗局在2014年被戳穿:所谓“空气动力车”根本没有投产,这不过是祥天集团为了出售原始股圈钱而编造的谎言。2019年,祥天集团因涉嫌传销活动,被判处没收违法所得9320万元,罚款200万元。

车小将(ECXJ),该公司宣称开发出了汽车尾气清洁剂,将其混入油箱中,能够提升车辆动力、减少尾气排放。车小将以此招揽销售代理,发展下线。但媒体调查显示,车小将的研发机构早已被列入非法社会组织,两项专利技术被驳回失效。所谓的“尾气清洁剂”,不过是一桶纯度99.63%的甲醇。

奇轮文化(QLUNF),这家公司主张“传承中华优秀文化与艺术”,于2023年11月在粉单市场挂牌。资料显示,奇轮文化创始人为隋广义,他的另一重身份是投资机构“鼎益丰”的实控人。据报道,鼎益丰宣传所谓的“禅易投资法”,因存在非法集资风险,屡遭金融监管部门警告。2024年,鼎益丰宣布暂停兑付分红8个月,引发投资者对其“崩盘”的忧虑,股价连日下跌。

……

风险和机会,真诚和虚伪,刻在同一枚硬币的两面。

为了限制“垃圾股”的泛滥,各国监管部门都颁布了种种管制措施:OTC Markets规定,“专家市场”的股票仅接受主动报价(Unsolicited Quote),且只有经过认证的交易商才能涉足;中国新三板要求投资者有相对丰富的证券理财经验,开户前10个交易日的日均资产在100万元以上。

2023年国际证券在OTC市场的交易情况

2023年国际证券在OTC市场的交易情况

粉单市场——或者说整个场外交易市场,其存在经常被主流媒体忽视,但总有一部分人会慎重评估它的价值。

对正常运营的公司,粉单市场提供了一个灵活的融资渠道;对运营不善的企业,这里是败退后休养生息的契机。这里有名声显赫的大公司,也有一蹶不振的失败者,更有心怀叵测的诈骗犯。美股市场主流视野之外的企业聚集于此,在深厚的海床上划分自己的生态位。

深究其本质,粉单市场也不妨被理解为一种“自由”。哪怕自由伴随着欺骗和危险,但对企业主、做市商和潜在的投资者来说,唯有抓住每一个可能的机会,才能赢得财富之神的垂青。中国人对这种心态的概括是“富贵险中求”,乔丹·贝尔福特则在《华尔街之狼》中如此形容那些疯狂购入股票的客户们:

“他们无法抵抗赌博的诱惑,一遍遍摇动着骰子——即使他们知道,有人在出老千。”