家装行业“水深”,土巴兔玩不起?

2021年07月28日

评论数(0)三年前,在港交所谋求上市的土巴兔,铩羽而归,如今绕道A股市场,再度冲刺IPO。

7月3日,土巴兔向深圳交易所提交了招股书,日前,深交所已经受理了土巴兔创业板上市申请。

据招股书显示,土巴兔此次公开发行不超过6000万股,发行后总股本比超过2.4亿股,预计募资7.04亿元。

由此计算,土巴兔估值约在28亿元左右,与老对手齐家网市值不相上下。

而此前土巴兔布局已久的自营家装业务,已经宣告终止,官方解释为出于经营战略调整。

土巴兔断臂自营业务,也从另一个角度佐证家装行业盈利“老大难”杂症。

家装行业“水深”,未必适用于所有互联网改造。

01自营“弃子”

根据土巴兔2018年招股书显示,2015年- 2018年上半年,土巴兔始终处于亏损状态,净亏损分别为7.5亿元、5.6亿元、11.11亿元、6.36亿元。

而如今,2018年-2020年,土巴兔营收5.83亿元、6.8亿元、6.15亿元,净利润达0.39亿元、0.80亿元、0.87亿元。

从持续亏损到扭亏为盈,官方把原因归结于砍掉的自营业务。

诚然,自营业务属于“烧钱业务”,其中涉及研发、设计、营销和市场等环节,管理难度大,经营成本高,对企业资源消耗极大,且获得的回报却不成比例。

如今,在土巴兔业务体系里,自营业务已经被完全“舍弃”。据招股书显示,土巴兔的自营家装业务相关收入,主要是在消化前期签署的自营家装业务订单,该业务在2018年和2019年的营收分别为0.8亿元、0.2亿元,营收贡献比13.77%、3.08%。

事实上,家装自营业务在2015年前后,深得各路玩家青睐。2015年9月,土巴兔上线业主与工长/工人直接签约模式,开启对自营家装服务的试水。

除了官方口径,开设自营板块是为了管控线下施工流程,保障服务质量。更重要的是,彼时的土巴兔,正在探索第二增长曲线,自营模式的高毛利吸引平台跃跃欲试。

只不过,平台运营跟自营家装团队终归是两码事,尤其与平台品牌深度捆绑后,在操作路径上,存在制约性。

首先,平台做家装自营业务,意味着平台需要统筹全流程,包括设计、施工、流程管理、方案改造、售后保障等等,家装业又属于非标化、可复制性差,每个家装的设计风格依赖于设计师、建筑师以及工程管理通力协同,承诺效果与落地产品有差异,导致品牌声誉下滑。

其次,资金回笼周期长,家装前期耗费大量资金,应收款较少,但应付款数量巨大,对于平台而言,资金很难均匀分配在经营周期中,一旦出现大面积坏账,很容易导致现金流断裂。

最后,装修服务属于大宗消费品,对于个人用户来说,服务体验频次较低,一次服务的结果,将直接导致平台的口碑定性,而自营的服务与品牌强捆绑,平台难免顾此失彼。

在历经数年“折腾”无果后,土巴兔开始收缩自营业务,截止到2019年,已经彻底放弃自营模块,土巴兔在自营阵地的“尝试”也以失败而告终。

事实上,自营体现的是平台对服务质量的把控,对家装行业的认知,对服务内容的深度理解。自营模式下,业主可以直接对接工长,砍掉了各类中介,避免传统家装的层层加价。

对于行业而言,提高了对接效率效率,降低装修成本;对于平台而言,自营模式的介入,可以尝试建立行业流程标准化,为第二增长曲线提供可能。

零售商论认为,土巴兔自营“弃子”、断臂求存,或是一次更大的“失误”。短期内,“舍车保帅”虽可以让平台摆脱亏损困局,专注于平台撮合服务,但从长远角度来看,丢弃自营、轻装上阵的土巴兔,相比于其它流量天团玩家,核心竞争力缺失,自营反而可能是家装玩家们的护城河。

02流量采买依赖

进入后互联网时代,流量被赋予越来越高价值,有以烧钱扩张换市场,亦有投掷千金采买流量,土巴兔无疑属于后者。

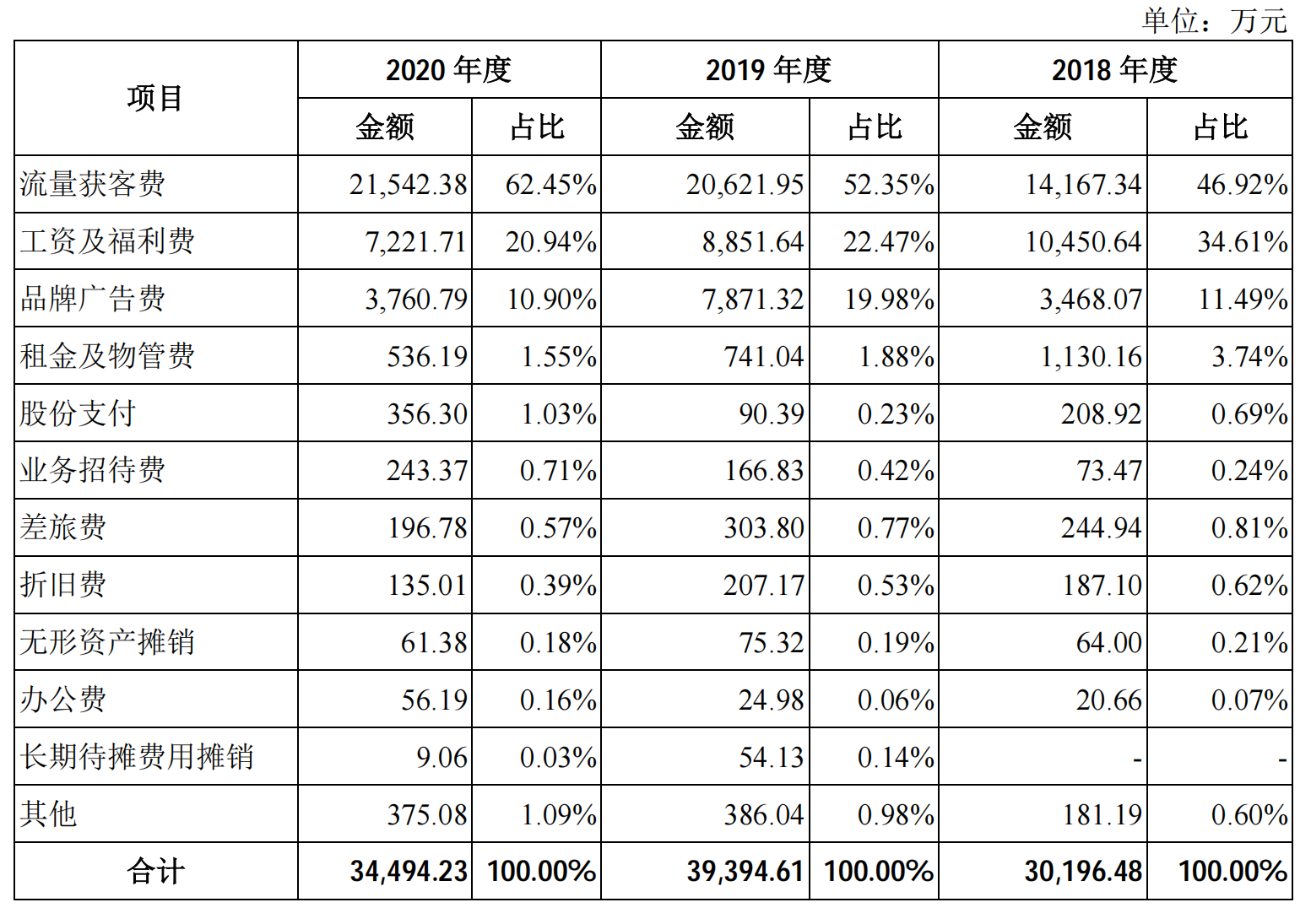

数据显示,土巴兔2018到2020年的流量获客成本一路高企,分别为1.42亿元、2.06亿元和2.15亿元,占整体营收比例高达三成。

土巴兔在过去的三年间,流量获客成本逐年高企,并且接近三成收入靠流量采买实现,这也表明土巴兔对“买流量”换营收,已经形成高路径依赖。

从其收入结构上来看,线上平台的收入占比近100%,其中,76.25%来自智能订单匹配服务,8.65%来自增值服务,4.52%来自金融推介服务,9.17%来自广告业务。撮合、匹配供需两端的信息,仍是土巴兔的核心业务。

而主营业务与用户规模呈正相关,对流量高依赖性难以分离。一般来说,互联网流量入口已经被绝大部分巨头垄断。

而土巴兔通过采买流量的方式,虽能短时间保持增长速度,但一旦停止投入,业务也将陷入停滞状态,流量采买并不会改善平台服务质量。

在黑猫投诉平台上,目前有关土巴兔的投诉量达到111条。此外,据企查查显示,目前土巴兔的法律诉讼有381件,其中89件案由为装饰装修合同纠纷。

据招股书显示,此次土巴兔上市募资的7.04亿,将用于技术研发及数据平台升级、补充流动资金等。其中,运营服务中心建设及全渠道营销建设项目,计划使用募资3.57亿元。

换句话说,在获客成本节节攀升之下,渠道仍是此次土巴兔募资用途的重点投向。

然而,靠大规模砸钱营销,虽然能带来一时的流量和用户,但服务质量与口碑才是转化率的基石。

依赖流量采买获得营收,终归不是维系平台增收的长久之计,尤其在自带流量的巨头入局之后,这套运作模式也将失效。

03巨头围猎

据Fastdate报告数据显示,2020年,我国家装市场规模达到2.61万亿,其中家装企业数字化转型比例占到19.2%,家装线上交易占比仅有9.7%。

从现阶段来说,整个家装市场仍具备较大挖掘潜力,也因此,吸引各路巨头纷纷踏入家装行业。

自2020年以来,综合型电商平台阿里、京东、国美开始在家装领域持续加码。

2020年1月,京东上线京东家频道,不仅满足场景化配货,还提供一对一设计服务;2021年4月,天猫上线了天猫3D家装城,将3D购物体验常态化;2021年3月,国美入股装修平台“打扮家”,扬言未来三年内年营收要突破5000亿。

随着京东、天猫等电商平台进入互联网家装市场,土巴兔采买的流量优势也将被大大削弱。

毕竟,综合电商平台本身自带“流量”,既能为用户提供装修、建材购买一站式服务,又能利用平台整合能力,反哺用户需求。

在流量保有以及获取这条起跑线上,巨头们有着天然优势。

再来看看土巴兔,在品类上,较局限在材料供货商上,引入的供应商有限;在第二增长曲线上,除开线上平台主营撮合业务,其它服务如金融、广告等板块,营收占比不足两成,亮点乏善可陈,原定自营板块作为下一个增长点,如今彻底关闭,沙场折戟又回到了原点。

流量采买失效,第二增长曲线疲软,在流量、技术、供应链等方面不足的土巴兔,面对巨头们的侵扰,似乎也慌乱了步伐。

上市或许不是最终解,但确实是短时间内土巴兔的“增效药”,毕竟,流量“奶瓶”也不是说断就能断的。