5亿增资获批!君龙人寿第7次“补血”,能否走出亏损泥潭?

2024年10月24日

评论数(0)

出品 | 子弹财经

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

近日,国内首家总部设在福建省的两岸合资保险公司——君龙人寿保险有限公司(以下简称“君龙人寿”)增资获批。

此次增资后,注册资本由21亿元人民币变更为26亿元人民币。

君龙人寿保险有限公司于2008年12月在厦门正式开业,由厦门建发集团有限公司和台湾人寿保险股份有限公司合资设立。

尽管两大股东强强联手,但君龙人寿的盈利难题常年无解,经历短暂盈利后又陷亏损泥潭。

自今年以来,君龙人寿大动作不断,除增资外新领导班子也在年初到位,这家两岸合资险资能否迎来转机?

1、5亿增资获批,不到两年增资11亿

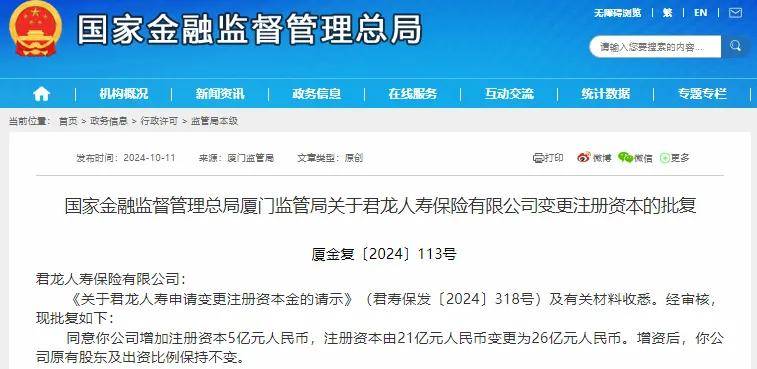

「界面新闻·子弹财经」注意到,10月11日,厦门监管局发布批复称,《关于君龙人寿申请变更注册资本金的请示》及有关材料收悉。

批复文件显示,监管同意君龙人寿增加注册资本5亿元人民币,注册资本由21亿元人民币变更为26亿元人民币。增资后,君龙人寿原有股东及出资比例保持不变。

(图 / 国家金融监管总局网站)

官网资料显示,君龙人寿由连续多年位居福建省企业集团100强首位的厦门建发集团和拥有70余年寿险管理经验的台湾人寿合资设立,双方各占50%股份,是国内首家将总部设在福建省的保险公司。

厦门建发集团系厦门市属国有独资企业,主要业务涵盖供应链运营、城市建设与运营、旅游会展、医疗健康以及新兴产业投资等领域,已连续多年登榜“《财富》世界500强”。

台湾人寿则为中国台湾地区第一家寿险公司,于1947年成立,2015年10月正式成为中信金控100%持股之子公司。

因此,君龙人寿可谓是由两大股东强强联手合资设立,但后续发展却不甚理想。

据了解,此次增资是君龙人寿成立15年来的第七次增资。

君龙人寿初始注册资本为2.4亿元,成立以来,股东厦门建发集团和台湾人寿对其多次增资。近几年,君龙人寿更是迎来两次大手笔增资。

2021年9月,君龙人寿注册资本从8亿元增至15亿元,股东双方各自一次性出资3.5亿元。2023年6月,股东双方各自一次性出资3亿元。增资完成后,君龙人寿总资本金由15亿元增至21亿元。

保险公司补充注册资本金,可以在一定程度上提升市场竞争力。需要注意的是,君龙人寿近期发布的二季度偿付能力报告显示,该险企综合偿付能力充足率从163.70%下降至163.07%,核心偿付能力充足率从120.74%下降至116.05%。

此外,君龙人寿最新一期风险评级为BB级。

按照保险监管要求,综合偿付能力100%、核心偿付能力50%以及风险综合评级B类,是偿付能力达标的三个底线要求。

以此标准衡量,君龙人寿偿付能力过了及格线,但并未达行业平均水平。2024年8月金融监管总局网站2024年二季度末,保险业综合偿付能力充足率为195.5%,核心偿付能力充足率为132.4%。

君龙人寿报告中称,二季度因新业务未来盈余贡献使实际资本上升,而最低资本方面随着保单销售增加寿险风险最低资本有所上升,同时权益类资产增加导致市场风险最低资本增加,导致偿付能力充足率有所下降。

2、盈利之殇

君龙人寿虽已成立15年,但业绩亏损难题并未解决。

近五年年报数据显示,君龙人寿营业收入整体呈上升趋势。2019年至2023年,该险企分别实现营业收入6.41亿元、10.55亿元、8.25亿元、14.25亿元及24.39亿元,保险业务收入方面分别为5.65亿元、8.76亿元、5.70亿元、14.11亿元及21.99亿元。

在盈利方面,君龙人寿自开业后长期亏损,直至2020年实现扭亏为盈。2020年和2021年分别盈利0.08亿元、0.31亿元。

然而,在短暂的盈利后又现亏损——2022年和2023年,其分别亏损1.75亿元和1.73亿元。

具体来看,近两年君龙人寿业绩下滑主要是受准备金增加所致。

所谓保险责任准备金,是指保险公司为了承担未到期责任和处理未决赔偿而从保险费收入中提存的一种资金准备。

年报显示,2022年君龙人寿提取保险责任准备金11.73亿元,较2011年的4.89亿元,同比上涨139.88%。2023年这一支出项略有下降,但仍为10.35亿元。

「界面新闻·子弹财经」翻看2023年年报发现,君龙人寿原保险保费收入前五的保险产品中,除君龙福寿安康重大疾病保险外,君龙年年红B款、君龙岁岁红B款、君龙年年红D款三款均为两全保险(分红型),君龙龙抬头A款为养老年金保险。

(图 / 君龙人寿2023年年度报告)

四款均为储蓄型保险,合计实现保费收入超11亿元。

随着银行存款利率持续下行,把保险功能和储蓄理财功能结合起来的储蓄型保险,成为了人们一个不错的选择,但这类保险产品通常面临较大的到期给付和退保压力。

年报显示,2023年君龙人寿退保金5.72亿元,同比大幅增长5.06亿元。在2022年、2021年,这一数据仅为0.66亿元、0.54亿元。

君龙人寿在年报中称,2023年国际环境仍然比较复杂,国内经济增长面临的不确定性依然较大;以及保险行业监管政策的变化等,给寿险业带来的挑战进一步加剧。2023年,公司新契约保费达成目标,净利润未达成目标。

但时间来到2024年,君龙人寿盈利也并未迎来好转。二季度偿付能力报告显示,截至2024年上半年,君龙人寿累计亏损已达1.21亿元。

如今,这盈利难题交到了新一任领导班子手上。

3、两年三换总经理

「界面新闻·子弹财经」注意到,自君龙人寿重新陷入亏损后,高层人事变动变得频繁起来。

今年2月,国家金融监督管理总局厦门监管局发布关于徐洪泰任职资格的批复,核准徐洪泰君龙人寿总经理的任职资格。

「界面新闻·子弹财经」了解到,徐洪泰是君龙人寿的老将,自君龙人寿筹建、成立之初即加入君龙人寿,具备丰富的工作和管理经验。

公开资料显示,徐洪泰是中国台湾交通大学运输工程与管理学专业本科毕业,后又获得了美国康涅狄格大学精算科学和美国雪城大学系统与信息科学硕士双学位。

他曾先后担任过台湾人寿大陆经营团队特别助理,全球人寿台湾分公司财务精算部协理,安达保险台湾分公司风险管理部协理,安泰人寿台湾分公司美国/台湾法规及再保处经理,宏利人寿台湾分公司精算部经理等职务。

加入君龙人寿后,他历任君龙人寿总经理助理、总精算师、财务负责人、资金运用风险责任人之专业责任人。

不过值得关注的是,1963年出生的徐洪泰今年已经61岁,已超过了退休年龄。

徐洪泰是君龙人寿的第五任总经理,而在他的任职资格获批之前,君龙人寿总经理一职已空缺10月余。

2022年8月,君龙人寿发布公告称,任命蔡松青为君龙人寿临时负责人,任职五年的林炫圻不再担任总经理一职。2023年3月,厦门银保监局核准蔡松青君龙人寿保险有限公司总经理的任职资格。

但蔡松青正式担任君龙人寿总经理一职的时间仅两个月。

2023年5月,君龙人寿发布公告称,自2023年4月24日起任命徐洪泰为该公司临时负责人。同时,蔡松青不再担任君龙人寿总经理一职。

对比其前任林炫圻五年的任职时间,蔡松青的“闪电”离职让行业颇为意外。彼时,君龙人寿方面向媒体透露,蔡松青因家庭临时突发情况,不得不向君龙人寿提出离职。

除总经理之外,今年上半年该公司副总经理和首席风险官也相继发生变动。

2024年一季度偿付能力报告显示,黄甦、杨梅不再担任副总经理一职,新增郑竹凯为公司副总经理,首席风险官由黄甦变更为庄瑞德。

(图 / 君龙人寿一季度偿付能力报告)

整体来看,新领导班子已到位,但他们肩上的担子着实不轻松。

君龙人寿在年报中称,公司持续推进业务结构优化转型,当前权益品种收益压力进一步加大,国内长期利率持续呈下行趋势,对公司盈利水平带来挑战。监管政策方面,全面实施“报行合一”严控费差损风险,短期影响公司销售动能。

面对种种压力,新任管理层能否力挽狂澜,扭转该险企的盈利颓势,「界面新闻·子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。