新芯股份闯关A股,IPO前夕中信、五大国有银行跑步入场

2024年10月21日

评论数(0)

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 邢静

审核 | 颂文

时隔3个月,上交所终于受理了今年第二家科创板IPO企业。

9月30日,武汉新芯集成电路股份有限公司(以下简称:新芯股份)于上交所科创板的上市申请获受理,国泰君安、华源证券为联席保荐机构,中信证券为联席主承销商。

公开资料显示,新芯股份主要从事晶圆代工等业务,早期曾由中芯国际代管运营,是我国大陆地区第二条建设和量产的12英寸晶圆制造产线,现拥有两座12英寸晶圆厂。

IPO前夕,30位外部股东同时跑步入场,入股新芯股份,其中包括中国银行、中网投、建行、中信证券等在内的国家和地方产业基金、银行系以及券商系等一众投资机构。

在一众资本的大力加持下,新芯股份的上市路会是一片坦途吗?

1、与中芯国际往事未提,双方“渐行渐远“?

新芯股份是一家晶圆代工企业。

一般来说,半导体产业主要包含三大核心环节——芯片设计、晶圆代工、封装测试。其中,晶圆代工属于生产制造环节,晶圆代工企业并不直接参与芯片的设计,而是专注于为芯片设计公司提供晶圆代工,利用成熟的制造工艺,将设计转化为实际的产品。

(图 / 摄图网,基于VRG协议)

目前,新芯股份主要向客户提供12英寸特色工艺晶圆代工,聚焦于特色存储、数模混合和三维集成等业务领域。截至2024年3月末,公司共拥有两座12英寸晶圆厂。

这个行业属于技术密集型行业,具有工艺技术迭代快、资金投入大、研发周期长等特点。而新芯股份是含着“金汤匙”诞生的,自然不缺资本和技术。

2006年4月,武汉市东湖高新区的国企湖北科投出资设立新芯股份前身——武汉新芯集成电路制造有限公司(以下简称:新芯有限),注册资本16亿元。这也意味着,新芯股份在诞生之时就是一家国企。

而湖北、武汉政府对新芯股份更是寄予厚望。据湖北日报、长江日报等媒体报道,新芯有限一期湖北省、武汉市投资107亿元,占当年省内国有经济投资总额的近十分之一。

据多家媒体报道,在经营上,新芯有限成立早期曾由中芯国际代管运营。在2010年前后,新芯有限的重要客户飞索申请破产保护,外界一度传出美光、台积电计划入股新芯有限的消息,但最终中芯国际还是拿下了合作。

2011年5月,中芯国际宣布与湖北省科技投资集团公司正式签订合资合同,计划对新芯有限12英寸芯片生产线项目实施合资经营。

但双方的合作似乎并未持续太久。到了2013年3月,新芯有限在官网表态,推出全新的企业品牌和标识——XMC,标志着公司已经正式成为一家完全独立的公司。

(图 / 武汉新芯集成电路股份有限公司官方公众号)

就在新芯有限完全独立运营前夕,多位有中芯国际工作背景的员工进入公司。

招股书显示,YANG SIMON SHI-NING(杨士宁,美国籍)曾在2010年至2011年任职于中芯国际,担任首席运营长官。2013年1月,他加入新芯有限出任首席执行官,2022年12月至今担任董事长一职。

另据「子弹财经」不完全统计,公司董事兼总裁孙鹏,副总经理周俊、王宁,制造中心负责人王森均曾任职于中芯国际。其中,孙鹏、周俊、王森均曾在中芯国际工作6年以上,在2012年9月至2013年3月之间加入新芯股份,如今都是公司的核心技术人员。

关于公司与中芯国际的这段往事,新芯股份在招股书却只字未提,中芯国际基本上是以“同行”的身份出现在招股书中。

新芯股份是否已经与中芯国际“渐行渐远”?双方是否还有合作?对此,「子弹财经」试图向新芯股份方面进行了解,但截至发稿仍未获回复。

2、规模走高,关联交易不断

独立运营的新芯股份仍旧在不断壮大。

公开资料显示,在成立早期,新芯股份主要为美国飞索半导体代工NAND Flash闪存。通过代工业务,新芯股份积累了芯片制造的经验和技术。

招股书显示,公司如今已是中国大陆规模最大的NOR Flash(一种非易失性存储芯片)制造厂商。截至2024年3月底,公司12英寸NOR Flash晶圆累计出货量已经超过130万片。

新芯股份的业绩也在不断攀升。招股书显示,2021年至2024年一季度(以下简称:报告期),公司实现营业收入31.38亿元、35.07亿元、38.15亿元和 9.13亿元。

不过,归母净利润仍有波动。报告期内,其归母净利润分别为6.39亿元、7.17亿元、3.94亿元和1486.64万元。在2023年时,归母净利润几乎腰斩。

(图 / 新芯股份招股书)

即便如此,能够获得这样的业绩也离不开大客户的支持。

对公司如此重要的客户,新芯股份仍选择模糊化处理。在招股书中,在恒烁股份之外,新芯股份没有披露其他大客户的具体信息、名称,而是以“客户一”、“客户二”等代称方式处理。

除了这些大客户之外,关联方也在新芯股份扮演重要角色。

例如,报告期内,公司向关联方公司一、芯盟科技、三维创新、紫光国芯、UNIIC ADVANCED TECHNOLOGY LIMITED提供晶圆代工及其他配套业务,累计销售金额分别为1.43亿元、2.32亿元、1.29亿元及6169.60万元。在2021年至2023年,新芯股份每年对关联方的销售金额都上亿。

(图 / 新芯股份招股书)

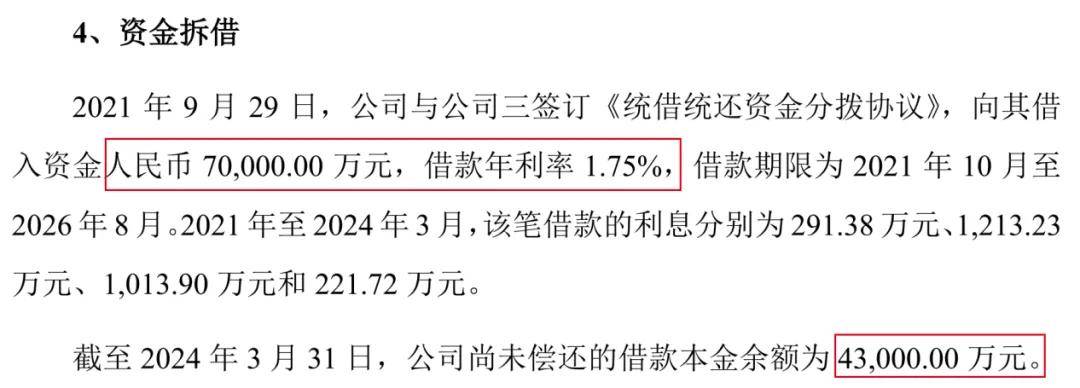

此外,「子弹财经」注意到,新芯股份与一家名为“公司三”的关联方之间更不简单。

2021年9月,新芯股份向“公司三”借入资金7亿元,借款年利率1.75%。2021年至2024年3月,新芯股份每年向“公司三”支付利息分别为291.38万元、1213.23万元、1013.90万元和221.72万元。

截至2024年3月31日,公司尚未偿还的借款本金余额为4.3亿元。

(图 / 新芯股份招股书)

但奇怪的是,公司一边向“公司三”借款,一边又向“公司三”购入设备。

招股书显示,2023年,公司耗资21.43亿元向“公司三”采购设备。按照新芯股份的说法,公司向“公司三”购买的设备中部分在出售时甚至已设立抵押。

(图 / 新芯股份招股书)

不仅如此,新芯股份还会从“公司三”购买商品、接受劳务。2021年至2024年3月,交易金额分别为2659.50万元、1306.58万元、573.40万元、2.11万元。

(图 / 新芯股份招股书)

对此,「子弹财经」试图向新芯股份方面进行了解,前五大客户的具体信息、“公司一”“公司三”等代称究竟是哪些企业?为何大量模糊化处理这些客户、关联方信息?为何一边向“公司三”借款一边耗巨资购买设备?但截至发稿仍未获回复。

3、30名股东集中入场,手握雄厚资金

本次IPO前夕,新芯股份先回报了股东一个“大礼包”。

2023年,新芯股份豪爽地进行现金分红5亿元,而当期的归母净利润尚不到4亿元。在归母净利润超过6亿元的2021年、2022年,新芯股份反而没有进行分红。

一般来说,在A股IPO的企业一手分红,一手募资的行为通常会被外界诟病,这种行为往往被视为企业通过分红将资金转移给大股东,同时再通过募资补充运营资金,或给外界一种“上市圈钱”的印象。

但新芯股份本身其实并不缺少资金。

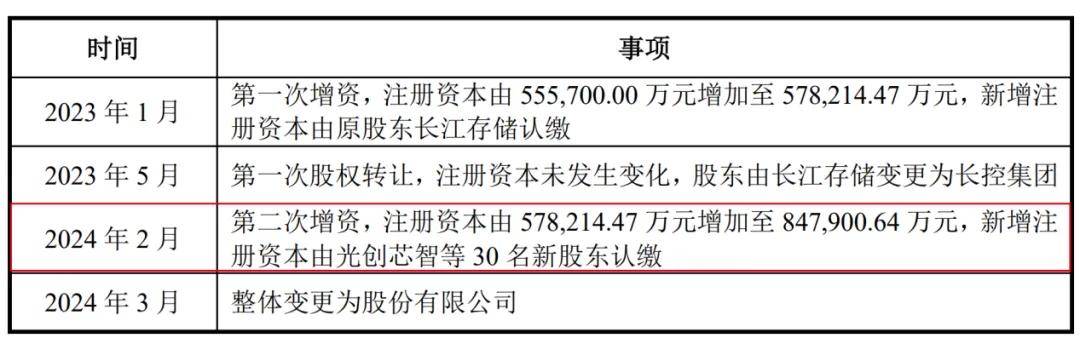

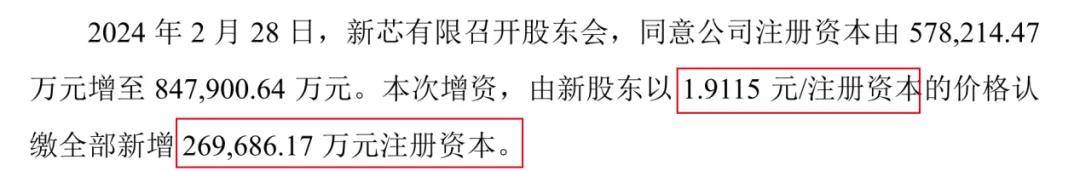

上市前夕,30名外部股东集中增资新芯股份。招股书显示,2024年2月,新芯有限召开股东会,同意公司增资。于是,30名投资方借此机会入场。

(图 / 新芯股份招股书)

而这30名新股东大多来头不小。其中包括工商银行、农业银行、建设银行、中国银行、交通银行这五大国有银行,以及中信证券、长投基金、中网投、融媒体基金等一众证券类、基金类投资机构。

这些投资方为新芯股份带来了雄厚的资本。本次增资,由30名新股东以1.9115元/注册资本的价格认缴全部新增26.97亿元注册资本。若以此计算,新芯股份募集的资金超50亿元。

(图 / 新芯股份招股书)

截至2024年3月31日,新芯股份的货币资金高达62.77亿元,较2023年年底的26.54亿元增长约137%。

同期,新芯股份的短期借款只有1000万元、一年内到期的非流动负债5.26亿元。短期借款负债压力不大,不过公司仍有30.88亿元长期借款等待偿付。

(图 / 新芯股份招股书)

虽然近期没有偿债负担,但并不意味着新芯股份没有压力,而这份压力主要在行业竞争中。

因为新芯股份要面对的是全球化市场竞争,这个行业是全球化的透明市场,且市场高度垄断,市场和关键技术掌握在少数几家企业手中。

可以说,实现扭亏或业绩增长并不是终点,新芯股份要想在这个市场分得更多“蛋糕”,还有很远、很长的路要走。

新芯股份也在尽力争取扩大自己的优势。本次IPO,新芯股份计划募集资金48亿元,用于12英寸集成电路制造生产线三期项目和特色技术迭代及研发配套项目。

(图 / 新芯股份招股书)

为了这次上市,不少股东选择“亲自”下场“护航”。招股书显示,联席保荐机构国泰君安、华源证券,联席主承销商中信证券都与新芯股份在2024年2月新增的投资方关系匪浅。

其中,国泰君安是新芯股份新增股东国鑫创投的兄弟公司,两家公司同受上海国际集团有限公司控制;

新增股东武汉芯盛的执行事务合伙人受武汉金控间接控制,而武汉金控间接持有华源证券50%的股份;

而新入股新芯股份的中证投资则是中信证券的全资子公司。

在股东们的“护送”下,新芯股份来到上交所门前。如今,恰逢A股活跃之时,而新芯股份能否趁机顺利敲开上交所的大门,「子弹财经」将持续保持关注。

*文中题图来自:摄图网,基于VRF协议。