上半年毛利下跌36%,闪回科技再度冲刺港交所

2024年09月28日

评论数(0)

出品 | 子弹财经

作者 | 星空

编辑 | 蛋总

美编 | 李雨霏

审核 | 颂文

在数字经济浪潮下,二手电子产品回收与交易行业作为循环经济的重要组成部分,近年来获得了快速发展。

然而,在这片看似蓝海的市场中,竞争也日益激烈,不少二手经济领域的企业在追求规模扩张的同时,也面临着盈利能力下滑、资金链紧张等挑战。

闪回科技,作为该领域的“前三把交椅”之一,近期再次向港交所递交了上市招股书,其经营状况也再次引发了外界的担忧。

1、2024年上半年毛利下滑,经营状况有待改善

今年2月26日,闪回科技曾向港交所递交过一次上市招股书,但该公司未能在6个月内通过聆讯,当时的上市资料在今年8月已经失效。

9月17日,闪回科技再次向港交所递交招股书,披露了2024年上半年最新的业绩情况。

招股书披露,闪回科技在2021年、2022年、2023年和2024年上半年,分别实现营收约为7.497亿元、9.191亿元、11.584亿元和5.769亿元。

在前三年,该公司的营收复合年增长率为26%,2024年上半年的营收同比增长约为11.3%。

各报告期内,闪回科技销售二手手机和二手消费电子产品的营收占比均在98%以上。其他服务的营收只占不到2%。

2021年、2022年、2023年和2024年上半年,闪回科技的销售成本分别约为6.883亿元、8.634亿元、10.8亿元和5.51亿元。

从2021年到2023年,闪回科技的销售成本出现大幅增长,主要原因有以下三个:

第一、该公司采购量因业务持续增长而增加,以及他们与更多主流消费电子品牌建立新的战略合作关系使得供应渠道扩大。

第二、新型号手机不断更新升级,导致采购成本高于旧型号手机。

第三、由于手机回收服务市场竞争加剧,他们的采购成本整体增加。

(图 / 摄图网,基于VRF协议)

2024年上半年,闪回科技的二手手机销售成本也增长较快,导致他们同期的毛利出现下降。

招股书披露,2021年、2022年、2023年和2024年上半年,闪回科技的毛利分别是6147.1万元、5566.7万元、7843.3万元和2587.8万元。其中2024年上半年,该公司的毛利同比下降了36.09%。

对于毛利的减少,闪回科技的解释也凸显了他们面临的竞争压力。

招股书中披露称,他们为了能够保持回收量并保持市场份额,以应对竞争日益激烈的市场环境及充满挑战的宏观经济状况,以旧换新解决方案下类似型号及质量的二手手机回收价格较过往年度有所上涨,并且支付给上游采购合作伙伴门店的前台销售人员的佣金也有所增加。

在毛利率方面,闪回科技2021年、2022年、2023年以及2024年上半年分别为8.2%、6.1%、6.8%以及4.5%。

2023年上半年,闪回科技的毛利率为7.8%,2024年同期就降至4.5%,这是因为公司采购成本增长以及支付上游销售人员的佣金增加所致。

目前,他们的上游采购合作伙伴涵盖了超过4.9万家线下门店,分布在中国31个省份。

与闪回科技的毛利大幅下滑不同,同样做二手电子产品回收和销售的万物新生,他们在今年上半年的毛利就出现了同比18.43%的增长,具体毛利为14.89亿元,上年同期为12.58亿元。今年上半年,万物新生的销售毛利率达到了20.05%。

另外,弗若斯特沙利文的数据显示,2023年二手手机服务商的市场份额排名中,万物新生以9.1%排名第一,转转以8.4%排名第二,第三名的闪回科技只有约1.4%的市场份额。

相较之下,闪回科技与万物新生的业绩和市场份额,仍有较大差距,他们也需要继续改善其公司经营状况。

2、负债净额6.73亿元,处于资不抵债状态

2016年,闪回科技由刘剑逸创办,刘剑逸毕业于中国江西大学,专业是食品科学,在创办闪回科技前,他还曾在天音通信、回收宝科技工作过。

闪回科技上市前,创始人刘剑逸与CEO余海容合计持股占公司已发行股份的45.35%,此外,小米和顺为旗下企业合计持有闪回科技10.73%的股权。

该公司成立以来,共获得5轮融资,2018年小米集团和顺为集团在闪回科技的A轮投资了近亿元资金。2019年清桐资本投资了闪回科技的B轮,2020年,闪回科技又获得了赣州市赣悦基金管理有限公司的B+轮融资。

2021年,闪回科技还获得了同行转转的投资入股,目前,转转通过发条时光持有闪回科技4.42%的股权。

目前,闪回科技的两大核心业务分别是闪回收和闪回有品。

其中,闪回收是开展线下回收业务,通过上游采购合作伙伴从个人消费者回收二手消费电子产品的主要品牌。

闪回有品,则是他们在自有线上平台或于他们在第三方电商平台上的自有网店向客户销售采购的二手消费电子产品的主要品牌。

招股书披露,从2021年以来,该公司一直处于亏损状态,2021年、2022年、2023年和2024年上半年,闪回科技的亏损分别约为4870万元、9910万元、9830万元和4010万元,3年半的亏损总额超过2.86亿元。

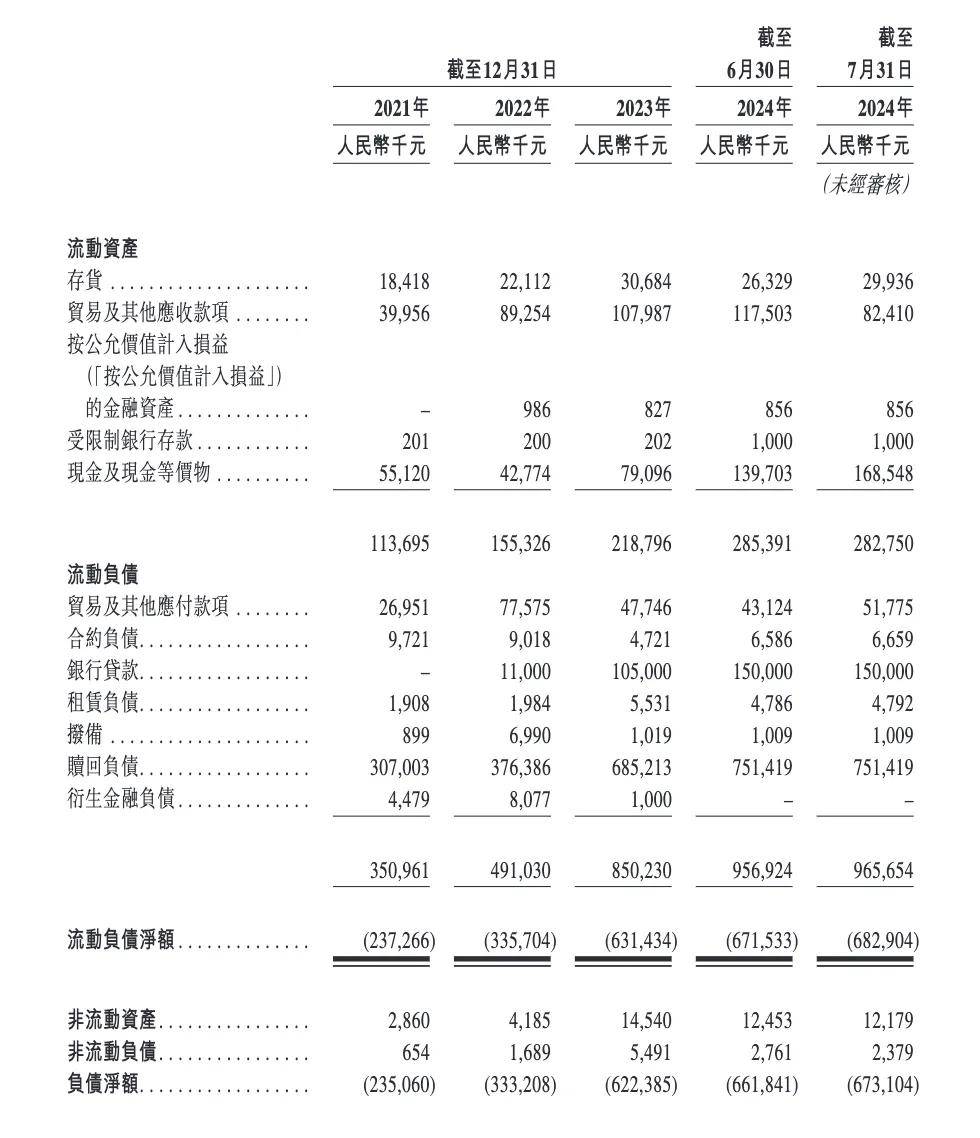

招股书还显示,目前闪回科技已经处于资不抵债的状态。截止到2024年7月31日,闪回科技的流动资产不到3亿元,流动负债净额达到6.829亿元,负债净额则为6.731亿元,公司负债总额更是高达9.6亿元。

此外,2021年、2022年、2023年和2024年上半年,该公司录得流动负债净额分别约为2.373亿元、3.357亿元、6.314亿元、6.715亿元。同期的负债净额分别约为2.351亿元、3.332亿元、6.224亿元和6.618亿元。

负债净额逐年高企,也表明闪回科技的财务状况较为紧张,面临较大的偿债压力。

并且该公司在招股书的风险因素中还提到:“我们在过去的业绩记录期间记录了流动负债净额和负债净额,并且未来可能无法产生足够的现金流量来为我们的经营提供资金或支付我们的流动负债。”

作为公司的实控人之一,刘剑逸需要并采取有效措施来降低负债风险,提升公司的偿债能力。冲刺上市,也成为闪回科技补充现金流,降低公司偿债风险的“救命稻草”。

3、上市压力明显,赎回负债高达7.5亿元

闪回科技获得多轮融资实现快速发展的同时,也为他们带来了一定的上市压力。

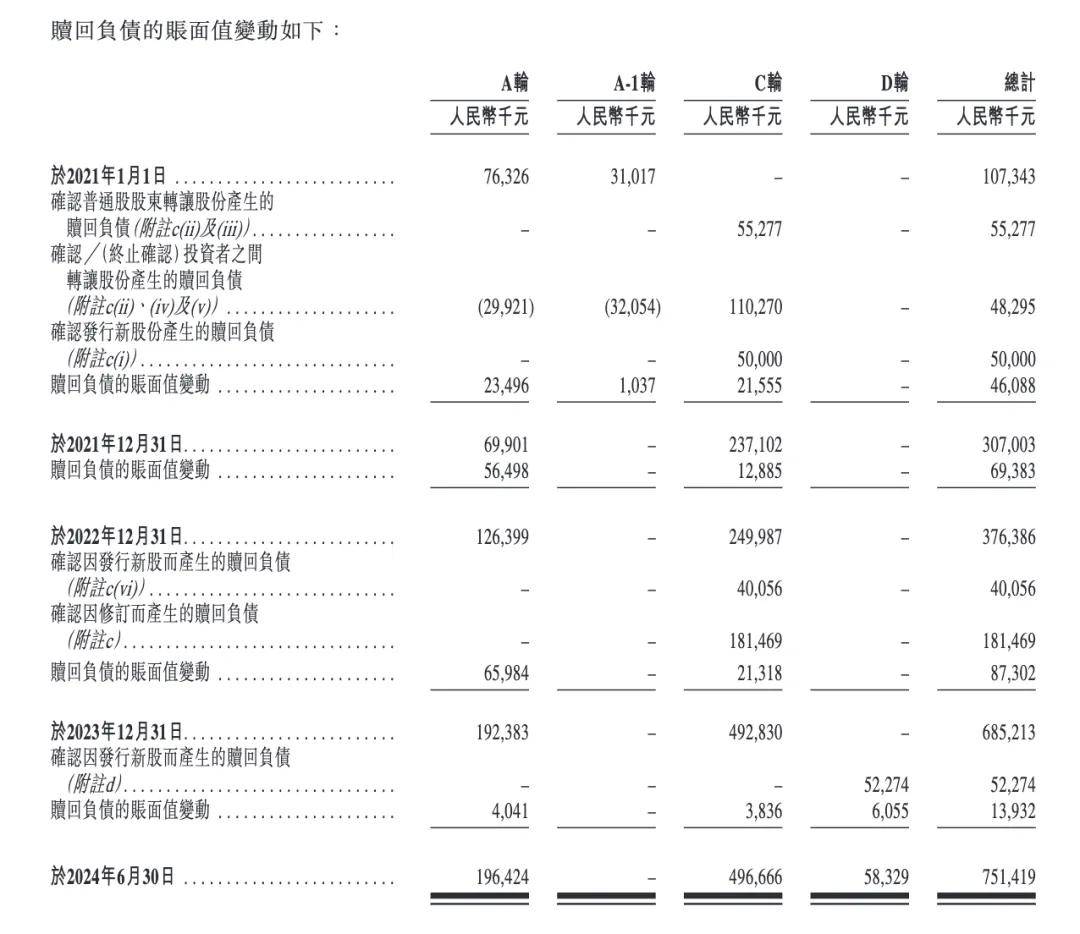

据招股书披露,该公司流动负债净额以及负债净额的增加,主要是由于闪回科技授予投资者的优先权产生的赎回义务账面值变动令赎回负债由2021年12月31日的约3.07亿元增加至2024年6月30日的7.514亿元。

2018年2月,闪回科技与3名A轮投资者以及若干普通股股东之间签订了股权转让协议,当时A轮投资者的优先权中包含了赎回权,双方对赌:闪回科技需在48个月内完成合格IPO,否则A轮投资者有权要求闪回科技赎回股份。

赎回价格将会是A轮投资者支付的投资金额加上每年15%的复利,再加上任何已宣派但未派付的股息或A轮投资者所持股份的当时公允价值,以两者中较高者为准。

2019年2月,闪回科技又与2名A-1轮投资者签订了对赌协议,其中的赎回权要求该公司在60个月内完成合格IPO,否则将触发赎回协议。

2021年3月到8月间,闪回科技与多名C轮投资者签订了投资协议,其中也有赎回权的约定,这次是要求闪回科技在2023年12月31日前完成合格IPO,否则将有权要求闪回科技回购股权。

今年2月,闪回科技还曾受到D轮投资者的800万美元融资,投资方为安吉国融控股有限公司。

在D轮投资者的协议中,也要求闪回科技在2024年12月31日前完成合格IPO,否则闪回科技将面临股权回购。

从目前的情况看,从A轮到C轮,闪回科技的对赌并没有实现,也因此产生了巨额的赎回负债,而如今他们也需要在今年12月底之前实现合格IPO,否则赎回的压力还会更大,距离对赌约定期限只剩3个月了,闪回科技能否成功IPO?

当下,闪回科技身背对赌协议,上市压力明显,经营方面也不甚理想:一方面,闪回科技面临着上游合作伙伴成本上涨的压力,需加大自建线下渠道的力度;另外一方面,该公司仍未实现盈利,处于持续亏损中。

从上述种种情况来看,二次递交招股书的闪回科技,或许没有多少时间或退路了。

*文中题图来自:摄图网,基于VRF协议。