药店越开越多,一心堂却更难赚钱了

2024年06月15日

评论数(0)

出品 | 子弹财经

作者 | 孟祥娜

编辑 | 胡芳洁

美编 | 倩倩

审核 | 颂文

连锁药店一心堂站在了风口浪尖。

6月2日,国家医保局发布消息称,医保部门在基金监管工作中发现,一心堂旗下一些定点连锁门店存在违规使用医保基金问题,造成医保基金损失,国家医保局基金监管司对一心堂有关负责人进行了约谈。

值得注意的是,国家医保局此前曾通报个别药店违规使用医保基金典型案例,而对外公开对连锁定点零售药店企业约谈尚属首次。

有观点认为,药店监管将成为大势所趋。在国家医保局对一心堂约谈后,6月5日,云南省医保局发文表示,将定点零售药店纳入年度重点监管范围,强化对定点零售药店基金使用全链条治理。

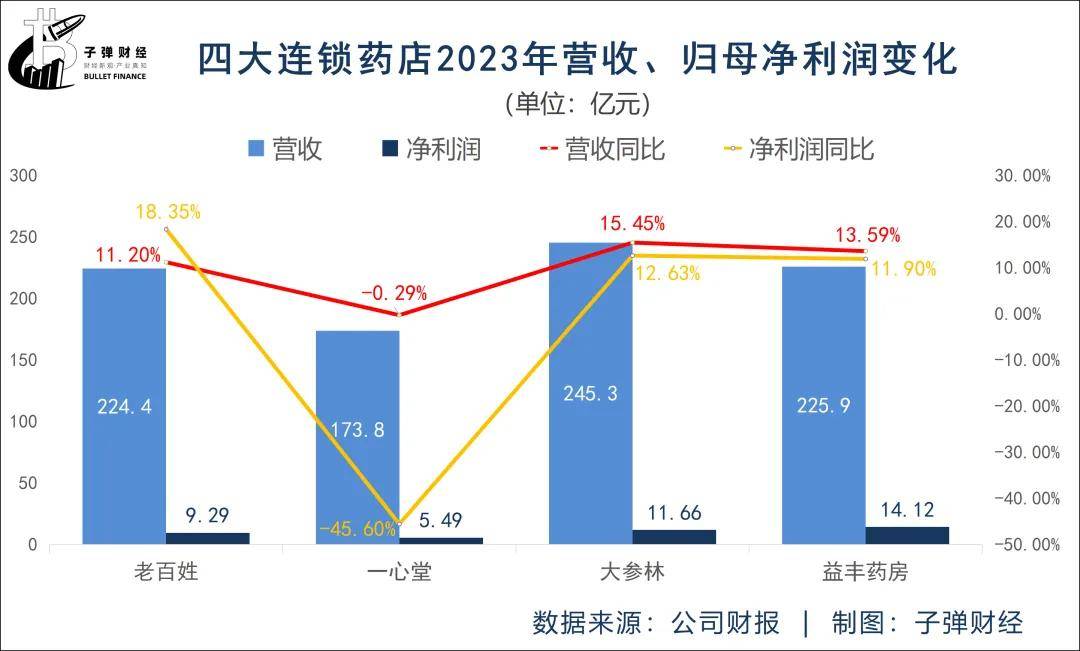

近年来,四大连锁药店(益丰药房、老百姓、大参林、一心堂)纷纷进入万店时代。但一心堂的业绩却在2023年出现了首次下滑,营收规模也低于其他三家连锁药店。

业绩下滑再遇上强监管,一心堂的日子更不好过了。

1、因违规使用医保基金被约谈

6月2日,国家医保局发文披露,2024年5月24日,国家医保局基金监管司对一心堂有关负责人进行了约谈。

文件指出,医保部门在基金监管工作中发现,一心堂旗下一些定点连锁门店存在串换药品、超量开药、为暂停医保结算的定点零售门店代为进行医保结算、药品购销存记录不匹配、处方药销售不规范等问题,造成医保基金损失。

(图 / 摄图网,基于VRF协议)

由于以上问题违反了《医疗保障基金使用监督管理条例》相关规定,一心堂相关门店已被属地医保部门作出暂停拨付或追回医保基金、处违约金或行政罚款、解除医保服务协议等处罚。

对此,一心堂有关负责人曾公开表示,将按照约谈要求,于6月底前,向国家医保局基金监管司提交整改情况报告。

近年来,医保基金监管的重心是医院,此次,一心堂被约谈,监管风向将吹向院外市场。国家医保局也透露,将强化对定点零售药店的监管。

接下来,国家医保局不仅增加定点连锁药店的抽查比重,抽查数量是去年的若干倍,对大数据筛查发现疑点问题比较突出的定点零售药店,将直接指定检查。

国家医保局还将结合今年飞行检查、专项整治情况,对检查发现问题比较严重的相关机构开展约谈。

随后,6月5日,云南省医保局发文称,针对国家医保局通报的情况,将多措并举加强对定点零售药店监管。

云南省医保局同时明确表示,欢迎广大群众积极参与举报违法违规使用医保基金的行为,查证属实的,单笔最高奖励可达20万元。

国家医保局基金监管司有关负责人曾公开表示,一些定点零售药店违法违规使用医保基金主要存在以下几种情形,如虚假开药、串换药品、超量开药、为其他药店代为进行医保结算及管理问题。

以串换药品为例,主要是将非药品串换为医保药品,使用医保基金为保健品、食品、化妆品等“买单”。

违法、违规使用医保基金等行为背后,则是连锁药店疯狂扩店之后所面临的管理难题。这一次,一心堂算是撞在了枪口上。

2、市值、业绩均垫底

近年来,借助资本的东风,连锁药店跑马圈地的速度变快了,而一心堂就是其中一员。

2023年,老百姓、大参林、益丰药房、一心堂的门店数量均超一万家,分别达到13574家、14074家、13250家和10255家,净增门店3388家、4029家、2982家、1049家。

虽然药店越开越多,但药店的盈利压力却越来越大了。

2023年,老百姓、大参林、益丰药房、一心堂直营店的日均平效分别为54元/平方米、75.66元/平方米、59.37元/平方米、37.09元/平方,较上一年减少了7元/平方米、6.36元/平方米、1.69元/平方米、0.28元/平方米。

除老百姓外,2023年,大参林、益丰药房、一心堂的毛利率均较上一年出现了不同程度的下滑。

更为严重的是,不同于其它三家业绩都在上涨,一心堂的业绩还出现了上市以来首次下滑。2023年,一心堂营收174亿元,同比下滑0.29%;归母净利润5.49亿元,同比下滑46%。

此外,一心堂的营收、归母净利润水平也明显低于其他三家连锁药店。

究其原因,一心堂业绩的下滑,与高密度扩张以及补缴税费及滞纳金有关。

一心堂在财报中称,由于大量新开门店,导致运营成本增加,从而影响了净利润。此外,去年零售门店所经营的退烧、止咳、抗病毒等感冒类产品需求降低,也导致了公司该类产品收入的下滑。

补缴税费及滞纳金,更是让一心堂的业绩雪上加霜。

2023年,一心堂及子公司接受所在地各主管税务局对2020年至2022年的纳税情况开展税收辅导工作,公司补缴税费高达2.33亿元,相关税款涉及的滞纳金达到0.77亿元,合计需要缴纳3.1亿元。

根据一心堂公告,此次公司补缴税款,源于税务局认为一心堂独立核算的门店房租应缴纳增值税及附加税,但公司将店租视作经营费用,未进行纳税申报。

一心堂目前的处境,与此前相比,可谓天壤之别。

回顾过往,2014年,一心堂在深交所挂牌上市,成为第一家在A股上市的民营连锁药房,一时风光无限。老百姓、益丰药房直到2015年才正式踏入资本市场,姗姗来迟的大参林于2017年在上交所主板上市。

彼时,一心堂的门店数量位于四大连锁药店之首。2017年,一心堂门店数量为5066家,老百姓、大参林、益丰药房的门店数量仅为2434家、2985家、2059家。

一心堂的营收规模也名列前茅。2017年,一心堂营收77.5亿元,老百姓、大参林的营收分别为75.01亿元、74.21亿元,均低于一心堂。同期,益丰药房营收48.07亿元,与一心堂的差距较大。

时间来到2020年,大参林、老百姓、益丰药房的营收规模反超一心堂,一心堂彻底落后了。

近年来,四大连锁药店均通过收并购、自建、加盟等方式扩张门店。然而,此前处于领先地位的一心堂,却是最后一个进入万家药店的企业。2022年,另外三家连锁药店就已进入万家模式,直到2023年9月,一心堂的药店才首次突破万家。

资本市场上,在四大连锁药店中,一心堂的市值同样处于垫底位置。截至6月14日收盘,一心堂、老百姓、益丰药房、大参林总市值分别为99亿元、173亿元、354亿元、197亿元。

落后的一心堂还能否弯道超车?

3、万店规模压力大

近年来,一心堂也在努力拓展业务边界,涉足彩票、美妆个护领域,通过新业务寻求第二增长曲线。

2021年,一心堂与云南体育彩票管理中心进行战略合作,将中国体育彩票引入门店,实现“体彩+连锁药店”跨界合作。

截止2023年12月,一心堂在云南、贵州、海南、四川、重庆、广西、山西、天津8个省/市3000多家门店中开展了“药店+彩票”业务试点,2023年一心堂彩票销售流水7698万元(其中一心便利852万元),彩票业务一定程度上提升了客流量。

此外,一心堂在2023年财报中提及,公司搭建以健康美妆、健康个护、健康日化、健康食品、健康奶粉为主的一心堂泛健康品类,2023年实现销售3.7亿。

其中,美妆品类占比60%,个护23.5%,食品、奶粉、日化合计占比27.5%,公司后续会加强个护、日化、食品、奶粉品类的整体推广和商品结构拓展。

也就是说,一心堂旗下的连锁药店,不仅卖药,还卖化妆品、奶粉、彩票等产品。客观来看,新业务给一心堂带来了一定的收益,但相对于公司173.8亿元的收入规模,这部分业务贡献依然十分有限。

但万店规模下,公司内控管理、负债高企等问题却接踵而至。

一方面,使用医保基金为保健品、化妆品、彩票“买单”等违规行为时有发生。

除此次因违规使用医保基金被国家医保局约谈外,早在2018年,据央视《经济半小时》报道,在海南省三亚市的一心堂连锁药店,消费者的医保卡可以被当做消费卡使用,能用于购买床单被罩、卫生纸等生活用品,且这些商品的售价均高于超市,药店会为前述商品开具药品发票,涉嫌套取医保资金。

除违法违规使用医保基金行为外,今年4月,因“销售劣药”,上海鸿翔一心堂药业有限公司被上海市药品监督管理局没收违法所得627.72元。

另一方面,快速扩张也给一心堂经营带来了不小的资金压力。

(图 / 摄图网,基于VRF协议)

近几年,一心堂的资产负债率不断上升,由2020年的38.03%攀升至2023年的52.68%,负债总额由2020年的35.48亿元增至2023年的87.7亿元。

同时,一心堂的商誉值也在增长,由2020年的11.02亿元增至2023年的16.5亿元。

商誉是由高溢价并购产生的,如果收购标的业绩不达预期,高悬的商誉就存在减值风险。2021年至2023年,一心堂分别计提商誉减值1096.7万元、1229万元、1165.47万元。

在万店时代,连锁药店高速扩张,除了需要应对财务风险,还需应对医药电商对实体药店带来的冲击。2023年,京东健康营收535亿元,阿里健康营收270.26亿元,均大幅超过一心堂等连锁药店的营收规模。

销售策略方面,线下药店通过低价的医保药品引流,销售高毛利OTC药品(非处方药),甚至靠销售“米面粮油、洗头膏、面膜”等非药品来盈利。但线上平台的O2O药店取得了医保支付资格,医保流量必然在线上、线下两端分流,部分顾客会从实体店流失,转而在线上买药,线下药店将会持续承压。

以北京为例,5月26日,北京市医保局发布消息称,正组织京东和美团两家购药平台展开非处方药线上支付系统测试工作,力争在今年7月1日接入200家以上医保定点零售药店,向参保人员提供服务。

诚然,一心堂等连锁药店也通过入驻第三方平台或者搭建自己的O2O渠道,来布局O2O市场,但对于一心堂而言,由于该业务尚处于发展阶段,效果还不明显。

2023年,一心堂新零售业务销售额8.76亿元,其中O2O渠道销售占比74%左右。从数据可以看到,线上业务占公司全年营收的比例仅为5%。

现阶段,一心堂通过并购等方式提升业绩,但也面临着业绩下滑、商誉值高企、资产负债率居高不下等问题。进入万店时代,企业如何管理好上万家的药店,这对公司的管理能力提出了更高的要求。

与此同时,伴随着医保部门加大对定点零售药店监管,再加上电商平台“围剿”线下药店,一心堂的未来仍存诸多不确定性。

*文中题图来自:摄图网,基于VRF协议。