高管频频出手增持,首家A股上市农商行的股价困局何解?

06月12日 21:59

评论数(0)

出品 | 子弹财经

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

国内首家A股上市农商行——江阴银行,又现高管真金白银出手增持。

Choice数据显示,6月6日,江阴银行最新董监高及相关人员股份变动情况5名高管共增持公司股份10.06万股。

成立于2001年的江阴银行,是全国三家股份制改革试点单位,在原江阴市35家法人信用合作社和3家城市信用社的基础上,由江阴企业、自然人入股组建的地方性股份制商业银行。

2016年,江阴银行于深交所上市,成为了全国首家登陆A股市场的农商银行。

进入2024年,江阴银行除高管增持外,年初可转债摘牌在即之时,“百亿骑士”江南水务通过可转债转股的方式成为江阴银行第一大股东。地方国资入局,江阴银行资本金进一步夯实。

但是值得注意的是,虽然大动作不断,亦有国内首家A股上市农商行光环加持,江阴银行股价却并无明显起色。截至6月12日收盘,江阴银行报3.83元/股,较上市后的最高点已经跌去近八成。

1、高管出手增持,国资充当“白衣骑士”

进入2024年以来,江阴银行迎来一波高管增持潮。

「界面新闻·子弹财经」注意到,近一个月内,江阴银行高管14次出手增持。

(图 / 东方财富网)

江阴银行在今年1月发布的公告中称,公司部分董事、监事、高级管理人员及核心骨干人员,拟通过深交所增持该行股份。计划自2024年1月9日起6个月内,以购买可转换公司债券并进行转股及从二级市场集中竞价方式,合计增持股份金额不少于1000万元人民币不高于2000万元人民币。

通常而言,上市公司高管增持是基于对公司价值的认可及未来持续稳定发展的信心,为提升投资者信心,维护资本市场和公司股价稳定。

但江阴银行发布上述增持公告之际,也是该行发行的20亿元规模的“江银转债”即将期满之时。

公告显示,江银转债发行于2018年1月26日,发行总额20亿元,初始转股价格为9.16元/股,期限为6年。江银转债存续期间,江阴银行8次下修转股价格。

但截至2023年年末,该行仍有占发行总量87.89%的江银转债尚未转股。如果正常到期,发行方需要兑付到期本息,这将给江阴银行带来一定的资金压力。

缓解这一压力,仅靠高管增持显然不够。江阴银行通过外部引进当地国资系股东“消化”可转债。

1月17日该行发布公告称,江南水务通过可转债转股的方式,将其持有的约561.61万张可转债转为江阴银行A股普通股,转股股数约为1.42亿股。

随着此次增持,江银转债的未转股比例降59.81%。转股后江南水务持有江阴银行6.13%的股权,成为该行第一大股东。

对于江阴银行而言,“江银转债”顺利转股,补充了核心一级资本,并缓解了江阴银行可转债到期偿还压力。

与此同时,江南水务是江阴市一家国有控股上市公司。随着大股东的易主,作为全国首家A股上市农商行的江阴银行转为国资。

自2024年1月29日起,江银转债在深交所摘牌。江银转债的初始转股价格为9.16元/股,最后一次调整转股价格为3.96元/股。自挂牌交易至今5年多时间,转股价向下调整了超四成。

当前上市银行可转债遇冷,很大因素是由于投资者担忧转股后可能无法获得预期的收益,对银行未来股价、业绩等前景不乐观。

江阴银行于2016年9月上市,上市时的发行价格为4.64元/股。

但该行上市后在二级市场上的表现长期低迷。2017年4月江阴银行股价达到上市以来的最高点18.85元/股,此后股价节节下跌,长年在每股3、4元上下徘徊,难回高光时刻。

截至6月12日收盘,江阴银行报3.83元/股,总市值为94.27亿元。

(图 / 江阴银行上市后股价走势图)

2、双增背后:投资保住营收增长,拨备大幅下滑

业内普遍观点认为,当前银行股价的低迷,虽与大盘及银行板块整体震荡有关,但银行自身的业绩表现也影响投资者的信心。

2023年年报显示,截至2023年末,江阴银行实现营业收入38.65亿元,同比增长2.25%。实现归母净利润18.88亿元,同比增长16.83%。不过细看其具体数据,不难发现江阴银行在营收净利润双增之下仍有隐忧。

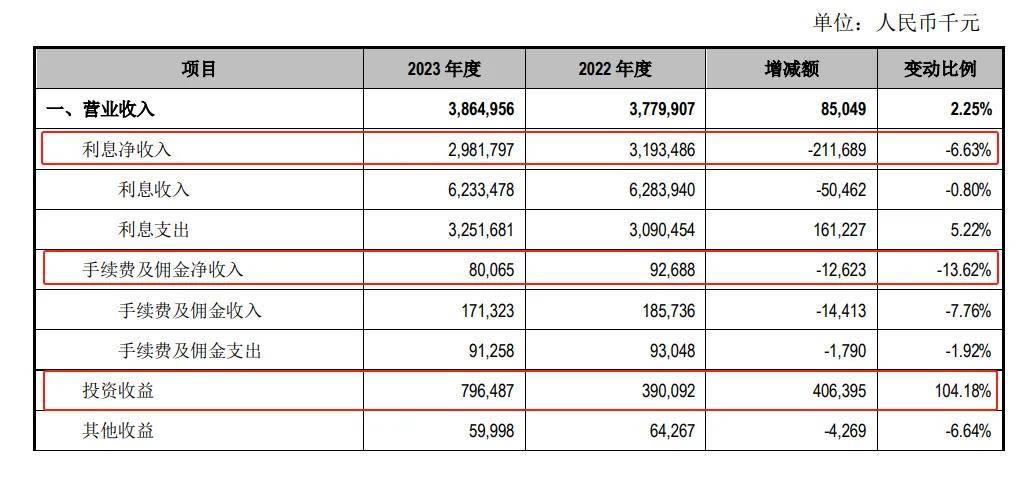

从营收构成来看,2023年,江阴银行实现利息净收入29.82亿元,较上年末减少6.63%。

其中,利息收入62.33亿元,较2022年62.83亿元减少了约0.50亿元,而2023年的利息支出约为32.52亿元,较2022年30.90亿元增加了约1.6亿元,同比增长了5.22%。

对此,该行表示,期内净利息收入变动主要受生息资产和计息负债的平均余额,以及这些资产的收益率与负债的成本所影响。

(图 / 江阴银行2023年年报)

2023年,江阴银行非息收入中的手续费及佣金净收入一项约为0.80亿元,较2022年约0.93亿元同比减少13.62%。

上述两项均下降,而江阴银行营收的正向增长主要依靠投资收益。

2023年,江阴银行投资收入达到7.96亿元,较前一年大增104.18%,占营收比例由前一年的10.32%猛增至20.61%。该行称,“主要系当期交易性金融资产持有收益增加和债券处置收益增加所致。”

资产质量方面,不良贷款率为0.98%,与上年度持平。不良贷款余额上升,截至2023年末,江阴银行不良贷款余额为11.29亿元,较2021年末的10.11亿元增加1.18亿元。

截至2023年末,江阴银行的拨备覆盖率为409.46%,较三季度末下降63.71个百分点,较2022年末的469.62%大幅下降60.16个百分点。江阴银行在年报中并未解释下调原因。

(图 / 江阴银行2023年年报)

此外,江阴银行在年报中称集中度风险是该行面临的主要风险。

按照国家金融监督管理总局有关监管指引,单一客户贷款余额不高于银行资本净额10%,最大十家客户贷款比率不得超过50%。

江阴银行的这两项指标虽满足监管要求,但仍然面临贷款客户集中度风险。年报显示,截至2023年底,该行单一最大人民币借款人贷款额占资本净额比例为5.82%,前十大借款人贷款总额占资本净额比例为33.19%,较前均两年有所上升。

3、零售转型的挑战

事实上,江阴银行3月发布的2023年业绩报告,也是该行将帅齐换后的首份成绩单。

2023年6月,原行长宋萍被选举为江阴银行新任党委书记、董事长;倪庆华为新一届党委副书记、行长。两位均为“75后”,宋萍更是江阴银行的元老级人物。

而行长倪庆华历任昆山农村商业银行陆家支行行长助理,昆山农村商业银行电子银行部总经理助理、副总经理,昆山农村商业银行网络金融部副总经理、总经理,昆山农村商业银行党委委员、副行长。2023年5月30日起,任该行党委副书记。

彼时有观点认为,倪庆华熟悉金融科技业务,在昆山农商行主要负责电子银行和网络金融。或为江阴农商行数字化和零售转型带来积极影响。

在近期的投资者问答中,有投资者提问,江阴银行2023年高层发生轮换,未来发展重心和重点战略有无变化。

对此,江阴银行称,2023年本行制定了三年战略发展规划,围绕“数字化零售转型”和“全方位服务转型”,始终坚守“支农支小”“做小做散”战略定位,加速推进场景金融、消费金融、财富管理和网点转型,提升数字化转型能力。

近年来,各银行打破传统零售业务的桎梏,借助金融科技加速零售业务转型步伐。其目的不仅在于争取在同业竞争中占据主动地位、打造自身的差异性,还可塑造自身在二级市场上的差异。

不过,当前以江阴银行的情况来看,零售转型似乎还有很长的路要走。

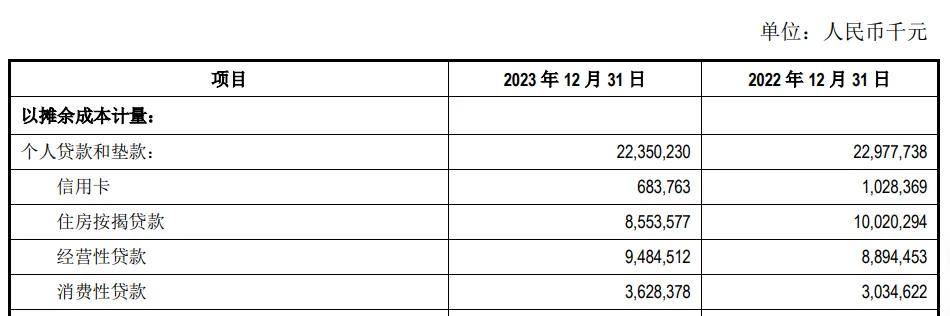

年报显示,2023年江阴银行的贷款业务中对公业务占比超80%,个贷业务占比不足20%,且较2022年有所下滑。

具体来看,2023年个人贷款规模为223.5亿元,较2022年的229.78亿元有所下降。个人贷款占比19.38%,相比2022年的22.28%,下滑1.9个百分点。

个人贷款包括信用卡、住房按揭贷款、经营性贷款和消费贷款这四项。2023年,经营性贷款取代2022年的住房按揭贷款,成为在四项中占比最高业务。

数据显示,经营性贷款为94.85亿元,同比增长6.64%;消费贷款规模36.28亿元,同比增长19.54%。

「界面新闻·子弹财经」注意到,早在2020年江阴银行拟设立消费金融公司。当年4月,江阴银行发布的公告称,董事会已全票通过拟设立消费金融公司和金融租赁公司的议案。

江阴银行还对媒体透露,设立消费金融公司的计划在2019年就已经提出来了。

消金牌照可在全国展业,弥补区域性银行的地理性因素不足。不过到如今4年时间已过,这一议案却还没有下文。

江阴银行在年报中提及,2023年该行整合普惠金融部职能,下设小企业与个贷中心、信用卡与消贷中心,进一步完善普惠服务体系。

随着相关组织架构的调整,江阴银行能否在新任将帅的领导下持续推进零售转型步伐,加快普惠金融增量扩面?「界面新闻·子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。