利安科技募集资金“腰斩”,罗技“依赖症”难解

2024年06月01日

评论数(0)

出品 | 子弹财经

作者 | 左星月

编辑 | 胡芳洁

美编 | 倩倩

审核 | 颂文

5月28日,宁波利安科技股份有限公司(以下简称“利安科技”)在网上发行,浙江省将再添一家创业板上市公司。

利安科技的承销保荐机构为海通证券,公司此次IPO发行价格为28.30元/股。

5月30日,利安科技发布网上摇号中签结果,公司中签号码共有28120个,每个中签号码只能认购500股利安科技A股股票。

利安科技主营注塑产品以及精密注塑模具。2022年,公司注塑产品所属的塑料零件及其他塑料制品制造行业市场规模7600.7亿元,利安科技营业收入规模市场占有率仅有0.06%。

不仅市场占有率较低,利安科技收入来源还主要依靠罗技集团这一大客户,大客户“依赖症”显著。上市后,利安科技还需拓展新客户、扩大市场规模等方面持续做的功课。

1、实控人持股集中,募资金额“腰斩”

利安科技的前身利安有限成立于2006年,是一家外商投资企业。由李振荣(韩国籍)和宋靓(中国籍)共同设立合资公司,投资总额70万美元。

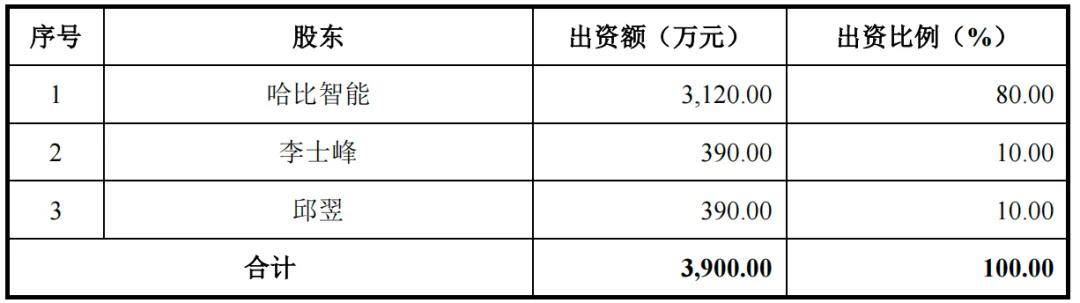

2019年5月,利安有限整体变更为股份制公司,哈比智能、李士峰、邱翌共同出资3900万元。

(图 / 利安科技招股书)

截至招股书签署之日,利安科技的实际控制人为李士峰、邱翌夫妇,两人直接、间接控制发行人股份比例合计为90.95%,公司实控人持股较为集中。

有意思的是,利安科技实控人履历,与公司现有业务也存在较大的反差。

招股书显示,李士峰出生于1972年9月,1990年3月-1994年10月,任杭州市武警机动支队职员;1994年11月-1999年12月,任奉化市机关事务局职员;1999年12月-2012年11月,历任奉化市经济开发区招商投资中心职员、副主任。从商前的李士峰看似和精密注塑模具并无关系。

此外,李士峰的妻子邱翌,于1999年7月-2002年2月任浙江卫视新闻部制片人;2002年11月-2017年1月,任宁波广播电视集团主持人。

虽然李士峰和邱翌此前并没有太多的从商经验,但在吸引外部投资上却颇为在行。

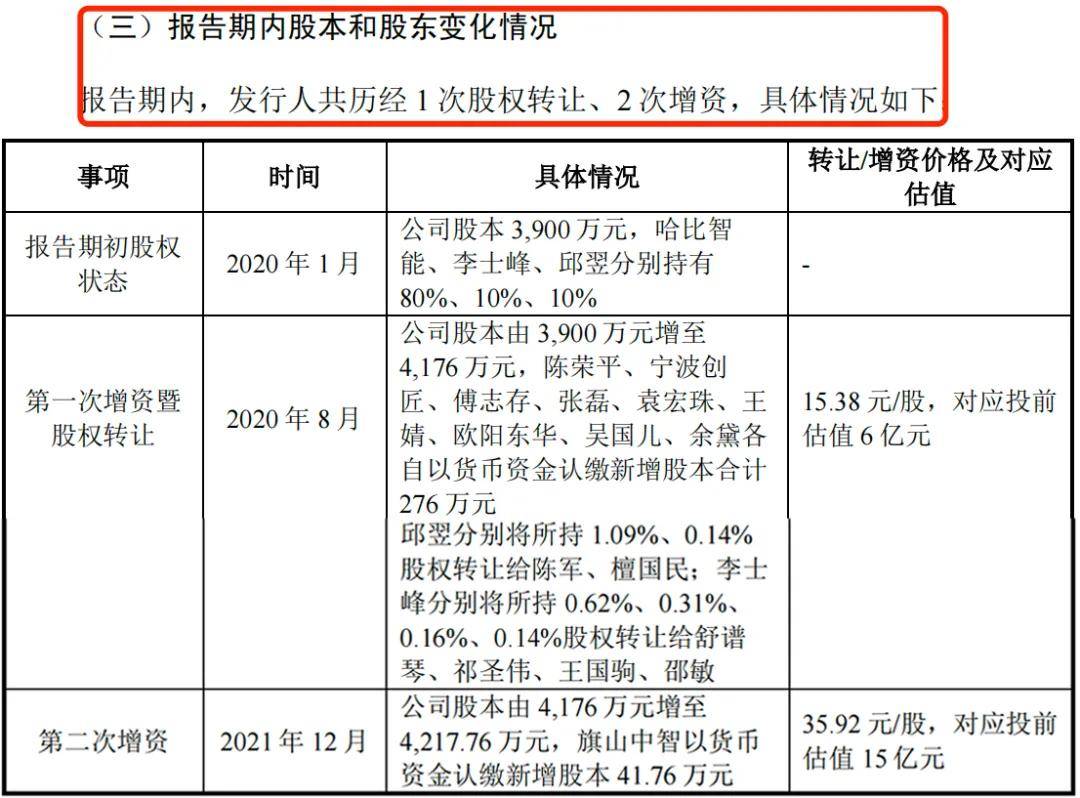

2020年8月,利安科技第一次增资暨股份转让,公司股本由3900万元增至4176万元,新增部分由宁波创匠、陈荣平等11位投资人认购,转让价格为15.38元/股,对应投前估值为6亿元,折算对应21.01倍市盈率。

2021年12月,利安科技再次增资,公司股本由4176万元增至4217.76万元,旗山中智以货币资金认缴新增股本41.76万元,转让价格为35.92元/股,对应投前估值为15亿元,折算对应24.94倍市盈率。

短短一年多的时间,利安科技的估值就翻了一倍多。

(图 / 利安科技招股书)

然而,此次创业板上市,利安科技市盈率却并没有再上一个台阶。

5月26日,利安科技披露创业板上市发行公告,本次发行价格为28.3元/股,对应市盈率为22.4倍,低于行业最新一个月静态市盈率24.07倍,且低于2021年12月增资时的市盈率。

利安科技本次公开发行后总股本为5623.76万股,对此计算公司的估值约为15.92亿元。而利安科技2021年12月增资之时的估值就已经达到15亿,可见资本市场并没有给利安科技一个“高价”。

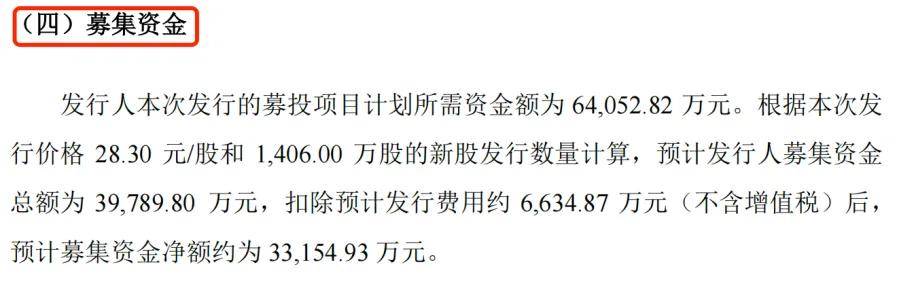

值得一提的是,招股书显示,公司此次IPO拟募集资金6.41亿元,主要用于公司滨海项目、消费电子注塑件扩产项目、补充流动资金。

然而,根据发行价格28.3元/股和1406万股的新股发行数量计算,预计利安科技募集资金总额为3.98亿元,扣除预计发行费用后,募集资金净额约为3.32亿元,公司募资金额几近“腰斩”。

(图 / 利安科技上市发行公告)

无论如何,在IPO审核趋严的情况下,利安科技能够成功上市实属不易。利安科技对「子弹财经」表示,公司发行价格略低于行业平均市盈率,但有助于公司在上市初期建立良好的市场形象,吸引更多的投资者关注和参与。

因此,利安科技能否在上市后实现公司市值的进一步增长,还需时间考验。

2、业绩波动,依赖大客户罗技

「子弹财经」注意到,利安科技近年来的业绩,一直处在上下波动的状态。

公开数据显示,2021年-2024年一季度,公司的营业收入分别为4.68亿元、4.91亿元、4.69亿元和1.13亿元,同比增长7.50%、4.84%、-4.36%和10.87%;同期归母净利润分别为6710.45万元、7921.04万元、7570.22万元和1795.40万元,同比增长-5.01%、18.04%、-4.43%和1.01%。

(图 / Wind)

据悉,利安科技主要从事注塑产品以及精密注塑模具的研发、生产和销售,业务覆盖消费电子、玩具日用品、汽车配件和医疗器械四大领域。

其中,我们生活中最熟悉的消费电子产品——鼠标,就是利安科技所承接的主要业务之一。而全球著名云周边设备供应商罗技集团是利安科技的重要大客户。

招股书显示,2020年-2023上半年(以下简称“报告期”),利安科技向前五大客户的销售金额分别为3.97亿元、4.13亿元、4.07亿元和1.73亿元,占当期营业收入比例分别为91.20%、88.24%、82.95%和82.43%。公司对前五大客户的销售额占到公司营收的八成以上。

(图 / 利安科技招股书)

其中,罗技集团连年稳居利安科技的第一大客户。

报告期内,利安科技向罗技集团的销售收入分别为2.61亿元、2.92亿元、2.81亿元和1.09亿元,占当期营业收入的比例分别为59.99%、62.27%、57.33%和51.80%,公司半数收入都是来自罗技集团。

中国证监会《首发业务若干问题解答(2020年6月修订)》问题38规定,发行人来自单一大客户主营业务收入或毛利贡献占比超过50%以上的,表明发行人对该单一大客户存在重大依赖。因此,从收入占比指标上看,利安科技对罗技集团较为依赖。

罗技集团成立于1981年,总部位于瑞士,业务涉及电竞游戏、视频协作、音乐和智能家居多个领域。

问询函回复显示,利安科技和罗技集团于2015年3月签订无固定期限的《组件采购协议》,公司对其销售供应用于鼠标等消费电子产品的注塑产品及精密注塑模具。

每个新品类推出前,罗技集团会向供应商询价,最终结合工程师推荐、采购配合度、价格等指标综合确定供应商。

当前罗技集团注塑产品的主要供应商除了利安科技外,还包括上海英济电子塑胶有限公司、昆山新至升塑胶电子有限公司、昆山咏联电子塑胶有限公司、赫比(苏州)电子有限公司。

因此,利安科技也在招股书中坦言,根据双方合同的约定,罗技集团可以在无需对公司进行赔偿的情况下终止与利安科技的合作,利安科技存在与罗技集团合作稳定性的风险,以及进而导致的订单减少、业绩下滑的风险。

利安科技对「子弹财经」表示,公司客户集中度较高符合行业经营特点及行业惯例,不存在下游行业分散而公司自身客户较为集中的情况,且公司具备较强的客户拓展能力。

值得一提的是,公司销售的诸多注塑产品都是靠外协采购而来。报告期内,公司外协采购数量占总产量的比例分别为62.04%、53.51%、50.62%和47.03%。

(图 / 利安科技问询函回复)

公司临时产能不足,可以通过外协采购来补充。但是利安科技常年外协采购比例都超过50%,这恐怕并不是临时补充的问题。大量的外协采购,也增加了公司产品质量的风险。

对此,上市后的利安科技不仅需要重视单一大客户依赖的风险,还需要进一步提升自身产能。募集资金的大幅缩水,也将给公司未来发展带来挑战。

3、财务内控不规范

作为拟上市公司,优秀的管理能力必不可少,然而利安科技的财务内控却出现了诸多不规范的问题。

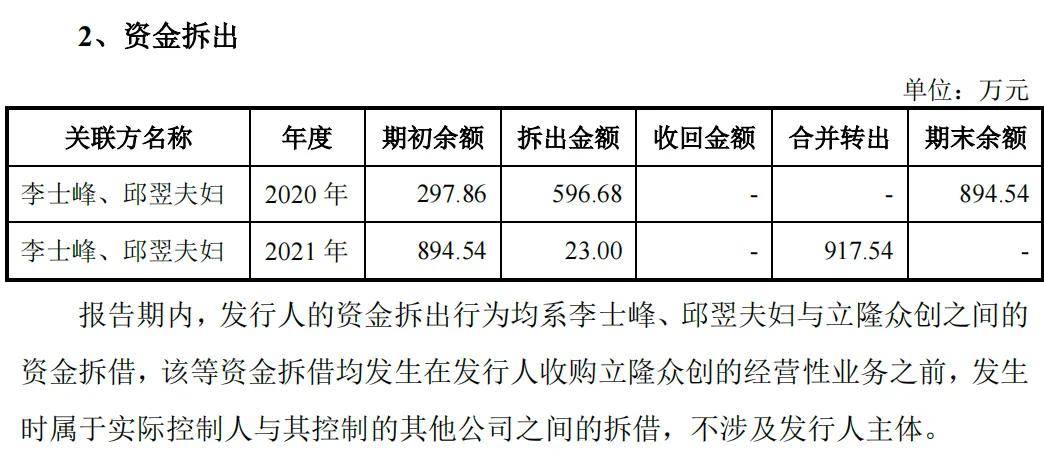

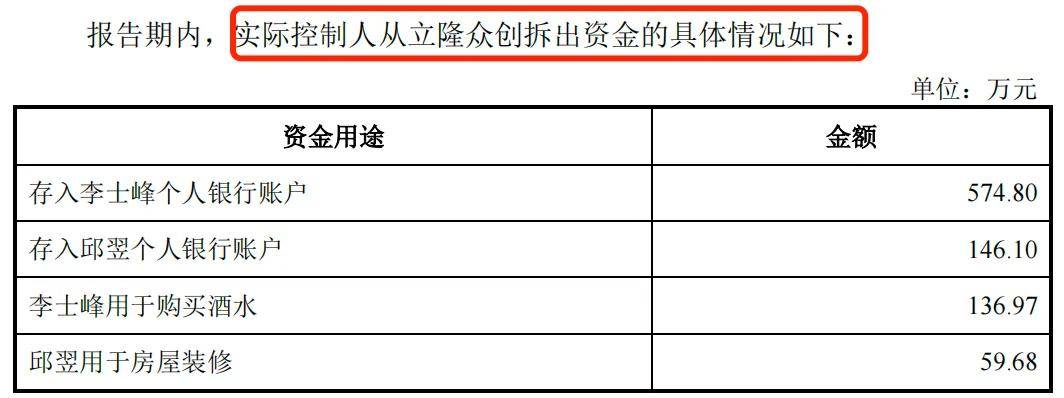

公司问询函回复显示,实际控制人李士峰、邱翌夫妇于2020年和2021年,通过立隆众创合并转出资金917.54万元。

(图 / 利安科技问询函回复)

据悉,该笔资金主要存入李世峰和邱翌的个人银行账户,此外李世峰转出136.97万元用于购买酒水,邱翌转出59.68万元用于装修房屋。

(图 / 利安科技问询函回复)

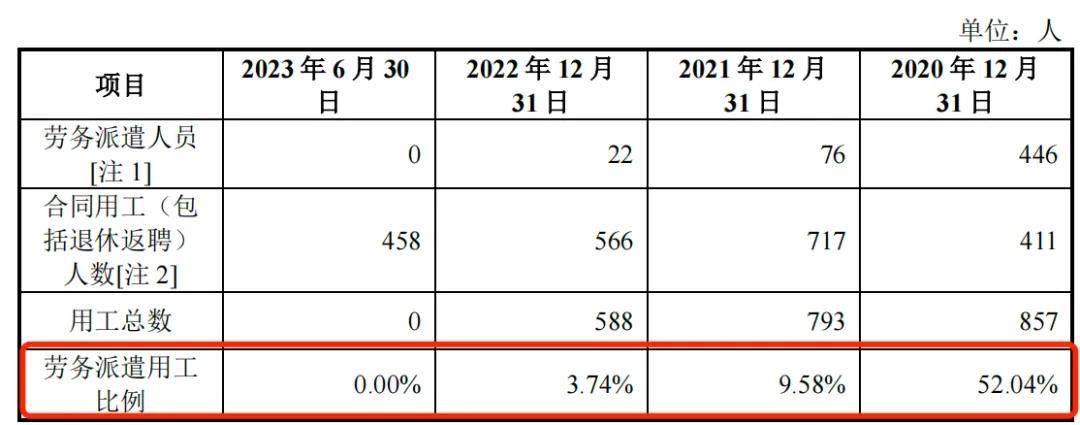

除了实控人拆出资金外,利安科技还存在劳务派遣比例超出10%的情形。

招股书显示,2020年-2022年,利安科技劳务派遣用工比例分别为52.04%、9.58%、3.74%,公司2020年劳务派遣人员高达446人,劳务派遣用工比例高达52.04%。

(图 / 利安科技招股书)

《劳务派遣暂行规定》要求,企业劳务派遣人员比例不应超过10%,2020年利安科技劳务派遣安排显然不符合该项要求。

利安科技在招股书中解释道,该等情况发生在公司合并立隆众创业务之前,立隆众创系实际用工方,不涉及利安科技及其子公司。

据悉,立隆众创主要为利安科技的注塑产品提供表面处理、组装、喷涂等工序的加工服务,相关工艺环节系劳动密集型,对人工需求量较大。

2021年1月,利安科技与立隆众创签署《业务重组合同》,约定对立隆众创包括移印机、丝印线在内的经营性资产进行收购,收购对价为15.82万元。

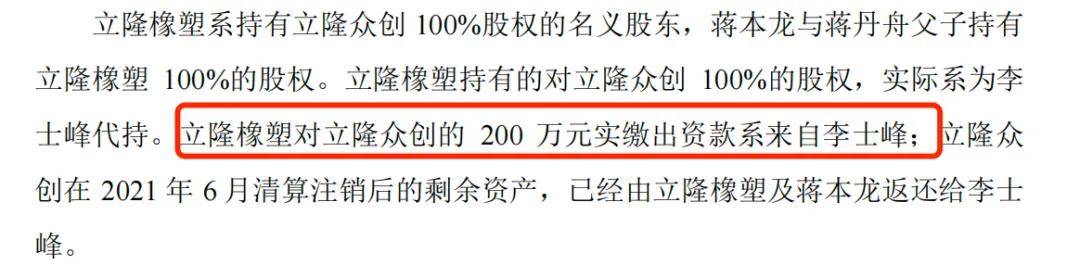

然而事实上,合并前的立隆众创背后100%控股股东仍然是李士峰。

(图 / 利安科技招股书)

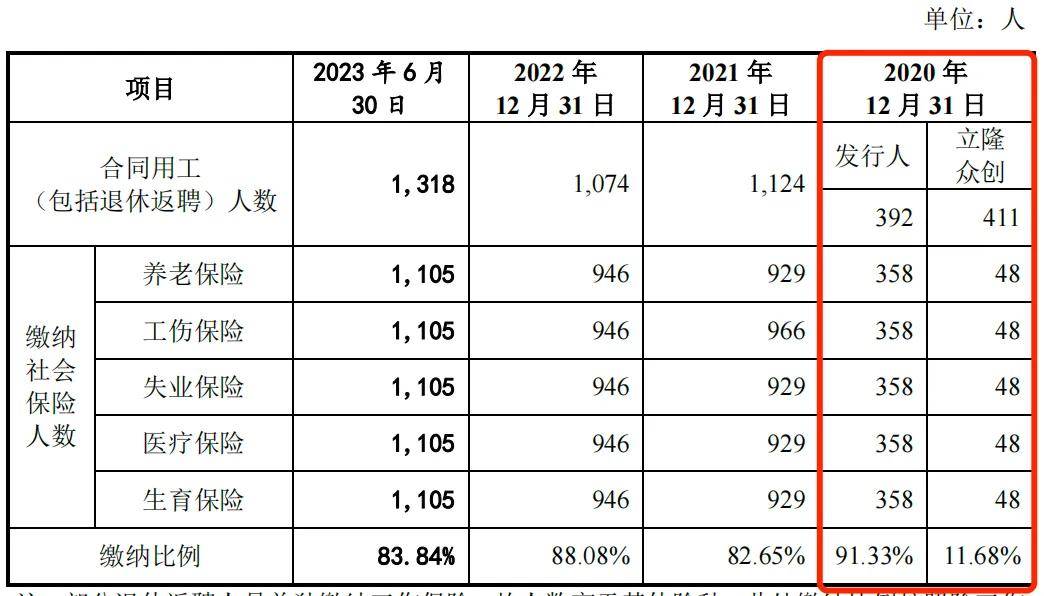

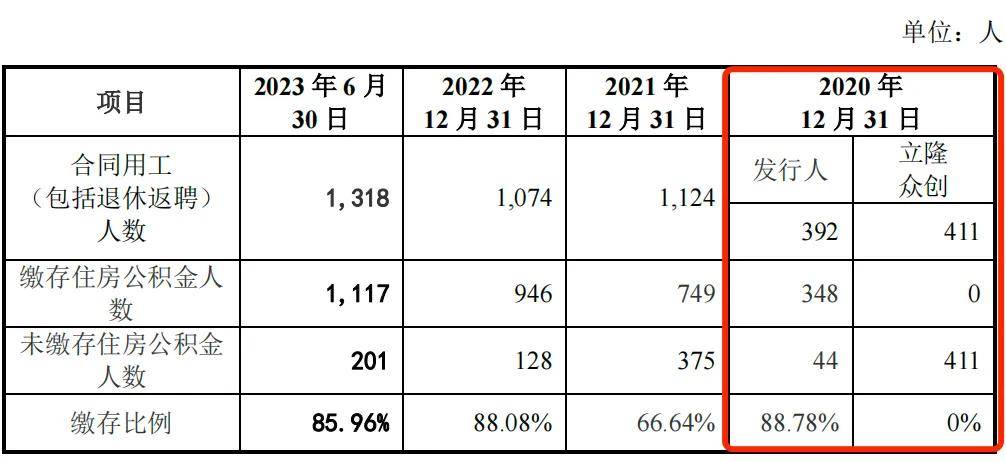

不仅如此,2020年,立隆众创共拥有411名合同用工,其中社会保险的缴纳比例仅有11.68%,公积金甚至无人缴纳。此外。2021年,利安科技公积金存缴比例也只有66.64%。

(图 / 利安科技招股书)

利安科技也在招股书中坦言,未来,若公司财务内控制度不能持续得到有效执行,可能对公司运行效率、合法合规和财务报告的可靠性产生不利影响。

因此,上市后的利安科技还需要在管理上多下功夫。高效运作的管理机制也是企业长久走下去的不二法门之一。

*文中题图来自:摄图网,基于VRF协议。