飞沃科技上市首年业绩“变脸”,张友君多次被采取自律监管措施

05月08日 19:23

评论数(0)

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

登陆深交所创业板后,飞沃科技终于交出了第一张年报“成绩单”。

这一次,利润直接“变脸”。财报显示,2023年,飞沃科技实现营收16.44亿元,同比增长22.63%;归母净利润5625.41万元,同比下滑37.25%。

作为一家紧固件厂商,飞沃科技的产品主要应用于风电领域,其也曾在风电行业高光时期顺“风”而起,规模从2016年的9938万元到2020年首次迈进10亿元门槛,仅用了不到5年时间。

(图 / Wind(单位:亿元))

然而,飞沃科技又用了不到5年时间,从盈利走向亏损。财报显示,2024年一季度,其归母净利润亏损2466.57万元,直接由盈转亏。

Wind数据显示,这是自披露2014年财务数据以来,飞沃科技的归母净利润首次出现亏损。

在资本市场,飞沃科技也在节节败退。2023年6月15日,飞沃科技登陆深交所,发行价72.50元/股,上市当天开盘破发。

如今,上市不足一年时间,股价接近腰斩。截至5月8日,公司股价报收42.40元/股,较盘中最高点74.20元/股下滑约43%。

1、上市首年业绩“大变脸”

财报显示,飞沃科技2023年实现营业收入16.44亿元,同比增长22.63%;归母净利润5625.41万元,同比下滑37.25%。

(图 / Wind(单位:亿元))

而在2022年时,企业的营收、归母净利润均以两位数的速度在增长。也就是说,上市后交出的第一份年度财报,飞沃科技的利润直接“大变脸”。

(图 / Wind(单位:亿元))

对于利润的下滑,飞沃科技解释称,尽管风电新增装机在报告期内大幅度增长,但降价压力逐渐传导至上游零部件供应商。

数据显示,2023年中国陆上风机的平均中标价格约1500元/千瓦,同比下降约15%;海上风机平均中标价格降至3100元/千瓦,最低报价下探至2700元/千瓦,相较2023年初下降约10.8%。

因而,公司虽然销售订单充足,但为了维持市场占有率而让利幅度较大,此外,受产品单价下行、应收账款和应收票据余额增加等因素影响,公司计提各项资产减值准备增加,导致全年收入增长但利润有所下滑。

财报显示,2023年,飞沃科技计提资产减值3256.32万元,同比扩大166%。对此,公司解释,主要是存货跌价准备计提增加所致。

(图 / Wind(单位:万元))

在竞争极其激烈的风电市场中,飞沃科技利润的下滑还没有走到终点。

飞沃科技坦承,在风电整机价格下行的压力下,为保持市场份额及巩固市场占有率,预计公司2024年国内产品整体中标价格较2023年仍将进一步下降并压缩盈利空间。

“如果未来风机市场招标价格持续下滑、风电运营商投资进度放缓、客户采购需求下降,则公司短期内业绩存在进一步下滑甚至发生亏损的风险。”飞沃科技表示。

如今,这一风险已经显现——在2024年一季度,飞沃科技业绩出现亏损。

财报显示,2024年一季度,企业实现营收2.38亿元,同比下滑14.37%;归母净利润亏损2466.57万元,同比下滑218.95%,直接由盈转亏。

(图 / 飞沃科技财报)

这是自披露2014年财务数据以来,飞沃科技的归母净利润首次出现亏损。

(图 / Wind(单位:亿元))

目前,风电行业竞争激烈,站在这个行业中的企业注定面临着一场优胜略汰的争斗,最终呈现强者愈强的局面。

只是不知,飞沃科技能否突出重围,成为留在市场上的一员?

2、现金流承压,股价下跌超4成

其实,飞沃科技要想突围,并非易事。

公开资料显示,公司长期深耕高强度紧固件制造领域,产品主要应用于风电领域,为客户提供叶片预埋螺套、双头螺杆、主机机舱螺栓、地锚螺栓及锚板法兰组件等产品。

财报显示,2023年,企业来自风电行业的营收为16.23亿元,占比总营收的98.74%。

(图 / 飞沃科技财报)

风电行业承压之际,飞沃科技有意寻找第二增长曲线,开拓了航空航天、燃气轮机、石油装备等高端领域紧固件和零部件市场,但收入甚微,2023年仅贡献了1.26%的营收,尚难撑起企业的一片天。

无论是风电行业持续的“价格战”,还是开拓新的增长曲线,都需要强大的资金链支撑,而这正是飞沃科技的又一大痛点。

截至2023年12月31日,企业的货币资金仅剩3.10亿元、短期借款4.05亿元,货币资金已经无法覆盖短期负债。

(图 / 飞沃科技财报)

这还是建立在企业刚募集了大笔资金的基础之上。公开资料显示,2023年6月,飞沃科技IPO募集资金净额为8.52亿元,比5.57亿元的原募资计划高出近3亿元。

不过才短短半年时间,飞沃科技的资金链就已经如此紧张,而这也与企业自身缺乏造血能力不无关系。

自2020年开始,企业每年的经营现金流一直是流出状态。Wind数据显示,2020年-2023年,其经营现金流量净额分别为-746.59万元、-1.22亿元、-8307.72万元、-1.07亿元。

(图 / Wind(单位:万元))

曾经在上市时受到追捧,能够超额募集资金的飞沃科技,如今也已不再是资本市场的“香饽饽”。

自2023年6月上市至今不足一年,企业的股价接近腰斩,截至5月8日,公司股价报收42.40元/股,较盘中最高值74.2元/股下滑约43%。

巧合的是,飞沃科技负责财务及资本相关事务的财务总监、证券事务代表都已经更换。

在4月25日发布2023年财报时,飞沃科技同步宣布,汪宁因个人原因申请辞去公司财务总监职务,黎杰接任。另外,董事会同意聘任陈柯臻为公司证券事务代表,而此前的证券事务代表姚远于2023年9月就已离职。

3、家族成员遍布,实控人数次收到自律监管措施

作为立足于湖南的高新技术公司,飞沃科技是一个妥妥的“家族企业”,高管及股东中多位是张氏家族成员。

2012年7月,张伟先、黄刚、刘杰、童波、汪为炳5名自然人共同出资设立飞沃科技的前身飞沃有限,注册资本为500万元。

其中,张友君认缴292.8万元。不过,张友君并未直接出面,而是由姑姑张伟先代持这些股份。直到2014年7月,双方代持关系才解除。如今,张友君仍是飞沃科技的控股股东、实际控制人。

在资本市场闯荡10余年,张友君的资本手段已经相当老练。

2016年11月,飞沃科技曾登陆新三板,直到2023年4月,才终止在新三牌挂牌。

在这期间,飞沃科技引入了湖南知产、沅澧投资(SS)、中科芙蓉、湖南文旅、兴湘财鑫、湖南知产、华软智能等多家投资机构,募集了上亿资金。

2017年至2019年期间,飞沃科技还进行了12次股权转让。其中,张友君在2019年转让了三次,合计减持184万股,套现超3000万元。

(图 / 飞沃科技招股书)

2019年,公司股东刘杰也进行了3次股权转让,合计减持80万股,套现超1500万元。而刘杰正是张友君的表弟。

此外,招股书显示,张友君的妻子李慧军,表兄弟刘健、张建、张进,堂兄弟张小亮,姑姑张伟先、张润先,姐夫之侄童波等人都是飞沃科技的股东。

2023年财报显示,刘杰是公司董事兼总经理、张建还担任公司副总经理、童波则为职工代表监事。

(图 / 飞沃科技招股书)

不仅如此,李慧军表姐妹、堂姐妹也都是公司的股东。

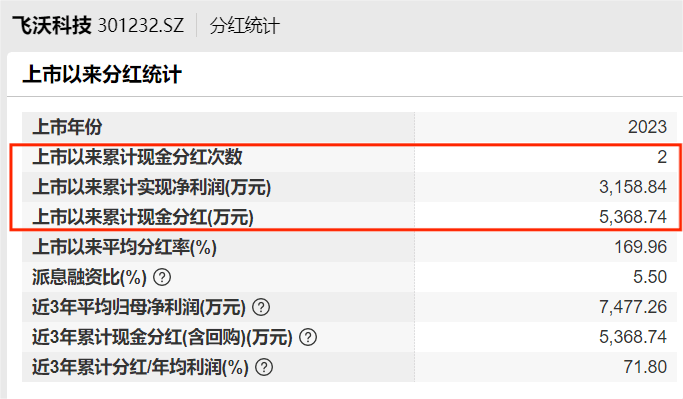

「界面新闻·子弹财经」注意到,上市之后,飞沃科技在分红上毫不手软。Wind数据显示,上市以来公司进行过两次分红,合计分红5368.74万元,而累计净利润只有3158.84万元,张氏家族自然又赚一笔。

(图 / Wind)

然而,在资本上得心应手的张友君,却多次出现违规行为。

2019年12月,因张友君持股比例变动达到一定比例时未暂停股票交易,构成权益变动违规,股转公司对张友君采取口头警示的自律监管措施。

(图 / 飞沃科技招股书)

5个月后(即2020年5月),因飞沃科技未及时披露张友君和上海弗沃的股权质押情况,构成信息披露违规,股转公司对飞沃科技、张友君、刘志军采取口头警示的自律监管措施。

2020年6月及9月,因飞沃科技对外担保发生时未履行审议程序并及时披露,构成公司治理和信息披露违规,股转公司又对飞沃科技、张友君、刘志军进行监管工作提示。

(图 / 飞沃科技招股书)

2023年7月,飞沃科技再收深交所监管函。公司于6月13日至30日期间使用募集资金1.3亿元进行现金管理,直至6月30日才经公司董事会补充审议并对外披露,违反相关规定。

(图 / 飞沃科技公告)

深交所要求飞沃科技董事会充分重视上述问题,吸取教训,及时整改,杜绝上述问题的再次发生。

近年来,相关部门一直在强化上市公司监管,对违规行为“强监管”、“零容忍”。

今年4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》(以下简称《意见》),这是继2004年、2014年两个“国九条”之后,资本市场的第三个“国九条”。

《意见》明确提出,要严格上市公司持续监管,加强信息披露和公司治理监管。而屡次被相关部门提出自律监管措施、下发监管函的飞沃科技、张友君不仅要在业务、资金链上发力,还需要在合规中多下功夫。

*文中题图来自:摄图网,基于VRF协议。