金天钛业进军科创板,研发独立性遭质疑

2024年04月24日

评论数(0)

出品 | 子弹财经

作者 | 左星月

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

随着苹果、小米等手机品牌开始使用钛金属材质,钛合金等材料逐渐被大众所熟知,相关企业也迎来了新的发展机遇。

4月13日,湖南湘投金天钛业科技股份有限公司(以下简称“金天钛业”)更新了招股说明书,申报在上交所科创板上市,公司是一家从事高端钛及钛合金材料的研发、生产和销售的高新技术企业。

早在2月1日,金天钛业已经成功上会,主承销商为中泰证券和中航证券。据悉,公司此次IPO拟募集9250万股,占发行后总股本的25%;预计募集资金10.45亿元,主要用于高端装备用先进钛合金项目(一期)、补充运营资金项目。

值得一提的是,成功上会的金天钛业还存在应收账款快速增长的问题,且研发成果和同行存在较大差距。此外,目前该公司的市场占有率并不高,何时能追上同行发展的步伐?

1、应收账款高企,大客户集中

公开信息显示,金天钛业主营产品为钛及钛合金棒材、锻坯及零部件,主要应用于航空、航天、舰船及兵器等高端装备领域。

事实上,我国钛材行业曾因中低端产能快速扩张出现结构性产能过剩。近年来,得益于生产设备和技术能力突破,以及下游航空航天、舰船、高端化工等中高端领域需求带动,钛材市场规模迅速增长。

2021年-2023年(以下简称“报告期”),金天钛业的营业收入分别为5.73亿元、7.01亿元和8.01亿元,同比增长24.01%、22.41%和14.31%;同期归母净利润分别为9499.79万元、1.33亿元和1.47亿元,同比增长275.49%、39.53%和11.08%。

(图 / Wind(单位:亿元))

事实上,金天钛业的业绩呈现快速增长趋势,离不开大客户的助力。招股书显示,金天钛业已与航空工业、中国航发、中国船舶、中国兵器等众多军工集团,三角防务、派克新材等锻件厂商建立合作关系。

报告期内,金天钛业向前五大客户的销售金额分别为3.98亿元、5.09亿元和6.33亿元,占当期营业收入比例分别为69.52%、72.56%和78.96%,公司的客户集中度较高,对大客户较为依赖。

(图 / 金天钛业招股书)

值得一提的是,金天钛业并未与大客户签署长期战略合作协议,也就意味着,一旦下游客户的需求有所变化,将对生产经营带来不利影响。

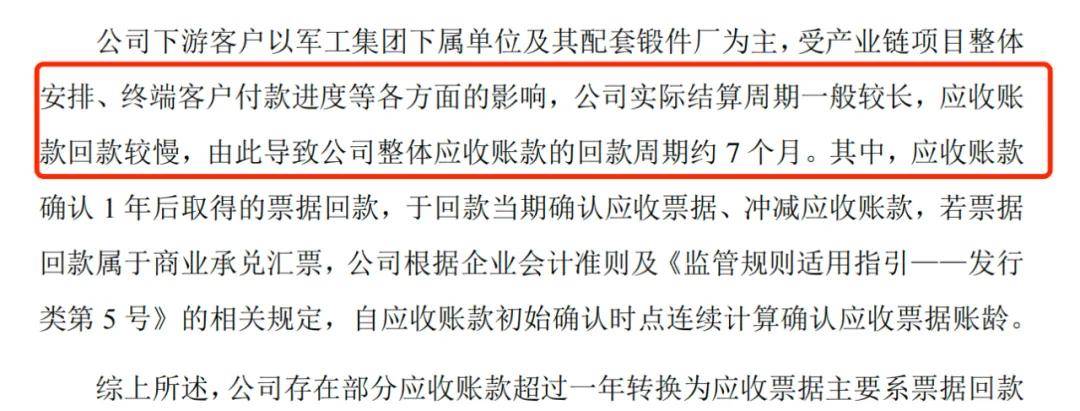

此外,由于金天钛业主要客户是军工集团下属单位及其配套单位,受产业链项目整体安排、终端客户付款进度等影响,客户结算周期普遍较长,且存在下半年集中结算的特点,因此也导致金天钛业的应收账款处在较高水平。

招股书显示,报告期内,金天钛业的应收账款账面余额分别为3.29亿元、3.91亿元和7.1亿元,占当期营业收入比重分别为57.45%、55.86%和88.56%。

(图 / 金天钛业招股书)

报告期内,金天钛业的应收账款账面余额处在快速增长的趋势,2023年更是占据营业收入的近九成。

此外,报告期内公司应收账款账面余额增长率高达11.63%、19.02%和81.24%,2023年的增长率远高于同期营业收入增长率14.31%。

不仅如此,2020年-2023年,金天钛业的坏账准备金额分别为1045.57万元、1257.47万元和2846.51万元,同样处在增长趋势。

这些持续看涨的应收账款给公司营业收入的质量带来考验,金天钛业整体应收账款的回款周期约7个月,且公司存在部分应收账款超过一年转换为应收票据,存在商业承兑汇票无法兑付的风险。

(图 / 金天钛业问询函回复)

应收账款激增,意味着大量资金被客户占用,一旦客户回款出现大量逾期,很可能会导致资金链紧张,引发流动性风险,因此金天钛业应收账款风险不容忽视。

2、市场占有率不高,外协供应商存隐患

对于金天钛业来说,市场占有率不高也是一个问题。

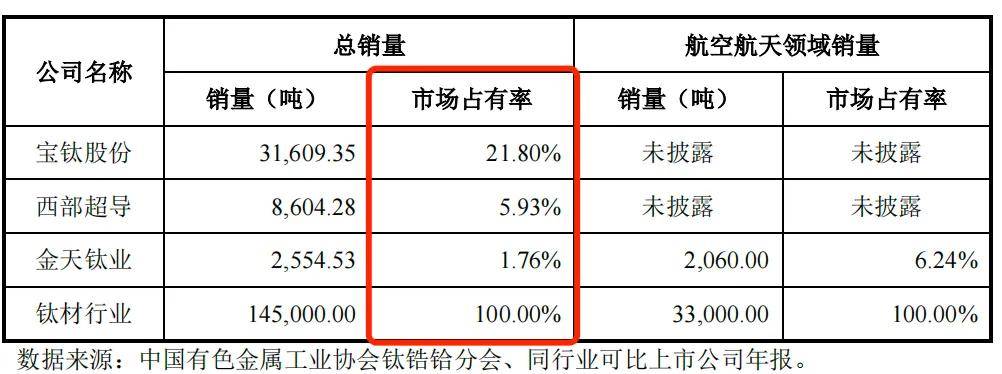

招股书显示,2022年,钛材行业的总销量为14.5万吨。同行公司宝钛股份的销量为3.16万吨,市场占有率为21.8%;西部超导的销量为8604.28吨,市场占有率为5.93%;而金天钛业的销量仅有2554.53吨,市场占有率为1.76%,远低于上述同行公司。

(图 / 金天钛业招股书)

此外,2022年,公司钛合金产品在国内航空航天领域钛材市场的市场占有率约为6.24%,而西部超导2020年在前述市场的市场占有率约为23.75%。金天钛业的经营规模及市场占有率与同行业可比公司存在一定差距。

从营收规模来看,2023年,金天钛业、宝钛股份与西部超导钛材业务营业收入分别为7.79亿元、63.01亿元、25.05亿元,归属于母公司所有者的净利润分别为1.47亿元、5.44亿元、7.52亿元。

(图 / 金天钛业招股书)

无论是营业收入,还是归母净利润,金天钛业和同行公司均存在一定差距,想要赶上同行的“脚步”还需要一定时间。

值得一提的是,目前金天钛业的不少产品还需要通过外协加工进行生产。

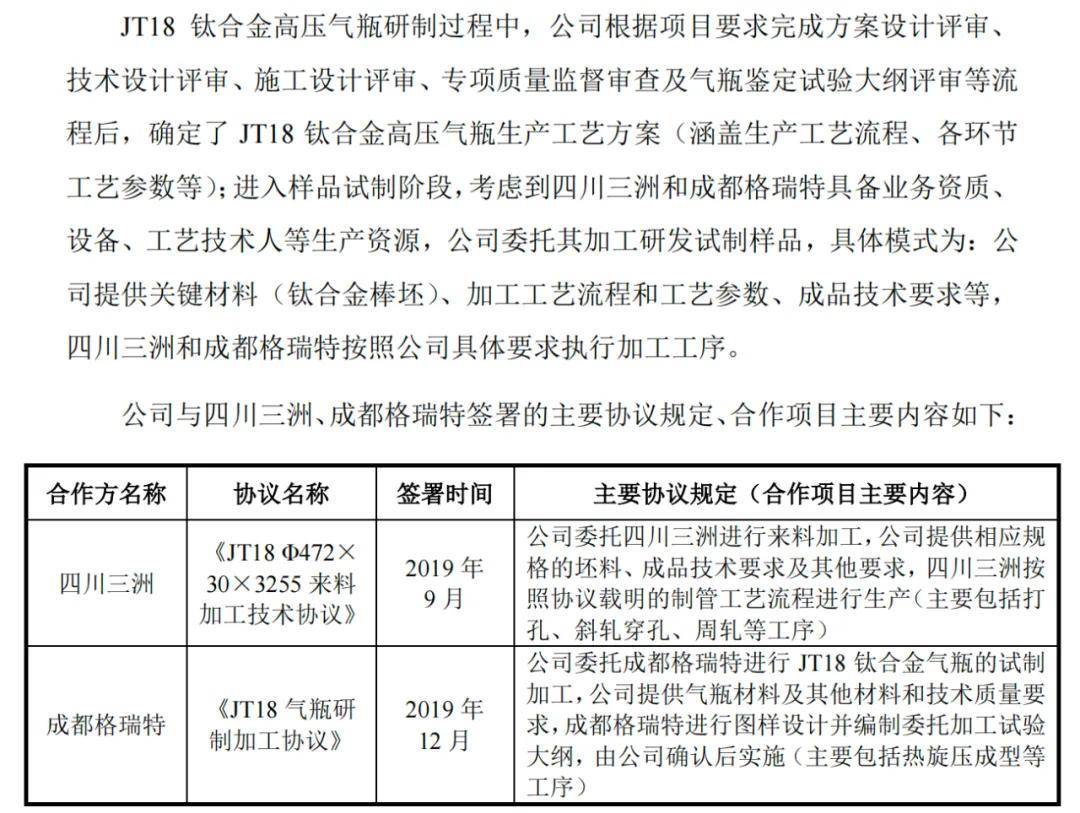

例如,金天钛业某型船舶用JT18钛合金高压气瓶,其打孔、斜轧穿孔、周轧及热旋压成型等加工步骤需要外协加工,并与四川三洲、成都格瑞特两家供应商进行合作。

(图 / 金天钛业问询函回复)

其中,报告期内,金天钛业向四川三洲的采购金额分别为1370.42万元、1101.24万元和203.18万元。然而,「子弹财经」注意到,四川三洲的经营存在一些问题。

(图 / 金天钛业招股书)

企查查显示,四川三洲已经被列为失信被执行人,涉案总金额为4.73亿元;同时,四川三洲还是被执行人,被执行金额高达8.32亿元。在此情况下,金天钛业委托四川三洲进行加工是否存在一定风险?

(图 / 企查查)

此外,报告期内,金天钛业向另一家外协加工商常德瑞林嘉德机械设备制造有限公司(以下简称“瑞林嘉德”)的委托加工采购额分别为375.50万元、513万元、479.91万元。

企查查显示,瑞林嘉德的参保人数为0,疑似是一家“空壳”公司。与规模较小的加工商进行合作会存在较大风险,这还需要金天钛业加强关注。

((图 / 企查查))

在面对市场占有率不高,经营规模较小的情况下,金天钛业何时能够追赶上同行的“脚步”,还需时间观察。

3、两成用于委外研发,商标专利与股东共用

对于拟在科创板上市的企业来说,过硬的研发创新能力必不可少。

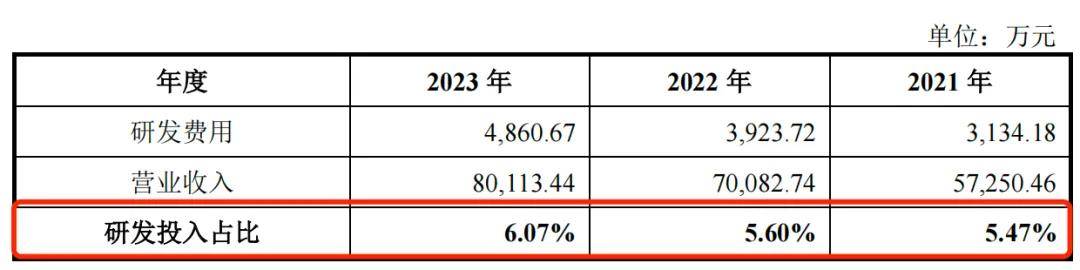

报告期内,金天钛业的研发费用分别为3134.18万元、3923.72万元、4860.67万元,占当期营业收入的比例分别为5.47%、5.60%、6.07%。

(图 / 金天钛业招股书)

招股书显示,金天钛业的研发费用主要集中在材料费和职工薪酬。

值得一提的是,公司还支出了较多的委外研发费用,包括委外试验检测费、委外研究开发费、委外加工费。

报告期内,上述三项委外研发费用总计金额为733.8万元、680.49万元、1077.61万元,占当期研发费用的比例分别为23.41%、17.34%、22.17%。

(图 / 金天钛业招股书)

2023年,金天钛业的委外研发费用超过了1千万元,并且有两成的研发费用都是委托外部公司。

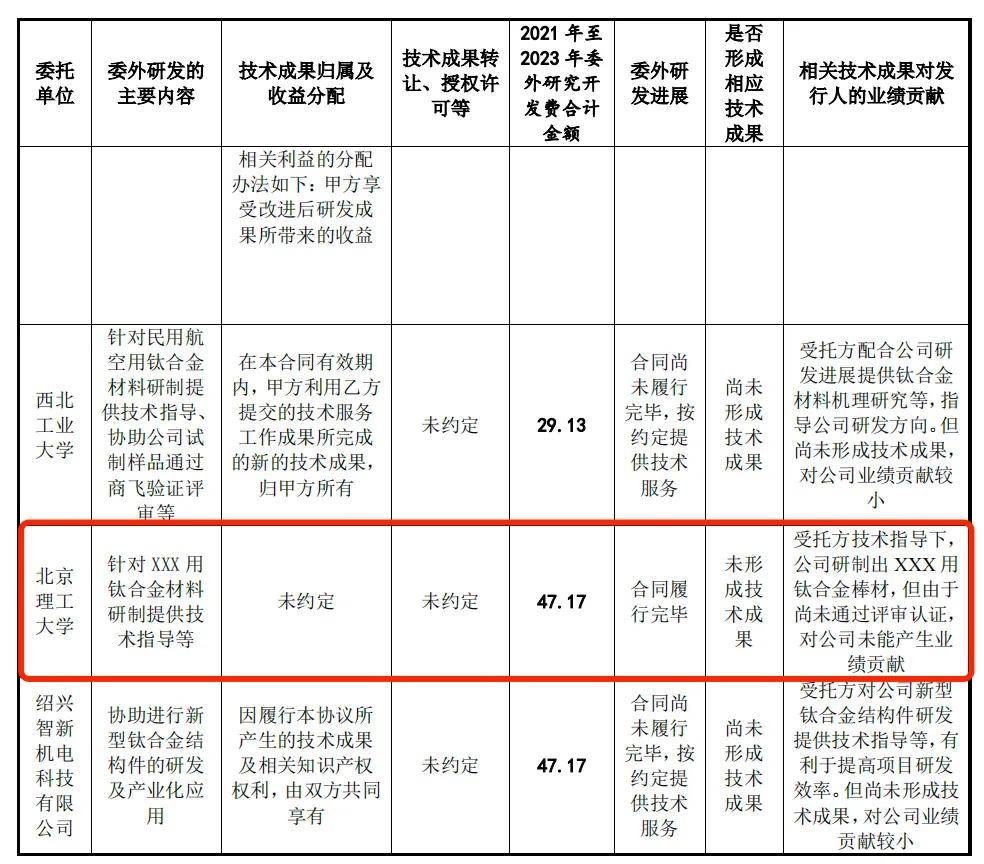

值得一提的是,公司委托研发单位包括中国科学院金属研究所,以及中南大学、西北工业大学、北京理工大学等知名高校。

目前,金天钛业与不少委外研发单位的合约均在存续过程当中,但是公司委托北京理工大学关于针对XXX用钛合金材料研制提供技术指导等,合同已经履行完毕,但是并未形成技术成果。

(图 / 金天钛业问询函回复)

那么,金天钛业的研发成果如何?

招股书显示,截至招股说明书签署日,公司拥有授权专利67项,其中发明专利43项(其中国防专利1项),实用新型专利24项。而截至2023年末,同行公司西部超导拥有发明专利409项,实用新型专利167项,数量远超金天钛业。

(图 / 金天钛业招股书)

不仅如此,金天钛业的一些专利和商标都是通过股东而来。

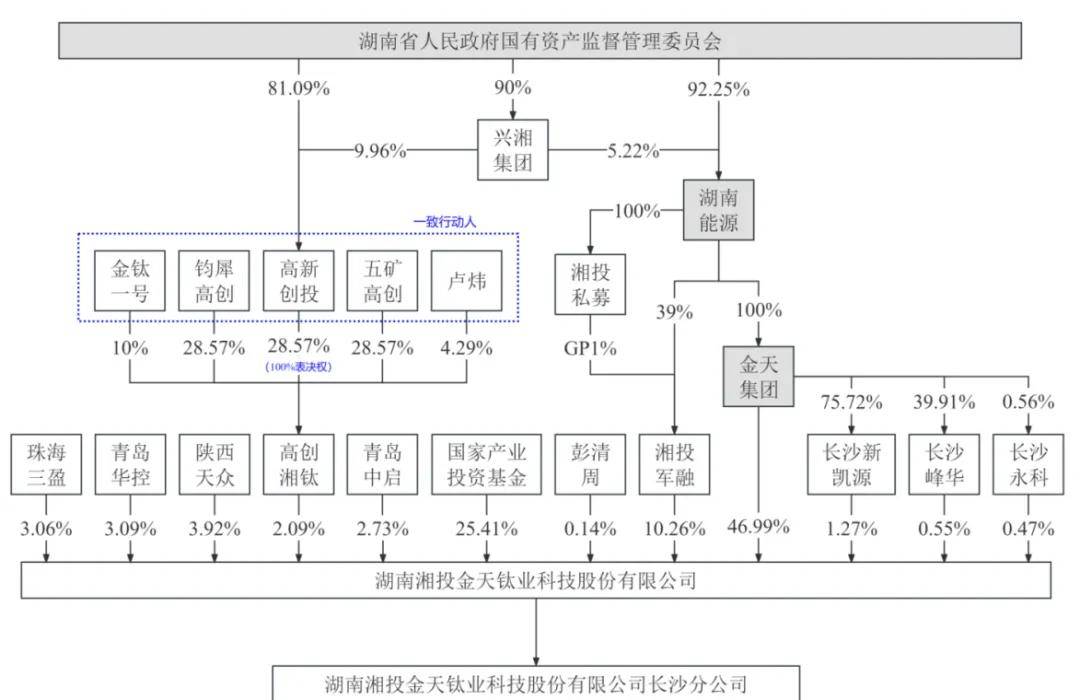

招股书显示,金天钛业的控股股东为金天集团,金天集团直接持有公司1.74亿股股份,占公司发行前总股本的46.99%。而湖南能源(原简称“湘投集团”),又直接持有金天集团100%股权,通过金天集团间接控制公司46.99%股份对应的表决权,为金天钛业的间接控股股东。

(图 / 金天钛业招股书)

截至招股说明书签署日,金天钛业无自有注册商标,获得授权许可使用湖南能源3项注册商标及金天集团10项注册商标。

对此,监管层也对金天钛业进行问询,要求公司说明拓展客户、取得订单过程中是否与其他主体构成混淆,是否影响公司资产完整性和独立性。

此外,2023年6月7日,金天钛业与金天集团、中南大学签署《技术转让(专利权)合同》,约定金天集团、中南大学将共有的专利号为“202110132733.0”,专利名称为“一种高均匀钛金属铸锭熔炼方法”的发明专利转让给金天钛业。

那么,金天钛业不仅委外研发,且某些专利还通过股东获取而来,公司的自主研发能力究竟如何?「子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。