通过减资“套现”,科力股份实控人一家三口齐闯创业板

2024年04月19日

评论数(0)

出品 | 子弹财经

作者 | 左星月

编辑 | 胡芳洁

美编 | 倩倩

审核 | 颂文

河北省可能即将出现第79家A股上市公司。

4月11日,证监会发布关于同意河北科力汽车装备股份有限公司(以下简称“科力股份”)首次公开发行股票注册的批复。

早在2022年5月,深交所便受理了科力股份上市申请。经过近两年的漫长等待,证监会同意科力股份首次公开发行股票的注册申请,这也意味着科力股份即将踏进资本市场的大门。

此次IPO,科力股份拟发行1700万股,占发行后总股本的25%。公司预计募集资金3.41亿元,主要用于汽车玻璃总成组件产品智能化生产建设项目、新能源汽车零部件研发中心建设项目以及补充流动资金。

「子弹财经」注意到,科力股份的实际控制人张万武一家三口持有公司90%以上的股权,还在报告期内减资套现。此外,公司的业绩较为依赖福耀玻璃,存在着“大客户依赖”的风险。

科力股份能否通过押宝新能源汽车零部件实现业绩的持续增长,还需时间观察。

1、依赖福耀玻璃,“大客户依赖症”难解

科力股份成立于2013年8月,总部位于河北省秦皇岛市。

河北省的上市公司数量并不多,截至4月16日,河北省共有78家A股上市公司。若科力股份上市成功,将会成为第79家。

科力股份主要从事汽车玻璃总成组件产品的研发、生产和销售,主要产品包括风挡玻璃安装组件、侧窗玻璃升降组件、角窗玻璃总成组件和其他汽车零部件,产品广泛应用于汽车玻璃领域。

2021年-2023年(以下简称“报告期”),科力股份业绩持续增长,营业收入分别为2.93亿元、4.06亿元和4.88亿元,同比增长率分别为67.33%、38.44%和20.24%;同期归母净利润6073.15万元、1.16亿元和1.37亿元,同比增长率34.91%、91.52%和17.86%。

(图 / Wind(单位:亿元))

报告期内,科力股份虽然业绩不断增长,但增长速度却有所放缓。

「子弹财经」注意到,科力股份的业绩表现和大客户福耀玻璃的助力不无关系。

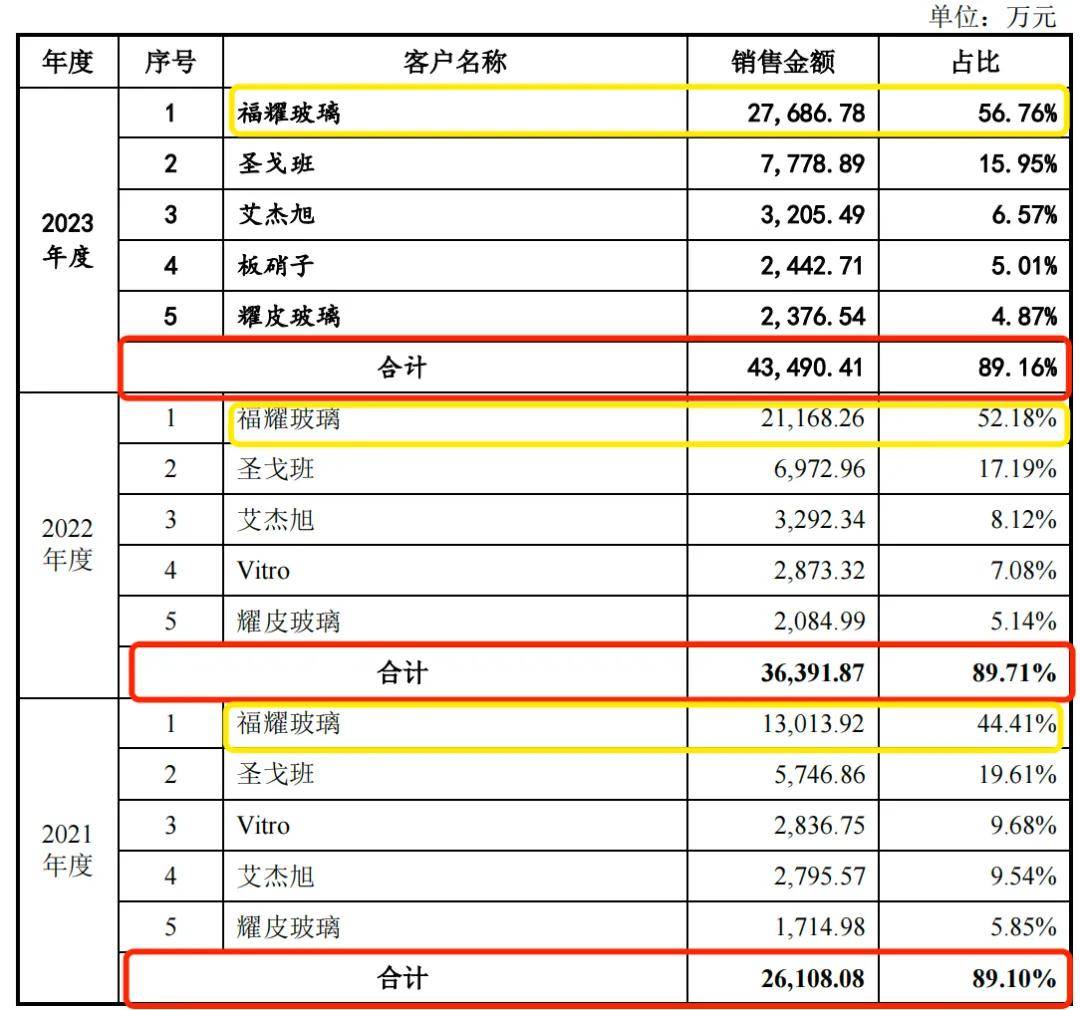

招股书显示,2020年-2023年,科力股份向前五大客户的销售金额分别为2.61亿元、3.64亿元和4.35亿元,占当期销售金额的比例为89.10%、89.71%和89.16%。从数据可以看出,前五大客户的收入就占到公司营收的近90%。

(图 / 科力股份招股书)

此外,和同行公司相比,科力股份的“大客户依赖症”也较为严重。

问询函回复显示,2020年-2022年,科力股份同行业可比公司前五大客户集中度分别为58.56%、53.16%和43.65%,均低于科力股份。

(图 / 科力股份问询函回复)

值得一提的是,汽车玻璃行业是汽车零部件行业中集中度较高的行业之一,全球前四大汽车玻璃厂商福耀玻璃、艾杰旭、板硝子和圣戈班的市场份额合计占比超过75%。

而福耀玻璃成立于1987年,是我国最大的汽车玻璃厂商。科力股份也十分依赖福耀玻璃。

招股书显示,福耀玻璃是科力股份的第一大客户,报告期内,科力股份向福耀玻璃的销售收入分别为1.3亿元、2.12亿元和2.77亿元,占当期销售金额的比例为44.41%、52.18%和56.76%,占比越来越高。

科力股份与福耀玻璃的关系还不止于此。

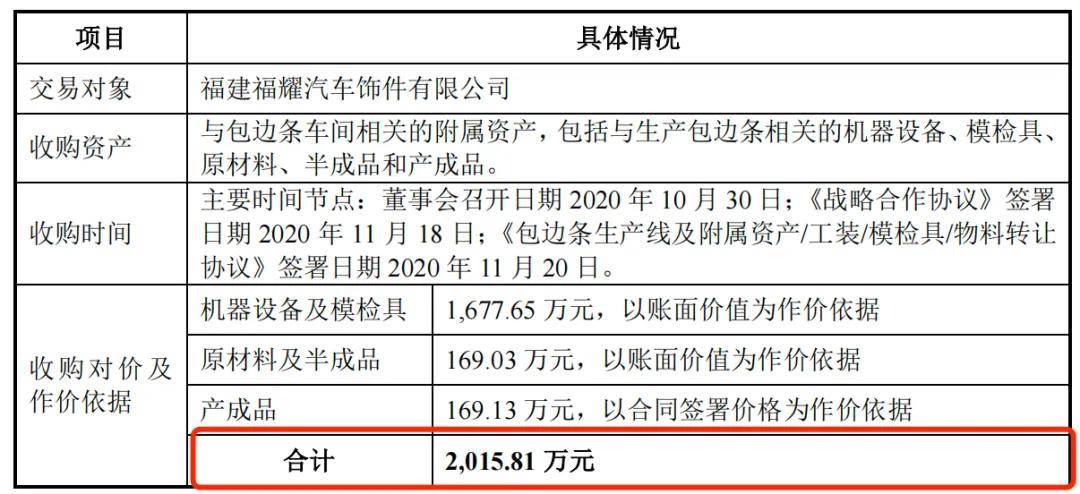

2020年11月,科力股份收购福耀玻璃全资附属企业福耀饰件的包边条车间相关资产,包括机器设备、模检具、存货等,收购对价为2015.81万元。

上述资产转移完成后,福耀玻璃不再从事包边条的生产,科力股份还将逐渐减少对福耀玻璃竞争对手的供货份额。

(图 / 科力股份问询函回复)

为承接福耀饰件的包边条业务,科力股份付出了不少“代价”。

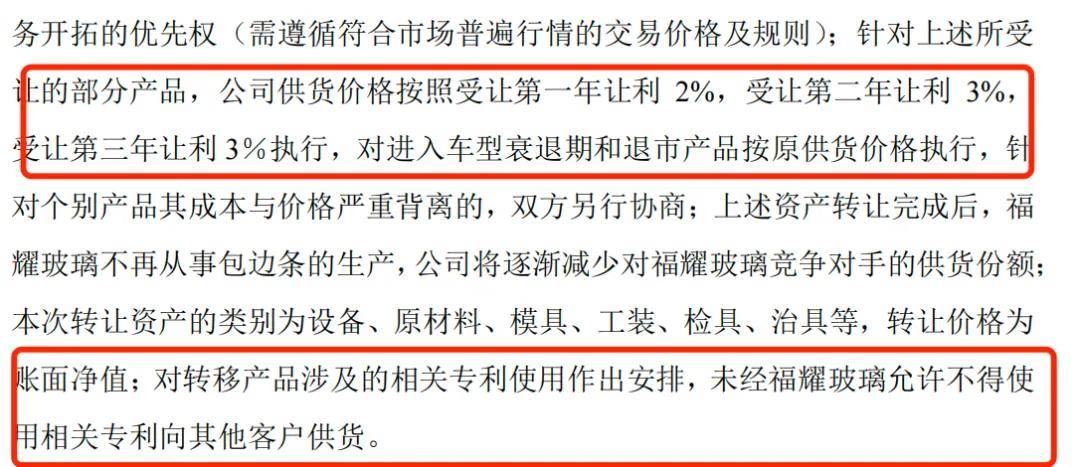

招股书显示,针对上述受让的部分产品,科力股份供货价格按照受让第一年让利2%、受让第二年让利3%、受让第三年让利3%执行。

此外,对转移产品涉及的相关专利使用安排,未经福耀玻璃允许,科力股份不得使用相关专利向其他客户供货。

(图 / 科力股份招股书)

虽然科力股份在招股书中表示,部分转移产品的让利幅度实际为年降幅度,符合汽车行业惯例,但对于科力股份来说,客户集中度较高对公司持续经营能力可能会产生一定的影响。

而科力股份是否有较强的开拓新客户的能力?还需今后的进一步观察。

2、一家三口携手闯关,IPO前夕减资套现两千万

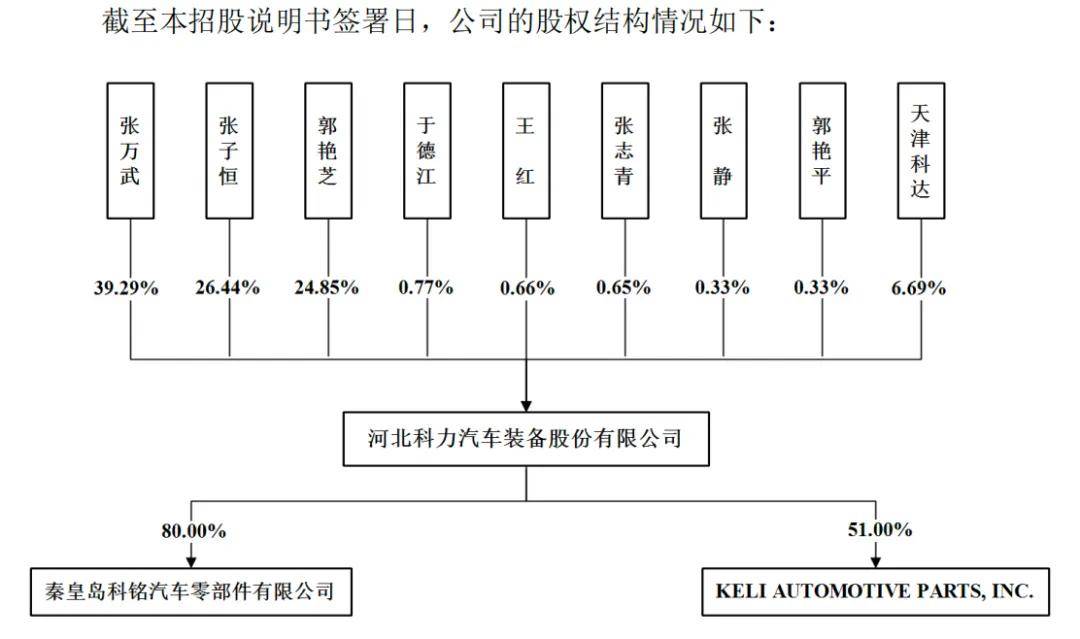

「子弹财经」注意到,科力股份是一个典型的“家族式”企业。

科力股份实际控制人为张万武、郭艳芝和张子恒,合计控制公司90.58%的股份,持股比例十分集中。其中张万武与郭艳芝是夫妻关系,张子恒是张万武、郭艳芝之子。

(图 / 科力股份招股书)

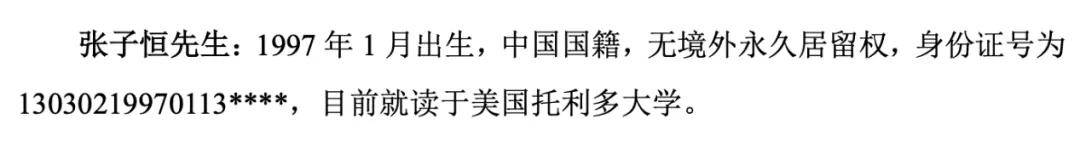

有意思的是,张子恒出生于1997年1月,科力股份2022年5月披露的招股书显示,张子恒“目前就读于美国托利多大学”。而最新披露的招股书显示,张子恒2016年8月至2021年12月,就读于美国托利多大学,就读时间与最初招股书的说法存在矛盾。

(图 / 科力股份招股书(2022年5月披露))

(图 / 科力股份招股书(2024年3月披露))

关于张子恒在美国托利多大学就读时间上存在的矛盾之处,「子弹财经」向科力股份发送了采访函进行确认,公司回复确认张子恒就读时间为“2016年8月至2021年12月”。

总体来看,一家三口控制了科力股份九成股份,可谓是“大权在握”。

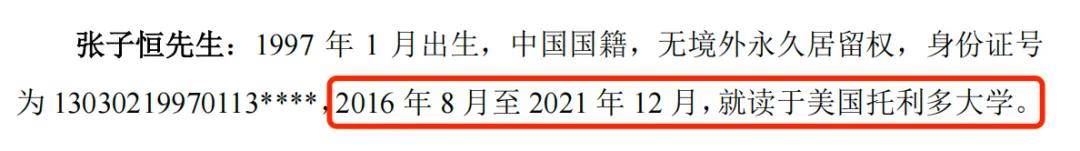

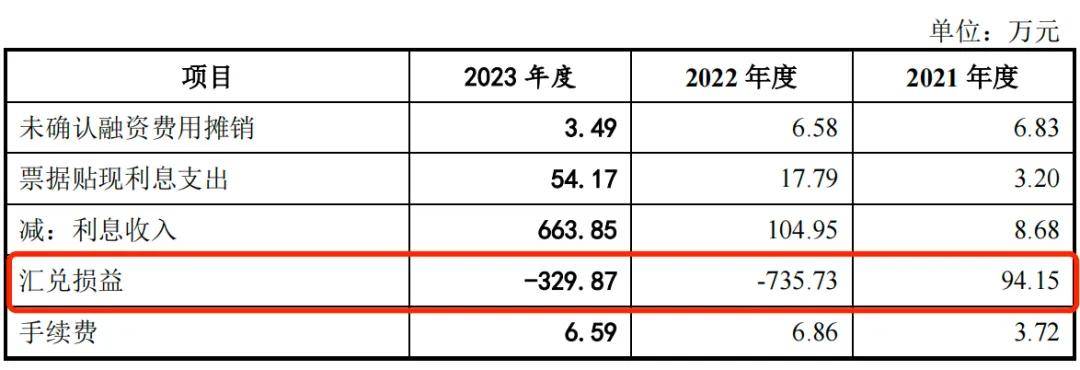

此外,值得一提的是,科力股份自出生起就有股权代持的“基因”。

招股书显示,2013年8月,科力股份的前身科力有限设立时,张万武委托其妹张万岩、其妻郭艳芝的弟弟郭艳山代为出资。其中,郭艳山持有科力有限60%的股权;张万岩持有科力有限40%的股权。

2014年12月,科力有限第二次增资时,张万武委托其父张希山、其妹张万岩代为出资。

(图 / 科力股份招股书)

直到2017年11月,科力股份的股权代持行为才全部解除。

此外,「子弹财经」注意到,科力股份并没有外部投资人。

截至招股书签署之日,公司的股东大多是自然人股东,且均在公司担任职务。此外,天津科达还是科力股份的员工持股平台。

(图 / 科力股份招股书)

值得一提的是,科力股份不仅没有外部投资者加持来进行增资扩股,上市前夕公司却大比例地进行减资缩股操作。

招股书显示,2021年10月,科力股份总股本由7565万股减少至5100万股,减资方式为公司以现金方式回购,回购价格为1元/股。

针对减资的原因,科力股份在问询函回复中表示,公司减资前股本数量与经营规模不相匹配。为将股本总额调整至与公司的发展阶段相适应,同时优化每股收益等财务指标,在综合考虑经营规模及经营业绩的前提下,公司实施了减资。

科力股份的收回投资金额总计2465万元。其中,通过减资,张万武一家三口套现2215.73万元,并且主要用于理财申购等用途。

(图 / 科力股份问询函回复)

3、境外销售存风险,转型新能源胜算几何

近几年,科力股份也一直在发力境外业务。

招股书显示,科力股份产品境外销售主要销往北美洲。报告期内,公司境外主营业务收入分别为6286.19万元、1.18亿元和1.18亿元,占当期主营业务收入的比重分别22.71%、30.35%和25.69%。

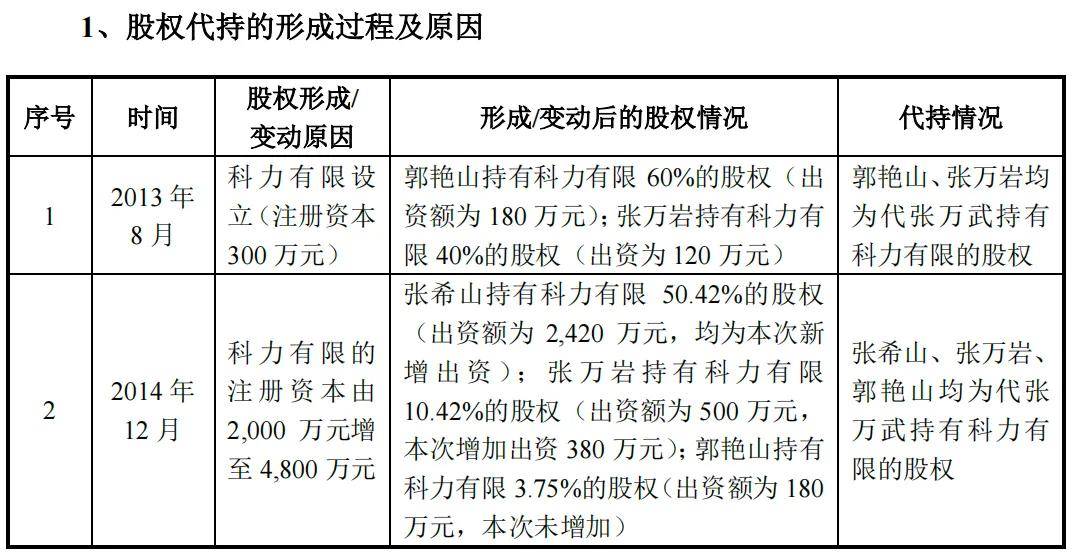

由于科力股份的境外销售主要用美元进行结算,因此存在一定的汇率波动风险。

报告期内,科力股份的汇兑损益金额分别为94.15万元、-735.73万元、-329.87万元。2022年和2023年,科力股份存在着较大的汇兑损失。

(图 / 科力股份招股书)

此外,由于海内外相关税法有所不同,因此境外销售在税务方面需要更加注意。科力股份的境外税务就曾出现一定的问题。

根据美国中伦律师事务所出具的《法律意见书》,科力股份控股子公司KAP 存在税务罚款事项。美国国家税务局(IRS)于2021年5月31日向KAP发出通知,KAP因未按照相关条款的规定填报2020年度外资拥有权益的相关纳税信息,而被处以5万美元罚款及利息。

2022年10月21日,IRS针对KAP撤销上述税务处罚的申诉以信件方式回复,确认KAP上述5万美元罚款已被撤销。

虽然罚款被撤销,但今后科力股份在境外税务管理方面还需多加注意。

值得一提的是,科力股份目前不仅发力境外业务,更是将业务聚焦于新能源汽车相关业务。

2023年,国内新能源汽车继续保持快速增长,产销突破900万辆,市场占有率超过30%,成为引领全球汽车产业转型的重要力量。

据悉,对于新能源汽车来说,由于需要避让雷达装置,包边条结构须由简单的直条,升级为弯曲异形结构,包边条结构设计也更为复杂。而科力股份开发用于新能源汽车的零部件已经得到整车厂认可,成功配套特斯拉Model 3、Model Y和Model S车型,以及比亚迪、蔚来、理想、小鹏、哪吒、威马等几十款国内外新能源汽车。

公司新能源汽车产品的主要客户为圣戈班和福耀玻璃,报告期内,公司新能源汽车相关产品销售收入分别为6801.77万元、1.1亿元和1.67亿元,占当期主营业务收入的比重分别为24.57%、28.36%和36.46%。销售额和收入占比不断提升,2023年相关收入占比提升至近四成。

张万武一家三口在大客户福耀玻璃的加持下,能否在上市后把握新能源汽车发展“风口”,「子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。