“万达系”百年人寿入寒冬,新掌门上任后“C等生”能否迎转机?

2024年01月08日

评论数(0)

出品 | 子弹财经

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

新董事长王新浩到任后,百年人寿保险股份有限公司(以下简称:百年人寿)仍因业绩问题频频被业内关注。

2023年12月29日,中债资信推迟披露百年人寿相关评级报告,其原因在于该公司无法提供财务报表及业务经营数据等相关材料,中债资信将百年人寿主体信用等级由A下调为A-。

无独有偶,中国保险行业协会最新发布的《关于2022年度保险公司法人机构经营评价结果的公告》,79家人身险公司参与此次评价,11家寿险公司评价结果从A类降为B类,其中包含百年人寿。

作为东北地区首家中资寿险法人机构,百年人寿第一大股东为大连万达集团。因此,百年人寿也被业内冠之以“万达系”,又因股东多为地产企业而被称为“地产系”。

近年来,百年人寿陷治理困局,将帅长期空缺,其中董事长一职空缺长达3年之久。直至2023年11月,新任董事长尘埃落定。但百年人寿资不抵债、偿付能力接近监管红线等经营难题仍待破局。

1、“新掌门”正式上任总裁待补位

就在刚刚过去的2023年12月,百年人寿法定代表人发生变更,由何勇生变更为王新浩。王新浩正是两个月前正式上任的新任董事长,而何勇生为百年人寿前任董事长。

「界面新闻·子弹财经」了解到,自2020年二季度何勇生辞任后,该公司董事长职位便长期空悬。直至2023年11月,国家金融监督管理总局大连监管局批复王新浩百年人寿董事长的任职资格。

百年人寿新掌门的补位问题几乎贯穿了2023年一整年。

早在2023年1月,浦发银行公告称,因组织调动王新浩申请辞去副行长、财务总监职务。彼时已有消息称,王新浩将“转战”百年人寿出任董事长。

(图 / 王新浩(来源:中国网财经))

公开资料显示,王新浩深耕银行业20余年。出生于1967年的王新浩,博士研究生学历。1994年他投身银行业,曾在中国光大银行大连分行任职6年,岗位涉及资管、信贷、客户经理等。

加入浦发银行后,王新浩历任浦发银行大连分行党委书记、行长,上海分行党委书记、行长兼上海自贸区分行党委书记、行长,并于2016年6月获批出任浦发银行副行长一职,主要分管对公业务。

除董事长之外,百年人寿总裁或将补位。

2023年3月,百年人寿临时负责人于卫红卸任。同年6月初,原太保寿险副总经理戴文浩加盟百年人寿担任党委副书记,拟任百年人寿总裁一职,其任职资格还需等待相关任命文件和监管部门的批复。

戴文浩是一位“70后”寿险老将,出生于1974年,自2018年6月起任太保寿险副总经理。

戴文浩先后担任太保寿险宁波分公司信息技术部经理、人力资源部经理、太保寿险信息技术部总经理助理、副总经理、总控管理中心总经理、契约部总经理、营运企划部总经理,太保寿险江西分公司总经理、河南分公司总经理兼豫东分公司总经理等。

此外,值得一提的是,2023年10月,国家金融监督管理总局大连监管局的消息,从业30多年的寿险“名将”、原大家保险总经理徐敬惠获批百年人寿独立董事的任职资格。

不难看出,多位专业人才的成功引进,使百年人寿高层管理团队得以充实升级。不过,新任高管面临着不小的挑战。

2、资不抵债,两季度未披露报告

2023年12月29日,中债资信推迟披露百年人寿相关评级报告。

中债资信公告称,中债资信就百年人寿及上述债券2023年4季度跟踪评级事项与百年人寿进行沟通,百年人寿表示无法提供财务报表及业务经营数据等相关材料,中债资信未能取得本次评级所需关键信息。

截至公告发布之日,百年人寿尚未披露或提供2023年三季度关键财务以及业务经营信息。

这一消息传出,引发外界讨论——百年人寿到底怎么了?

成立于2009年的百年人寿,注册资本77.948亿元,总部位于辽宁省大连市。

从2009年6月成立至2014年底,百年人寿合计亏损达16.94亿元,直到2015才开始扭亏为盈。

从保费数据来看,2018年至2022年这五年,百年人寿保险业务收入分别实现385.65亿元、456.41亿元、538.86亿元、568.18亿元和529.16亿元。

净利润方面,自2015年-2021年,百年人寿已连续7年实现盈利,分别为0.32亿元、2.07亿元、3.51亿元、6.97亿元、2.23亿元、8.02亿元与5.88亿元。

但在2022年,百年人寿业绩惊现“滑铁卢”。

2022年年度报告显示,百年人寿净亏损金额达到27.1亿元,这也是其近7年来首次亏损。百年人寿净资产仅剩3.23亿元,同比下降96%,较上一年减少了约78亿元。风险综合评级为C级,成为偿付能力不达标险企。

百年人寿方面表示,受资本市场低迷及折现率下行影响,利润未达预期,针对此情况,百年人寿将做好应对和调整,持续监测和关注战略风险。

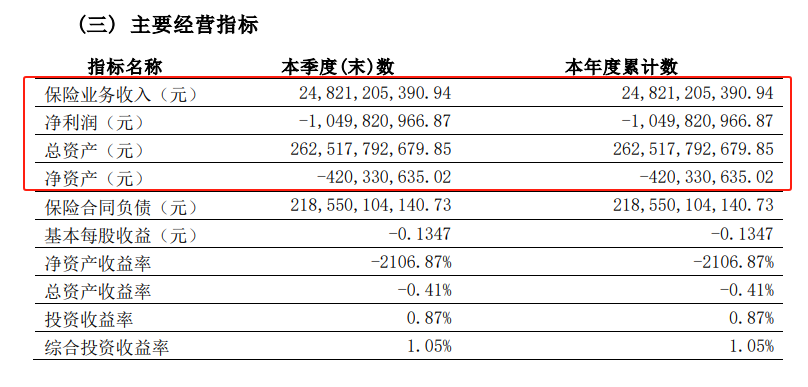

2023年4月,百年人寿发布一季度偿付能力报告显示,百年人寿净资产为-4.20亿元,已处于资不抵债的状态。

2023年一季度,百年人寿实现保险业务收入248.21亿元,净利亏损10.50亿元,核心偿付能力充足率为64.43%,较上一季度下降12.73个百分点,综合偿付能力充足率为102.59%,较上一季度下降13.79个百分点。

偿付能力充足率水平已接近监管红线,处于行业较低水。

(图 / 百年人寿2023年一季度偿付能力报告)

对此,百年人寿表示,“公司正在根据监管要求积极推进公司治理相关问题整改工作,持续改善公司风险管理薄弱环节,提升公司治理水平”。

中债资信在2023年6月发布的评级报告中指出,作为核心资本重要组成部分的净资产持续大幅下滑,百年人寿依赖财务再保险维持偿付能力水平,但财务再保险对核心资本的补充受再保合同、监管政策等因素影响稳定性较弱;公司偿付能力充足率水平持续下滑,已接近监管红线,后续资本补充压力很大。

截止到目前,百年人寿2023年第二季度、三季度偿付能力报告尚未披露,外界暂不得知其最新的业绩情况。

3、游走于地产企业间,近8成股权被质押冻结

在百年人寿的发展史中,2015年是一个关键年份。

百年人寿其初始发起人包括大连地方国资、国电电力、东方资管、华信信托等多家机构。自2014年起,大连万达集团逐步增持百年人寿。2015年大连万达集团入主成为第一大股东。

百年人寿也因此被冠之以“万达系”。而万达的入股,也引来了新光控股等知名房地产的青睐,随着后续多位房地产公司股东加入,百年人寿被业内称为“地产系”。

目前,百年人寿共有17家股东,持股超过5%的有8家,其中大连万达集团为其第一大股东,持股11.55%;新光控股集团、大连一方地产、大连融达投资、江西恒茂房地产、大连城市建设集团、科瑞集团、中国华建投资控股7家公司并列为其第二大股东。

“房企高负债高周转,保险公司则拥有大量稳定现金流,两者具有业务互补优势,‘保险+地产’曾一度成为资本市场上备受关注的投资组合。”一位证券研究人士向「界面新闻·子弹财经」分析称。

然而,近年来地产行业早已不复当年的高歌猛进。在楼市爆冷的情况下,百年人寿股权方面也面临困境。

2023年10月,百年人寿4亿份股权出售,起拍价6.92亿元。最终因无人出价而遭遇流拍。拍卖公告显示,此次拍卖的4亿股股份持有人为新光控股集团。

值得注意的是,本次拍卖的4亿股股份目前质押在厦门国际银行股份有限公司上海分行。2019年4月,新光控股集团以不能清偿到期债务、资产不足以清偿全部债务、符合破产重整条件为由,向浙江省金华市中级人民法院申请破产重整,后得到受理并由该法院指定了破产管理人。

事实上,百年人寿在股权方面的动荡早有迹象。

2018年万达集团为“降负债”,不断抛售资产套现,百年人寿也在其中。业内也有观点认为,百年人寿的股东持股都比较分散,万达方面曾欲获得控股权,但最终难以实现。

消息一出,绿城中国和中国奥园纷纷伸出橄榄枝。

2018年12月,绿城中国在港交所发布关于收购百年人寿股权事宜,表示拟购入百年人寿11.55%股权。一个月后,百年人寿也公告称,大连万达集团拟将所持有的9亿股(占股比11.55%)转让给绿城集团。

然而,2019年8月,绿城中国公告称该交易未能在约定到期前收到银保监会核准批复,导致交易终止。

中国奥园的情况大同小异。2019年7月,中国奥园公告以32.6亿元的价格收购百年人寿13.86%股份。收购完成后,中国奥园将成为百年人寿的第一大股东。距离宣布收购半年后,中国奥园宣布终止此项交易。

此外,在2019年1月百年人寿另一家股东科瑞集团宣布,拟将持有的8.98%股权转让给国测地理信息科技产业园集团,科瑞集团拟留有占比1.28%的股权。

(图 / 百年人寿2023年一季度偿付能力报告)

除上述变动之外,百年人寿股权还存在其他变数。

根据2023年一季度偿付能力报告显示,百年人寿62万股股份处于被质押或被冻结的状态,约占总股本的79.5%。17个股东中有10个股东的持股状态为被质押或被冻结,包括大连万达集团、新光控股集团、大连一方地产等。

其中,大连万达集团所持百年人寿9亿股全部处于被质押状态。

前述证券研究人士对「界面新闻·子弹财经」表示:“保险公司股权质押也属于加杠杆行为。股东质押融资过多,一旦违约有可能导致交易对手行权,被动失去公司控制权,保险公司股权结构也将随之发生重大变化。”

总体来看,百年人寿新任将帅走马上任,面临的压力着实不小。从各方口径来看,百年人寿董事长王新浩的“新政”注重价值转型,将2024年定义为“启行工程”元年。

在近日发布的新年致辞中,王新浩称2023年顺利达成全年原保费和价值标保计划业务目标,不断优化业务结构,成功实现首年资本贡献翻正。但王新浩同时称新的一年将“面临公司自身更为艰巨的改革发展任务”。

面对业绩受挫、股权动荡等诸多难题,百年人寿又将如何破局?「界面新闻·子弹财经」将保持密切关注。

*文中题图来自:百年人寿官网。