踩点回复深交所!安奈儿“惊魂”72小时,跨界算力惹祸?

2023年12月23日

评论数(0)

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

踩在深交所规定的最后时限,安奈儿的回复终于来了。

12月22日晚间,安奈儿发布深交所关注函回复公告,对深交所提出的质疑进行回复。

将时针拨回到7天前。12月15日收盘后,安奈儿发布公告称,拟现金收购深圳创新科技术有限公司(以下简称:创新科)22%股权,总对价4.4亿元,增值率高达1167.45%。

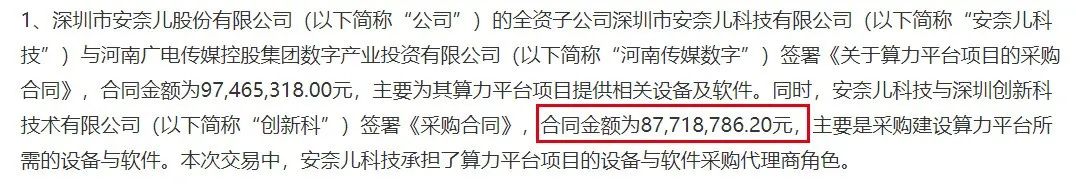

同一天,安奈儿宣布,子公司安奈儿科技与创新科签署采购合同,主要采购建设算力平台所需的设备与软件,合同金额为8771.88万元,而这些产品将经由安奈儿科技销往河南传媒数字。

(图 / 安奈儿公告)

作为一家深耕童装27年的服装企业,安奈儿进军算力的跨度不可谓不大。于是,这场收购交易迅速引发外界质疑,深交所的监管问询也随之而来。

就在安奈儿发布收购消息的第二天(12月16日),深交所紧急下发了关注函,对这场收购交易金额的合理性、交易方是否与公司存在关联关系、与河南传媒数字签订合同的合理性等问题提出了质疑。

投资者则迅速用脚做出了选择。在上述事件发生后的第一个股票交易日(12月18日),安奈儿开盘价达到15.85元/股,高开8.9%。在此之后,股价掉头向下,中间虽有冲高,但最终收跌2.47%。

短短3天时间,从宣布溢价11倍收购创新科22%股权,到紧急收深交所关注函,再到股价下挫,这一系列变化让安奈儿站到了舆论的最中心。

如今,安奈儿的回复能否化解外界的质疑,还需要时间来验证。

1、溢价11倍收购,质疑声四起

对于这个收购计划,安奈儿曾解释称,是因为公司关注到大数据产业对未来制造业发展的影响越来越大,因此,公司拟在大数据产业中进行尝试。参股大数据产业公司,则是尝试的方式之一。

但具体到对创新科的收购来看,背后隐藏着诸多疑点。

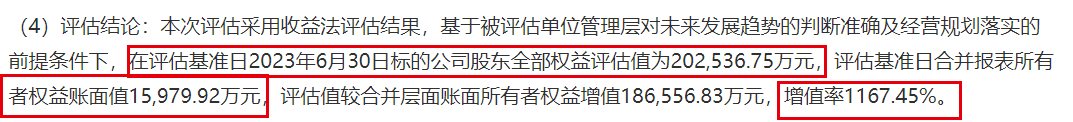

就收购价格来看,本次评估采用收益法评估,以评估基准日2023年6月30日计,创新科股东全部权益评估值为20.25亿元,所有者权益账面值1.60亿元,增值率高达1167.45%。

(图 / 安奈儿公告)

对于创新科估值的质疑,安奈儿坦言公司本次收购创新科股权的估值与创新科以前股权融资的估值存在差异。但令人诧异的是,估值并不是外界所质疑的过高,而是与过往的估值相比过低。

数据显示,2017年7月至2022年1月,创新科经历过数轮股权转让、增资,估值从24亿元上涨到42亿元。

只是,创新科的财务表现和数十亿的估值实难匹配。

截至2023年9月30日,创新科的资产总额为8.67亿元。其中,应收款项6.25亿元,占比高达72%。如若这些应收账款无法回收,形成坏账,对企业造成的冲击不言而喻。

(图 / 创新科的主要财务数据(安奈儿公告))

另外,2022年、2023年9月,其经营现金流始终为负,分别为-1753.27万元、-2226.78万元。

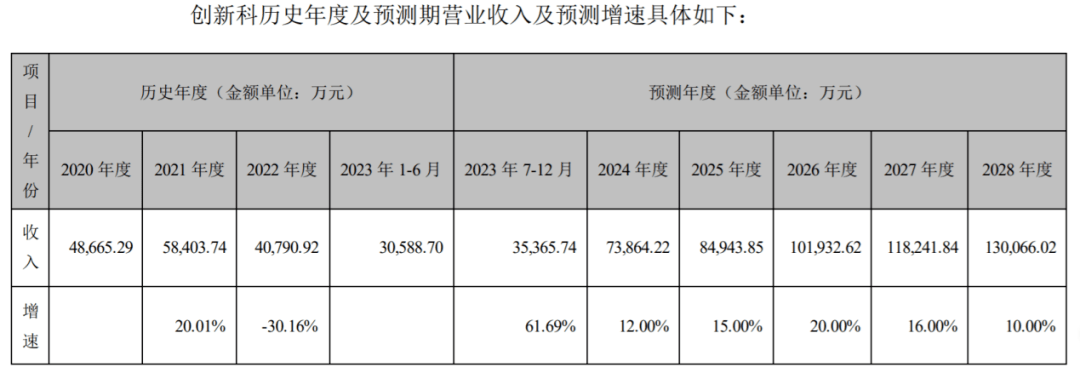

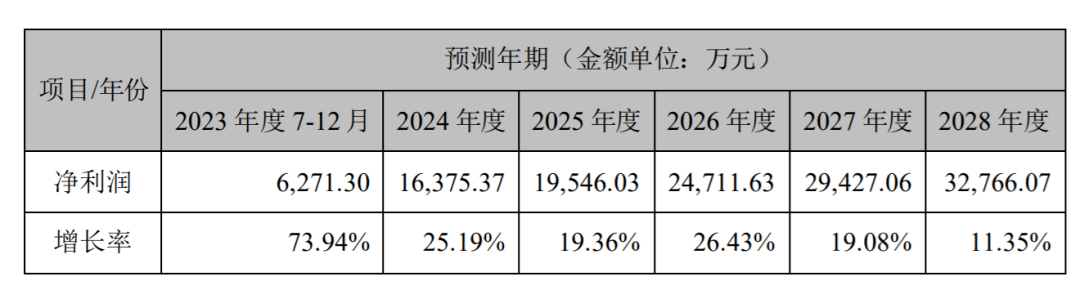

即便按照每年超10%的增速计算,5年后(2028年),创新科的营业收入刚刚达到13亿元、净利润仅仅3.28亿元。

(图 / 安奈儿公告)

除此之外,「界面新闻·子弹财经」发现,在宣布这笔交易时,交易方深圳卓云智创科技有限公司(以下简称,卓云智创)成立时间只有28天,获得创新科的股权更是只有3天。

天眼查显示,卓云智创成立于2023年11月17日,注册资本50万元,由冯凯和李昂分别持股99%和1%。

12月12日,卓云智创取得创新科股权23.66%股权,交易金额并未披露。不仅如此,创新科正是卓云智创以及冯凯、李昂唯一的对外投资。

在回复函中,安奈儿否认公司高管、股东与卓云智创存在关联关系,声称卓云智创是专为创新科的控股股东UIT转让创新科股权而成立的主体。

值得一提的是,UIT和创新科的实控人同为CHEN KAI,那为何不直接把创新科的股权转让给安奈儿,而是要通过“中间人”卓云智创转让呢?

安奈儿在回复函中解释称,之所以没有从UIT直接转让股权,是基于便利交易原则、方便公司法律尽职调查的考虑以及结合UIT看好国内投资前景作出的境内投资安排。

对于创新科23.66%股权从UIT转到卓云智创的价格,安奈儿并未披露,因此外界也无从得知当22%股权以4.4亿元转让到安奈儿这里时,价格发生了多少变化。

不过,「界面新闻·子弹财经」发现,UIT实控人CHEN KAI此前存在对创新科股权低买高卖的行为。

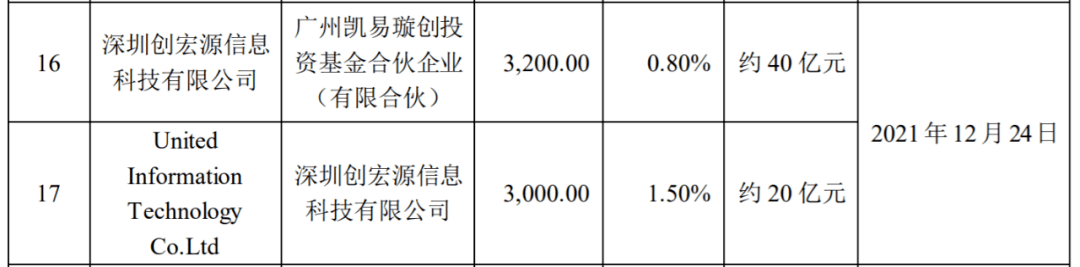

2021年12月24日,UIT将创新科1.50%股权转让予深圳创宏源信息科技,总对价3000万元,估值约20亿元。但就在同一天,深圳创宏源信息科技向广州凯易璇创投转让了0.80%股权,对价3200万元,估值翻倍达到40亿元。

天眼查显示,深圳创宏源信息科技的大股东正是CHEN KAI,持股82.66%。

(图 / 安奈儿公告)

根据安奈儿披露的创新科股东全部权益价值资产评估报告,CHEN KAI(陈凯)名下公司数次进行股权低买高卖的资本操作。与资本操作如此密集的企业为伍,作为初入算力的外行,安奈儿究竟是否能够真正获益?

值得注意的是,在关注函最后,深交所要求安奈儿核查公司持股5%以上股东、交易各方、董事、监事、高级管理人员及其直系亲属近3个月以来是否存在买卖公司股票的行为,是否存在涉嫌内幕交易的情形,未来6个月内是否存在减持计划?

要知道,安奈儿在疫情期间因为宣传“抗病毒”面料而引发股价暴涨,随后公司高管减持的手法至今历历在目。

从2022年11月初开始,安奈儿多次在投资者关系活动、互动易平台回复中提起抗病毒、抗菌面料事项,股价直线拉升。当月18日至12月7日短短14个交易日,收获10个涨停板。

在这期间,有高管多次减持股份。据「界面新闻·子弹财经」不完全统计,2022年11月18日至25日,时任董事、副总经理龙燕、时任董事徐文利合计减持236.25万股股份,套现约2600万元。

这一次,高管或许也没有打算放过套现的机会。按照安奈儿的说法,公司控股股东、实控人王建青在未来6个月内可能通过协议转让的方式转让部分股权。

2、营收利润双下滑,资金链承压

回到安奈儿的财务状况来看,豪掷4.4亿元并不是一场可有可无的财务投资,而是事关现金流安全的大事。

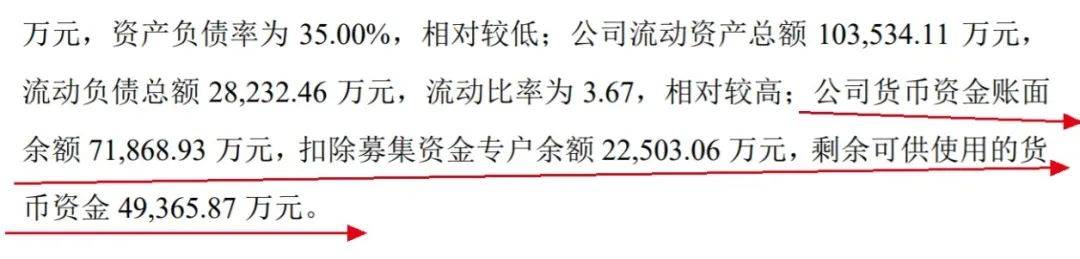

公告显示,截至2023年9月30日,安奈儿的货币资金仅有7.19亿元,扣除募集资金专户余额2.25亿元,剩余可供使用的货币资金仅剩4.94亿元。

(图 / 安奈儿公告)

安奈儿表示,将使用自有资金进行支付这笔4.4亿元的交易款。按照约定,这笔款项将分为三期进行,在2024年6月30日前支付完毕。

财报显示,2023年前三季度,安奈儿的经营活动现金流量净额仅有1318.04万元。若以此来看,安奈儿支付这笔交易款还是要更多依赖留存的货币资金,哪怕分三期支付对企业的现金流压力也不小。

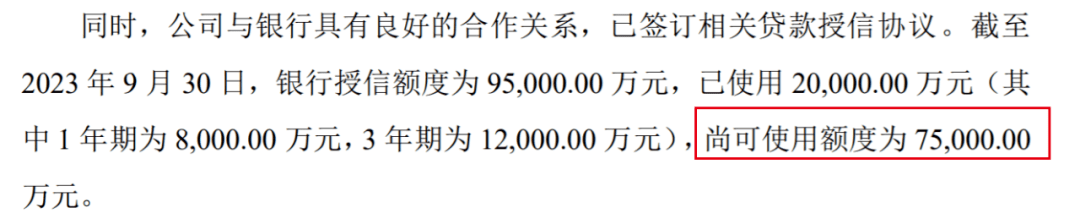

但安奈儿似乎并不在乎现金流的压力,解决方式是贷款。其在回复函中表示,截至2023年9月30日,公司获得的银行授信额度为9.5亿元,已使用2亿元,尚可使用额度为7.5亿元。

(图 / 安奈儿公告)

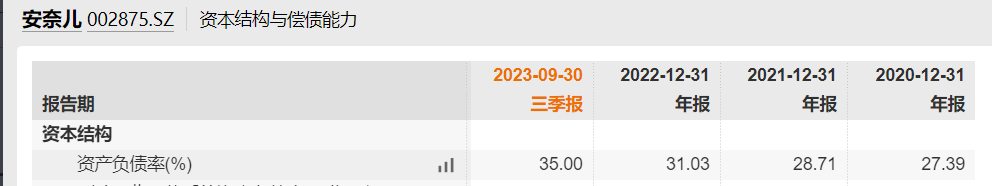

但实际上,安奈儿的债务压力已经在增加。Wind数据显示,2020年-2023年9月,公司资产负债率分别为27.39%、28.71%、31.03%、35%,不断攀升。

(图 / Wind)

对于安奈儿的种种操作,投资者早已用脚做出了回答。Wind数据显示,自12月18日起,安奈儿股价连续三天下挫,分别为2.47%、0.28%和3.46%。

外界之所以如此担忧,与安奈儿业绩本已长期承压不无关系。

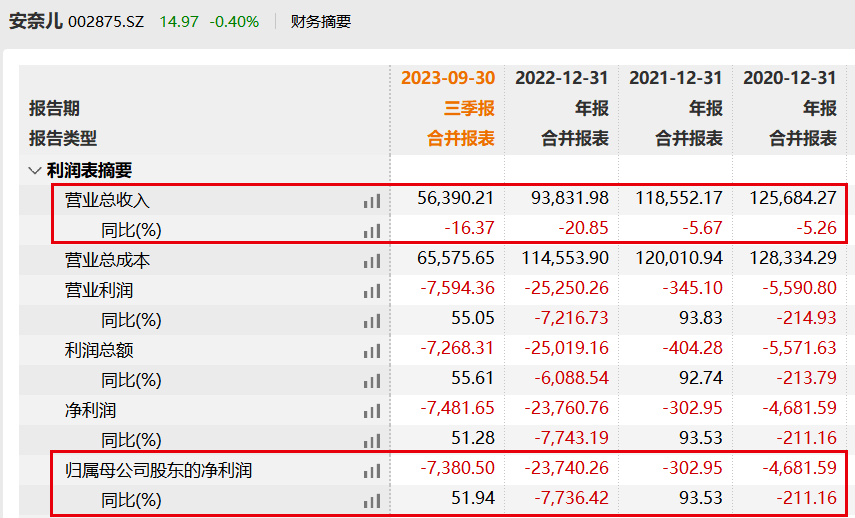

自2020年起,安奈儿的营收便进入下滑的通道。Wind数据显示,2020年-2023年9月,其营收分别为12.57亿元、11.86亿元、9.38亿元和5.64亿元,分别同比下滑5.26%、5.67%、20.85%和16.37%。

(图 / Wind(单位:万元))

与此同时,归母净利润由盈转亏。同期,其归母净利润分别为-4681.59万元、-302.95万元、-2.37亿元与-7380.50万元。不到4年时间,安奈儿的亏损额累计达到3.61亿元。

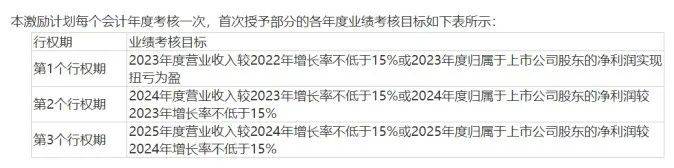

而扭转营收和利润指标是安奈儿今年的重要目标,其发布的2023年股票期权激励计划显示,2023年的业绩考核目标是“营业收入同比增长率不低于15%或归母净利润实现扭亏为盈”。

(图 / 安奈儿公告)

若要实现这一目标,安奈儿今年的营收要达到10.79亿元。也就是说,今年第四季度,安奈儿要实现营收5.15亿元或归母净利润达到7380.50万元。

只不过,要想在一个季度之内完成前三个季度业绩之和,恐怕并不容易。而在此之前,安奈儿已经连续三年的业绩目标落空。

而这或许可以解释安奈儿为什么会如此急切的寻求多元化发展。

3、主业疲软,跨界算力胜算几何?

准确地说,对于多元化发展,安奈儿是不得不为。

安奈儿坦言,作为一家主营中高端童装业务的自有品牌服装企业,近些年,受消费市场环境影响,公司的主营业务受到较大冲击,除此之外,童装行业竞争也愈发激烈。于是,公司希望探索一些增量业务。

而算力正是安奈儿的探索之一。据悉,创新科成立于2005年,是一家以大数据存储系统为基础,集数据中心、云服务和大数据服务为一体的企业,主要产品包括云存储、统一存储、应用存储、超融合架构和数据中心服务器及其配套软件,正是当下最热门的“算力概念企业”。

从行业来说,受益于AI、大模型的快速发展,算力的确是一片蓝海。《中国人工智能计算力发展评估报告》显示,2023年我国人工智能算力市场规模将达到664亿元,同比增长82.5%,人工智能算力需求快速增长。

在安奈儿之外,主营彩票印刷业务的鸿博股份、味精巨头莲花健康、制造法兰及锻件的恒润股份等上市公司也纷纷入局。只是,这些外行企业跨度如此之大,究竟是否可行?

清华大学智能产业研究院战略发展与合作主任、清智资本创始合伙人张煜向「界面新闻·子弹财经」表示:“算力行业容易进入,采购GPU就可以,目前还有可观的利润。快速、简单、有利润,是大家一拥而入的原因。”

但他并不看好外行跨界算力。在张煜看来,企业蜂拥而入,很快行业就会内卷,然后利润急剧下降,届时规模、管理、服务、技术都会是竞争点,也会是分界线。“算力做好很难,做长久更难,很多企业会倒掉。”

实际上,这并不是安奈儿第一次追赶风口。

从2022年11月9日起,安奈儿多次在投资者关系活动、互动易平台回复中提起抗病毒抗菌面料事项,并宣称研发的电子束接枝改性面料对痘病毒抑制率超过99%。

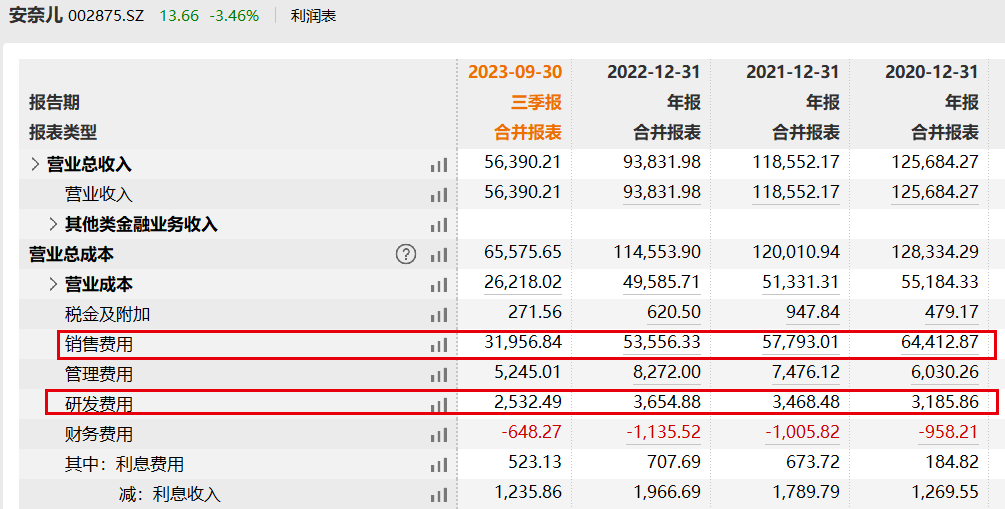

不过,「界面新闻·子弹财经」发现,安奈儿并未向研发倾斜过多资源,每年的销售费用反而在研发费用的10倍以上。

Wind数据显示,2020年-2023年9月,其销售费用分别为6.44亿元、5.78亿元、5.36亿元、3.20亿元;研发费用分别为3185.86万元、3468.48万元、3654.88万元、2532.49万元。

(图 / Wind(单位:万元))

就在今年1月3日,深圳证监局对其下发监管函,称其“抗病毒抗菌面料”的相关信息披露存在不准确、不完整的问题,并对安奈儿、董秘宁文出具警示函。

当月,安奈儿股价便掉头向下。2022年12月23日,安奈儿股价达到盘中最高值29.62元/股,此后股价回调盘整。自今年1月12日开始,安奈儿股价快速下滑。截至12月22日,股价报收14.97元/股,已经腰斩,总市值缩水超20亿元。

客观地说,任何一个企业若想保持稳健增长,多元化是必经之路,但只是追随风口,找不到可持续发展的道路,重金豪赌进入一个全新赛道无异于饮鸩止渴。

安奈儿或许应该明白,跨界并非游戏,虚假“泡沫”戳破之后的一地鸡毛真的很难收拾。

*文中题图来自:安奈儿官网。