归母净利润大跌超6成,风华高科敌不过行业周期

2023年10月31日

评论数(0)

出品 | 创业最前线

作者 | 段楠楠

编辑 | 冯羽

美编 | 吴宜忠

审核 | 颂文

作为国内MLCC(片式多层陶瓷电容器)领域的龙头企业,风华高科过去几年过得并不愉快——公司不仅业绩下滑、股价暴跌,更有高达上千起诉讼缠身。

这些诉讼大部分源自风华高科多年前的财务造假案,因为财务造假,风华高科以及公司高管均被监管机构处罚。

由于财务造假证据确凿,部分风华高科小股东起诉公司,要求风华高科赔偿因股价下跌给投资者带来的损失。

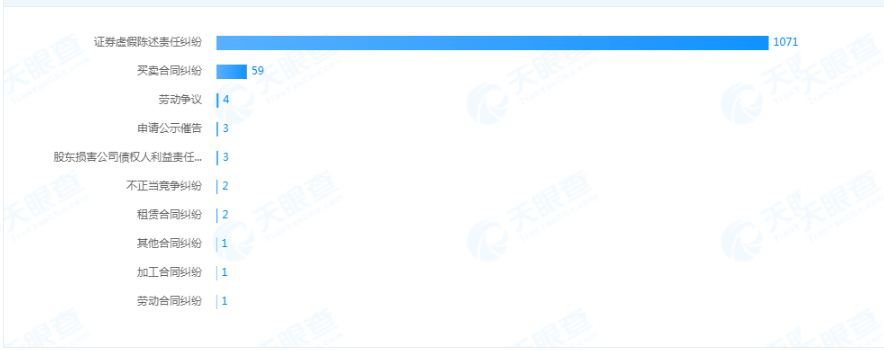

2020年至2021年,风华高科投资者诉讼支出分别高达2.29亿元、1084.39万元,截至10月25日,风华高科1100多起司法诉讼中,就有1071起有关公司证券虚假陈述责任纠纷。

不仅如此,由于各种原因,风华高科管理层更换频繁,7年内公司历经了5任董事长。即便拥有华为等优质客户,风华高科业绩也一落千丈。作为昔日资本市场的明星企业,风华高科能否重现辉煌?

1、股价腰斩,归母净利润大跌6成

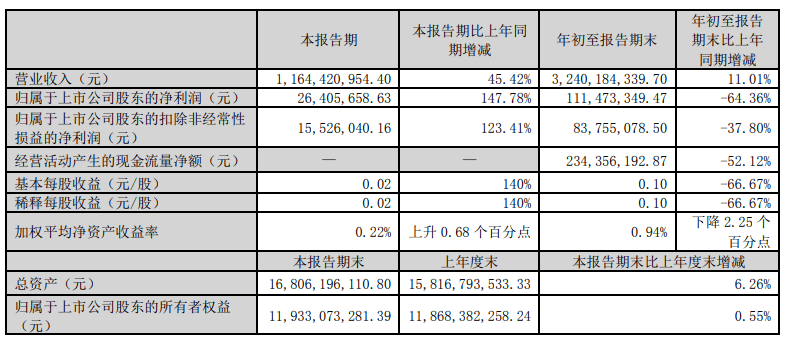

10月20日晚间,风华高科公布了2023年三季度报告。数据显示,2023年前三季度风华高科实现营业收入32.40亿元,同比增长11.01%,实现归母净利润1.11亿元,同比下滑64.36%。

(图 / 风华高科招股书)

值得注意的是,这已经是风华高科连续第二年前三季度归母净利润大跌。2022年前三季度,风华高科归母净利润同样下滑超过60%。

在业绩连续大幅下滑影响下,风华高科股价出现大跌。2022年年初至今,风华高科股价累计跌幅超过50%。对于公司业绩连续下滑,风华高科表示,主要是因为公司产品价格下跌所致。

从收入来看,风华高科几乎所有收入都来源于电子元器件及电子材料。

而公司电子元器件及电子材料又包含MLCC(片式多层陶瓷电容器)、片式电阻器以及电感器三部分。MLCC是风华高科三大主营业务之一,也是公司未来重点发展的业务,因此MLCC行业的景气度直接关系到风华高科的业绩走向,而MLCC最大的应用场景是消费电子。

近两年由于手机、笔记本电脑等消费电子不景气,消费电子厂商订单减少,与消费电子相关的电子元器件及电子材料价格均大幅下跌。

以MLCC为例,由于下游需求萎靡,加上MLCC厂商扩充产能,导致MLCC供需失衡。据央视财经报道,自2021年开始,MLCC跌价周期超过14个月,直到2023年4月才有所缓解。

MLCC被称为“电子工业大米”,本身具备很强的周期性。2020年疫情影响下催生了居家办公需求,加上供应端受到干扰,MLCC产能缺口被进一步放大,产品价格出现暴涨。

近两年,由于宏观经济不景气,加上消费电子创新不足,手机、笔记本电脑出货量持续下滑,电子元器件及电子材料价格出现大跌。

由于产品价格下跌,相关MLCC厂商业绩均出现大幅下滑。以全球MLCC巨头村田为例,2022财年村田实现净利润2260亿日元,同比下滑28.1%;国内MLCC企业三环集团2022年实现归母净利润15.05亿元,同比下降25.17%,2023年上半年三环集团归母净利润再度同比下滑22.16%。

对于风华高科来说也是如此,由于产品价格持续下跌,公司毛利率从2021年的30.93%下降至2023年前三季度的13.34%。2023年前三季度,风华高科技归母净利润,在2022年前三季度下滑64.43%的基础上再度同比下滑64.36%。

好消息是由于华为、苹果等厂商陆续推出新机,市场预测消费电子市场将出现回暖,相关原材料厂商也将受益。

根据相关机构预测,MLCC市场几个月前已经开始复苏。Trend Force在7月表示,2023年MLCC订单出货比已经从4月的0.84回升至7月初的0.91,总出货量从3月的3450亿颗逐步攀升到6月的3890亿颗,增幅达12%。国内MLCC龙头企业三环集团也在2023年4月发布了二季度产品价格上调通知。

这也意味着,MLCC长达14个月价格下跌周期暂时结束。这对于风华高科、三环集团等厂商而言,无疑是巨大的利好。

值得注意的是,在行业持续回暖的情况下,风华高科第三季度扣非净利润环比出现大幅下滑。数据显示,第三季度风华高科扣非净利润为1552.60万元,较第二季度的3637.55万元环比大幅下跌57.32%。

在三季报中,风华高科并未披露公司扣非净利润环比大跌的原因。不过在行业持续回暖时,公司扣非净利润下跌反映出公司竞争力较弱的事实。

2、产品技术落后,受困于行业周期

对于风华高科而言,行业周期性波动并不可怕,毕竟任何行业都会有周期性波动。可怕的是相较于国外MLCC巨头,公司无论是产品技术上还是产能规模上都相差甚远。

根据中国电子元件行业协会、中商产业研究院披露的数据,2021年,全球MLCC市场前三厂商分别为日本村田、三星电机、太阳诱电,市场份额分别为32.7%、23.3%、10.5%,风华高科市占率仅为1.4%。

除规模较小外,风华高科产品技术相较于村田等头部厂商仍有差距。从产品本身而言,行业普遍将MLCC分为高、中、低端三档。

高端MLCC主要指车规级(主要应用部件为安全件、动力件等)、中端对应的是工控级(主要应用部件为车灯、门锁、充电桩等)、低端则为周边、消费电子类。目前风华高科MLCC产能结构主要以中低端为主,高端MLCC产能几乎可以忽略不计。

(图 / 摄图网,基于VRF协议)

从行业发展趋势来看,目前国内消费电子MLCC已经由低端MLCC逐步转向中端MLCC,而汽车电子所用的MLCC主要以高端MLCC产品为主。

虽然风华高科在互动平台上表示,公司已经跟汽车厂商达成合作,但公司MLCC主要应用场景仍是消费电子,华为也是风华高科核心客户之一。

从MLCC终端应用来看,能持续增长的行业就是汽车电子。根据Murata的数据,传统燃油汽车动力系统使用的MLCC数量为450-600颗,且均是常规型号产品。电动车动力系统使用的MLCC数量为2700-3100颗,并且主要是高端产品。

目前MLCC高端市场主要被国外MLCC巨头村田、三星电机所占据,这也是在MLCC景气度下滑时,村田扣非净利润下滑远低于风华高科的重要原因。

不过,目前以村田为代表的MLCC厂商正在逐步退出中低端产能,而风华高科也在进一步扩大中低端产能。

也许在不久的将来,MLCC行业也会像面板行业一样,中低端市场被国内企业垄断——当MLCC景气度高时,相关厂商暴赚;当景气度下滑时,相关公司业绩将持续低迷。

3、曾财务造假,7年5换董事长

对于风华高科而言,承受行业周期波动是迫不得已,而频繁的司法诉讼以及管理层频繁变动才是公司头疼的难题。

2018年8月7日,风华高科因涉嫌信披违规被证监会调查,在后续证监会公布的《处罚书》得知,其在2015年年报、2016年半年报以及2016年年报中存在虚假记载,累计虚增利润总额为6192.12万元。

因为财务造假,风华高科被罚款40万元,涉事的25名高管合计被罚款164万元。因为财务造假,风华高科也被投资者告上法庭。

天眼查显示,截至2023年10月25日风华高科司法诉讼高达1100多起,其中1071起是有关证券虚假陈述责任纠纷。

(图 / 天眼查)

由于风华高科财务造假事实清楚、证据充分,只要在规定时间内买入风华高科并实际损失的投资者,只要起诉风华高科,基本都能胜诉。

2020年胡金粦等8位投资者便以风华高科虚假陈述为由,起诉风华高科。该8人累计索赔金额高达4693.46万元,由于财务造假证据确凿,广州中院审查后很快作出判决,支持胡金粦等8位投资者诉讼请求,要求风华高科如实赔偿。

有意思的是,风华高科不服本次判决,认为赔偿金额过多,并提起上诉。事后,广州高院委托中证法律中心对投资者损失进行核算,发现投资者申请赔偿金额竟然少要了597.21万元。此后上述投资者再次就赔偿差额部分提出上诉,被法院驳回起诉,仍维持一审判决结果。

在大量的索赔案件中,风华高科也付出了沉重代价。数据显示,2020年和2021年,公司的投资者诉讼支出分别为2.29亿元、1084.39万元。

除财务造假,公司管理层频繁变动也被投资者诟病。Wind数据显示,2016年至今风华高科经历了5任董事长,其中王金全和刘伟任职时长分别只有8个月以及7个月时间。除此之外,公司财务总监、董秘等核心岗位也曾频繁变动。

上市公司管理层是否稳定,是投资者尤其是机构投资者重点考察的因素之一。尤其是董事长作为公司核心人物是否稳定,是关系到公司经营战略能否延续的重要条件。

风华高科董事长频繁变动,也反映出公司管理混乱。从公司股权结构来看,公司控股股东是广东省广晟控股集团有限公司,背后实控人则是广东省国资委,因此,公司董事长大多来自行政任命。

对于公司管理层不稳定,风华高科曾在今年9月透露,公司目前正在研究引进战略投资者,精简治理结构,推进董事会重组,优化治理结构。至于何时能完成董事会重组还有待时间验证。

对于风华高科而言,2023年三季报显然不够好看,公司业绩何时能重回往日巅峰,或许只能等待下一轮MLCC涨价周期的来临。

*注:文中题图来自摄图网,基于VRF协议。