峰瑞资本李丰:消费的变化与第二轮的意义

2021年10月14日

评论数(0)

演讲丨李丰 整理 | 消费界

导读:

近几年,消费领域是创投圈最关注,也是最火热的赛道之一。

2021年,消费赛道的投资会如何?

2022年,消费赛道又会面临哪些机遇和挑战?

演讲中,李丰回顾了2020的消费赛道火热的几大原因,同时对如何把握2021的消费投资机会进行了深刻的剖析;展望2022年,消费投资又将面临哪些机遇和挑战?

下面是消费界整理的精彩内容。

1、疫情期间,部分消费品类逆势增长

根据国家统计局数据显示,2020年全国居民人均可支配收入实际增长2.1%,基本上与经济增长同步。

同年,全球社会消费品零售总额比上年下降3.9%。

这意味着大家收入多了,花钱反而少了。

然而,在整体消费支出下降的大背景下,食品烟酒等消费品类却逆势增长。

2020年全国居民人均食品烟酒消费支出6397元,同比增长5.1%,占人均消费支出30.2%。

一降一增,食品烟酒称得上是“高增长”了。

高增长行业自然会吸引资本的关注,带来财富效应。

2、二级市场的财富效应

在二级市场,2020年许多消费品品牌都迎来了股价、市值的“双增长”,比如白酒(茅台等)、调味品(海天味业等)、啤酒(青岛啤酒等)、乳品(伊利股份等)。

这背后还有一个重要的背景是全球流动性暴增。

全球范围来看,从没有哪一年像2020年一样,“大水漫灌”(疯狂印钱)。

根据国际金融协会(IIF)的数据,去年全球的债务总额增长了24万亿美元,达到历史新高281万亿美元。

这24万亿美金带来最直接的影响是体现在股市上。

标普数据显示,2020年全球股市市值增加了16%,达到104万亿美元,而其中近1/3的增幅来自中资股。

据“证券时报·数据宝”统计,2020年A股上市公司市值合计近80万亿元,较2019年末增长20万亿元,增幅34%。

资本市场火热,那些增长强劲的品类必然收益更大。

这也是为什么食品烟酒等消费企业在资本市场上表现尤其亮眼。

二级市场的增长表现会影响一级市场的投资决策。

3、主流基金投资方向的变化

过去两年,很多超级平台已经出现,或者正在上市。

不少基金倾向于认为,TMT领域的机会变少了,投资媒体、娱乐等新平台的基金也少了。

相反,消费成了新的投资热点,钱也来了这个方向。

4、完美日记上市等带来的样板效应

消费类投资之所以热,也受到样板效应的影响。

过去,大家认为投消费品很难像投互联网一样,三四年就做出一个上百亿市值的公司,直到去年完美日记上市。

2020年11月,成立四年多的完美日记母公司逸仙电商登陆纽交所,成为第一家登陆美股的中国美妆公司,首日市值超122亿美元。这意味着,完美日记的模式获得了阶段性的成功。

所以更多资本方可能会受到鼓舞,希望能押中自己的“完美日记”。

这带来了一级市场的财富效应。

5、流量结构变化

随着短视频平台、生活分享平台、直播平台的兴起,流量开始从大寡头向多个小寡头重新分配。

不同流量平台互相竞争,品牌得到更多机会。

此外,内容平台的崛起,也给了消费品牌新的发展契机。

哪怕你没有很多预算,也有机会因为一个爆款内容火了。

新流量出现,短视频行业用户时长首次超越即时通讯。

接下来会流量会出现一个变化,就是会出现即时通讯产品要求跟各个互联网平台之间的打通。

平台推荐逻辑的变化,使得定位越窄、产品越确定和品类越少、从流量上获得的启动因素越好。

6、线下零售缺新品

2020年消费零售最特殊的一件事是,大牌在去年的“休养生息”。

去年算是线下零售品牌上新最少的一年,在货架的陈列中几乎没有什么新品。

而下沉市场的第一次品牌化。

从前电商化不那么好的品类出现了一些创新。

受疫情影响,线上品牌在线下零售终端有特殊的发展窗口期。

7、外贸电商

2020年,放眼全球供应链,中国恢复的速度最快,体量又很大,自然成为国际供应链的主要支撑。

所以去年下半年,中国的外贸实现了高速增长,其中外贸电商发展尤其快,也因此成为热门的投资领域。

1、二级市场:2021年的二级市场,不抱有太大希望。

2、行业增长:去年必需品消费是高基数,所以今年的增长率不会高;去年受影响最大的行业是低基数,反而会增长多一些,比如说服务行业。

3、基金的方向变化:2021方向不会变,而且今年投消费的钱会变多。

4、示范效应

新消费是否持续火热一部分取决于完美日记、泡泡玛特、悦刻等上市企业在资本市场的表现。

这些公司在资本市场的表现在今年都会得到确定的验证,这对资本追逐企业、项目、行业都是一个非常重要的参照。

如果资本市场认可其发展模式,看好其长期盈利,它可能会比现在值钱;

如果资本市场对其所代表的商业模式产生质疑,新消费领域的一些泡沫就会被戳破或修正,导致行业变冷,投资热度下降。

总体而言,投资会重回理性,认可消费品牌创业还是要追求中长期的品牌化,红利可以发挥助推作用,但最重要的还是能赚钱、有复购。

5、流量结构变化:从0到1变容易,从1到10变难

一年半、两年以前所有的交易平台(京东、淘宝、拼多多等)都调整为数据渠道,这个变化让所有做细分定位产品的创业公司更容易找到自己的目标客户。

以前,一个企业买流量可能是买100个流量里真正感兴趣的就一个。

当具有平台流量全面允许企业买大量数据标签后,定位越来越准确,越来越窄,或者标签越多,产品反而越容易找到,或者找到用户成本越低。

但它带来的挑战是过于细分品类的品类再想做宽就比较困难了,因为每一个流量被打的标签比较多和细致,并且你只能通过买标签来找用户。

流量平台的精准推荐利于帮助品牌从0到1,但因为太过精准,加上对个人隐私数据的保护问题,会导致品牌从1到10的难度加大,破圈更难,不易规模化。

6、线下零售新品:2021年可能是线下零售在货架争夺上最激烈的一年。

去年大公司不管是在商超还是便利店都没有新品,这在历史上是极其特殊的。

经过2020年之后,大企业会两年的创新产品都放到今年,因此今年线下零售在货架上争夺会极为激烈。

7、外贸电商:逐渐回归常态,电商渗透增加,流量竞争激烈

8、大牌平替和国潮

如果大家有留意电商的话,2020年双十一,历史上第一次在整个化妆品类的前十名中只有一个国产品牌(薇诺娜),其他均为国际大牌。

后来,我们去问了欧莱雅,为什么去年双十一做的那么好。

欧莱雅解释说因为疫情在全球漫延后,大品牌全球的销售受到一定的挑战。

结合中国消费市场的体量,也包括电商在过去一年的表现,因此中国市场,尤其中国的电商市场变成了他们去年能够拉动销售的最重要市场。

所以说,去年欧莱雅全球总部给欧莱雅中国特殊的产品价格定位,或者允许进行价格突破底线的促销。

去年双十一阶段大牌利用这个方法,多多少少都突破或者放低身段进行降价。

其实历史上也出现过一两次相似的现象,带动跟消费相关的创新。

2008年金融危机之后,出现商业模式创新,像曾经的聚美、现在的唯品会都是这么来的。

正常情况下,国际大牌的库存控制是最好的,当突发金融危机或疫情后,像中产阶级以上的消费者在短时间内减少消费甚至不消费高端产品了。

这时候,这些高溢价的品类库存控制不在5%以内,增加到10%-30%,导致他们必须在短时间内(1-3年左右)需要陆续的把库存尽快消化,就需要重新制定消费计划、生产机会。

大牌们通过小样和赠品进行拉客和转化,就促成短期流通量巨大的一个新品类,促成了当时的聚美。

这和去年疫情后进口大牌们销量非常好的原理是一样。

我们今天新零售创业和当时的聚美很像,也是利用大牌的赠品小样来进行拉客和转化现象。

但聚美这类供应链对于高溢价的化妆品大牌来说,短期库存倾销需求是存在的,中长期来看它势必会破坏原来的用户体验和价格体现,这也导致聚美退出战场。

2016年之后,在化妆品行业当中看见一些大牌平替现象。

我们去问了一些95后、00后这批年轻的消费群体现在花在国际大牌护肤品的预算如何,得到一个共识的结果是国际大牌护肤品预算在她们化妆护肤预算占比在下降。

现在化妆品行业出现许多新品类,叫功能性护肤品,它的底层和原来的化妆品不完全是一个概念。

它甚至和去年和今年流行的成分含量比较单一的精华也不是一个类型。

其实功能性护肤品更多是因为技术的进步和材料的变化导致的,是在功能性或者生物机理上的创新。

它变得比当年的化工产品、典型的化工材料为主的这些化妆品/护肤品让用户觉得更专业、更有道理、更科学、更容易接受。

1、长期VS短期

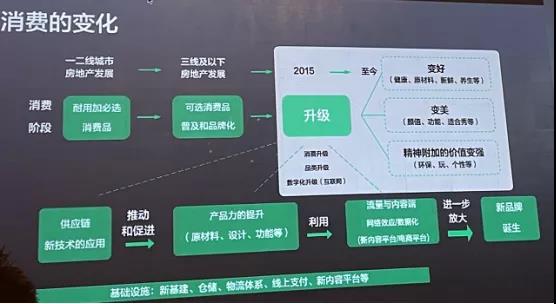

中国消费变化大致可以分为以下几个阶段:

耐用加必选消费品,一二线城市房地产的发展;

可选消费品普及和品牌化,三线及以下房地产的发展;

升级阶段,消费升级、品类升级、数字化升级(互联网)。

以中国的发展目标来看,在2030年,我们的人均收入可能会翻一番。

产生的结果从长期来看,就是今天绝大多数的城镇或者城市生活的居民的消费方式会像今天上海一样。

大家能花在消费上的总体体量会比我们今天能想象到的多。

虽然过去的一年半消费的因为疫情受到了很多的影响,但从可支配收入和收入的分配方式来看,最终消费的总量增长会在相对中长周期变得非常好。

2、便宜VS贵

部分品牌通过对供应链新技术的应用,推动和促进产品力的提升(比如说原材料、设计、功能等),形成规模优势,可以将价格越买越便宜,以此抢占市场份额。

但随着人均可支配收入的提升,消费者的需求和花费也会增加,在这个基础上消费者把钱花去哪了?

这时候消费者会把钱花在满足自己的欲望上,最为典型的三大欲望包括:

变好:健康、原材料、新鲜、养生等;

变美:颜值、功能等;

精神附加的价值变强:环保、玩、个性等。

在这个基础上,得到一个结论,也许跟上一个周期或者一个半周期一样,哪个品牌有本事或者有能力就把产品卖贵。

但这个贵要让消费者认同,消费者表示愿意为溢价买单。

3、线下VS线上

2015年,线上的零售占社会消费品零售总额比例为10%左右。

2015~2020年,这五年中国的社会消费零售总额在30万亿已经增长到了40万亿。

同一期间内,线上电商占比从15%增加到了27%或者接近30%。

简单来说,今天我们的零售市场,线上三分之一,线下三分之二。

那就意味着,中型以上的公司如果只做线上或者只做线下虽然比往年体量大,但都不够大。

所以,今天所有的中型以上的公司面临最大的挑战是如何把线上线下同时做好。

我们参考和拜访了非常多著名的消费大企业,这些企业发布在不同的行业。

他们都在共同思考这个线上线下问题,也叫渠道和融合。

我碰到一个有意思的公司,在2015年,他们把电商零售部门独立出来,成立独立部门。

今年,他们要实现一个渠道任务,就是把电商部门重新整合到整个零售部门中。

这个过程和我们前面说到的过程非常相似,这句话背后的蕴含着某些渠道发展规律。

第一阶段,在2013年开始,大部分消费品牌主要是以线下为主。

一些原本做线下的品牌慢慢地去做线上,学会如何线上做消费品,学会新的吸引用户的方法,会有很大的红利。

第二阶段,到2018年,部分企业抓住线上流量红利,出现一批创新消费品牌,比如说完美日记、花西子、三顿半等等。

当一些线下品牌纷纷转向或者学会了线上的模式之后,线上渠道慢慢遇到各种各样问题,比如说线上各种平台间流量不互通、流量瓶颈等。

第三阶段,线上线下融合,一方面企业要实现各平台的流量互通,另一方面统一线上线下价格体系。

这个过程中,会出现一个小问题,就是数据的保护和隐私问题。

因为现在线上信息变得重要且敏感,而且在过去半年中已经有立法保护个人隐私了。

这时候就变成消费品牌在线上渠道布局后,开始做私域。

虽然私域对商家具有巨大吸引力,但最终有多少商家会拥有多大的私域,或者每个消费者愿意放在多少商业私域里,这是个问题。

但如果过去积累过线下数据或者积累过消费者全量数据的品牌,私域反而成为他们的优势。

这也说明了,除了线上私域之外,线下跟消费者的沟通,不管出于售卖、品牌体验还是转化会变得比以前来的更重要。

线上线下渠道融合对于中型以上公司非常重要,两个渠道融合之后,价格体系如何保护,销售的通路如何相对一致,以及产品翻新、更新和推广如何协同,都是一个结构和策略的调整。

我想在接下来一两年我们可能会看到第一批做好线上线下做全渠道、全场景数据融合的中大型公司,我们拭目以待。

4、效率VS规模

中国是全世界最大的消费市场,也是电商渗透率最高的最大零售市场。

这两个配合起来,如果中国企业能够在零售上做好线上线下全渠道、全场景、全数据融合,那么中国会成为全世界在销售零售效率最高的国家。

现在产品也越来越多,消费者越来越不够用,导致的结果是大家重新回过头来重视效率,而不只是重视相对快、粗制滥造或者相对快的规模性扩张起到的红利和优势,就开始对产品质量效率上的提高会逐渐体现出来。

5、零售VS服务

现在中国还出现一个有意思的命题,叫零售行业服务化。

举个最普遍的例子,外卖,这是中国做的最厉害。

零售和服务交叉,比如说星巴克,也通过外卖这种方式让零售和服务结合起来。

当然,我们也看到更多的零售转服务,比如说海尔。

卖家电的海尔最近推出了一个新的品牌叫三翼鸟,看着像装修公司,实际上是为用户提供阳台、厨房、客厅、浴室、卧室、全屋空气等智慧家庭全场景解决方案,开辟了从卖产品到卖服务的新赛道。

这也是中国最大的创新,中国的零售和服务行业在接下来5-10年会增长比较多,且服务增长结构会变成线上化,变成了重要的长期趋势。

同时,服务是高增长,零售也保持增长,在这个基础上我们还会看见更多的创新模式,几乎只有中国才会有的创新,就是零售服务化。

6、品牌创新VS产品/品类创新

过去一年,有篇文章写了低度气泡酒和小酒的创新如此之多,以至于喝酒的年轻人都不够用了。

这句话我们翻译一下,中国供应链能力太强,且电商渗透率非常高。

电商是一个高反馈、高效率、快速迭代的数据系统,因此创新品牌可以用最快的速度想到一个新产品来尝试它是否适合目标细分人群。

同时,在中国几乎可以无缝连接的将新产品直接拿到工厂去生产出来,然后准确的找到想要试验的细分人群进行验证。

两方面结合后,就能快速的做一个创新产品、品类。

由于中国链条效率太快,导致有各种各样的新想法来进行了产品或品类创新的消费者、创业者和工资太多了,以至于消费者都不够用。

但消费者最后能记住多少、记住谁、为什么记住等等问题还有待观察。

无论消费赛道如何变,对创业者来说,有句老话不会变:创业者基本上都是靠坚韧不拔把苦熬成了甜。

凡是大家都看好的时候,一般都有点问题,凡是大家不太看好的时候,一般都隐藏着机会。

参考资料:

[1] 2021年消费投资会继续火热吗,峰瑞资本