林友清

林友清

公告

林友清--品牌学者、策划人,略高品牌创始人,品牌升格占位策略体系开创者。

毕业于中央财经大学经济学院。以“品牌强国”为精进目标,长期从事品牌策划与咨询工作,拥有丰富的品牌策划实战经验和原创理论。

提出了“品牌宗教化”、“品牌定位导图”、“心智文件夹模式”、“消费者联想测试模型”、“品牌定位三步转化”等品牌理论及分析工具。林友清认为,企业与消费者的关系有如传教士和教徒之间的关系,企业在传播行为中应当像传道士一样,利用一切可能的机会把品牌信仰传递给消费者。同时,“品牌宗教化”是在同质化的市场竞争中建立品牌长期竞争优势的最佳途径,致力于让更多中国品牌搭载中华五千年文明精髓,把中国品牌推向世界。

林友清在品牌实践中推崇品牌故事营销,提出“低端产品造场景、高端产品讲故事”的基础诉求及创意模式。主张在创意诉求中基于消费者的需求,将品牌诉求可视化、可感知化,让消费者愿意成为我们品牌故事中的主角,从而实现对号入座。

微博:http://weibo.com/linyouqing

个人微信号:qixiyoumu

微信公众平台:搜索“林友清品牌沟通”

统计

今日访问:1133

总访问量:3220529

未来银行是这样子的!

2017年04月15日

评论数(1)互联网改变了许多的行业,包括餐饮、出行、教育、地产,当然金融也不能独善其身。银行业的未来比过去任何时候都更多的被讨论到,关于银行的未来、关于银行业务的演变、关于网点功能的变革、甚至关于银行业的生死存亡。

技术改进了人们信息获取和处理的方式和效率,但并未改变事物的基本属性。正如技术改进了顾客在银行业务处理中的便利性、舒适性和愉悦性,但银行作为信用中介的基本属性和职能并未改变。

因此,在可以预见的未来,银行所承担的社会职能是不可替代的,不会也不可能发生被替代。尽管如此,顾客获取银行服务的方式却将发生巨大的转变,并且银行在顾客未来全新的生活方式下所扮演的“角色”也将变得完全不同。

未来银行在手机里

这是个显而易见的重要趋势。正如Brett King(《Bank3.0》作者,《银行家》杂志“十大金融创新人物”)所描述的:“未来的银行就在你的手机里,而且由于你的贷款来自于个人而非某个金融机构,因此,未来银行的利率定价权也就不在商业银行那里,而就在每个人的手机中。未来,我们可能5年才会去一次网点,而我去网点的理由不过是我遇到了在电子渠道中不能解决的问题。”

不断进化的安全技术(指纹识别、人脸识别、自然语言识别等)确保未来银行可以高度依赖于移动设备,而将多数的银行业务从银行柜台的低效率中摆脱出来。

基于大数据、区块链等技术,客户通过手机移动端就可以快速完成各类流程的在线审核审批工作,支付、资管、融资、交易等业务全程在移动端得以全面实现,并大大提升了办理效率。

不一样的银行网点

未来的银行网点必然不会再是一个排大队、柜台办事效率低下、超高投诉率、人为设置的障碍、收费名目繁多、因信息不对称带来理财遭受损失等充斥此类问题的场所。

在未来网点中,大量的日常业务都可以通过智能设备、自助设备快速解决,银行的主要职责则转变为完成个性化需求的处理、业务疑难问题的处理、提供营销场景体验、品牌营销宣传等。总而言之,银行网点的重要性不会减小、更不会消亡,但其角色已经从交易中心逐渐向产业融合的营销体验中心转变,这些变化在安快银行、工行新网点、苏宁银行的网点设计中都能看出端倪。

所以,在未来银行网点的建设中,除了实现网点功能的轻型化、科技化、智能化之外,更应当重视其服务能力、产业融合体验能力、营销宣传能力以及社交能力的打造。

打造“银行生活服务圈”

在一个场景为王的互联网营销时代,银行过去所扮演的以支付为主的“浅度参与”的角色已然不合时宜。尤其是互联网金融的兴起、金融脱媒等趋势的产生,使得银行的许多功能已不再是不可替代的。很显然,银行需要主动求变、化被动为主动。

未来的银行将作出的一个重要变革,是对顾客新生活方式的“深度参与”。如此,在实现自我创新、变革的同时,也能抵御来自跨界的多重挑战。

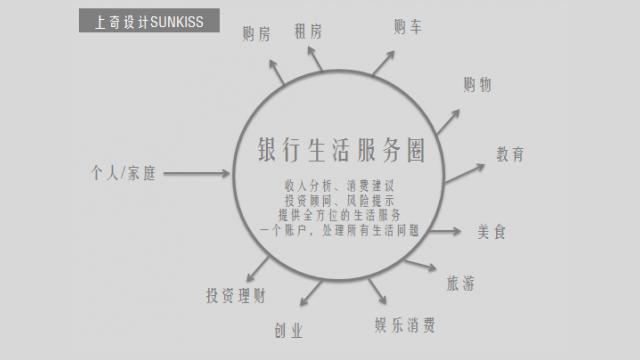

未来的银行需要打造一个多产业融合的“银行生活服务圈”,深入到顾客生活的方方面面,实现“一个账户、一个入口、一个生活服务圈”的发展目标。

通过打造“银行生活服务圈”,为顾客提供包含收入分析、消费建议、投资顾问、风险提示、购物消费、家政服务等在内的全方位的生活服务,真正做到一个账户处理所有生活问题,这是银行发展的最终消费场景。