永辉VS家家悦:万亿生鲜市场2019开局大战怎么打?

2018年12月17日

评论数(0)前言:业界一直流传着“南有永辉,北有家家悦”的说法,这主要是两者主打生鲜经营战略,并处于行业领先地位。

此前,两家企业纷纷宣布要转型为科技型平台企业,并将此项战略逐步落地。在2018年即将结束之际,永辉超市先是宣布将云超一、二集群合并;紧接着宣布B2B业务板块彩食鲜引入高瓴舜盈、红杉彬盛等头部资本;之后又将永辉云创股权进行调整等。家家悦则以自有资金1.56亿元投资持有张家口福悦祥连锁超市67%股权,正式迈出全国性战略布局第一步。

而这一切仅仅只是开始。未来究竟谁能影响生鲜市场的新格局?谁又有更强更深的零售基因和沉淀?

为此,《联商网》从成长能力、盈利能力、营运能力、主营分析、门店布局、市场估值等六大维度,包括营业收入、净利润、可比同店销售、坪效、毛利率、净利率、总资产周转率、存货周转率、应收账款周转率、收入构成、费用、现金流、新开店、关店、门店总数、经营面积、门店分布、物业权属、经营模式、市值、股价、市盈率、每股收益等23个指标,对两家企业进行了深度分析对比。

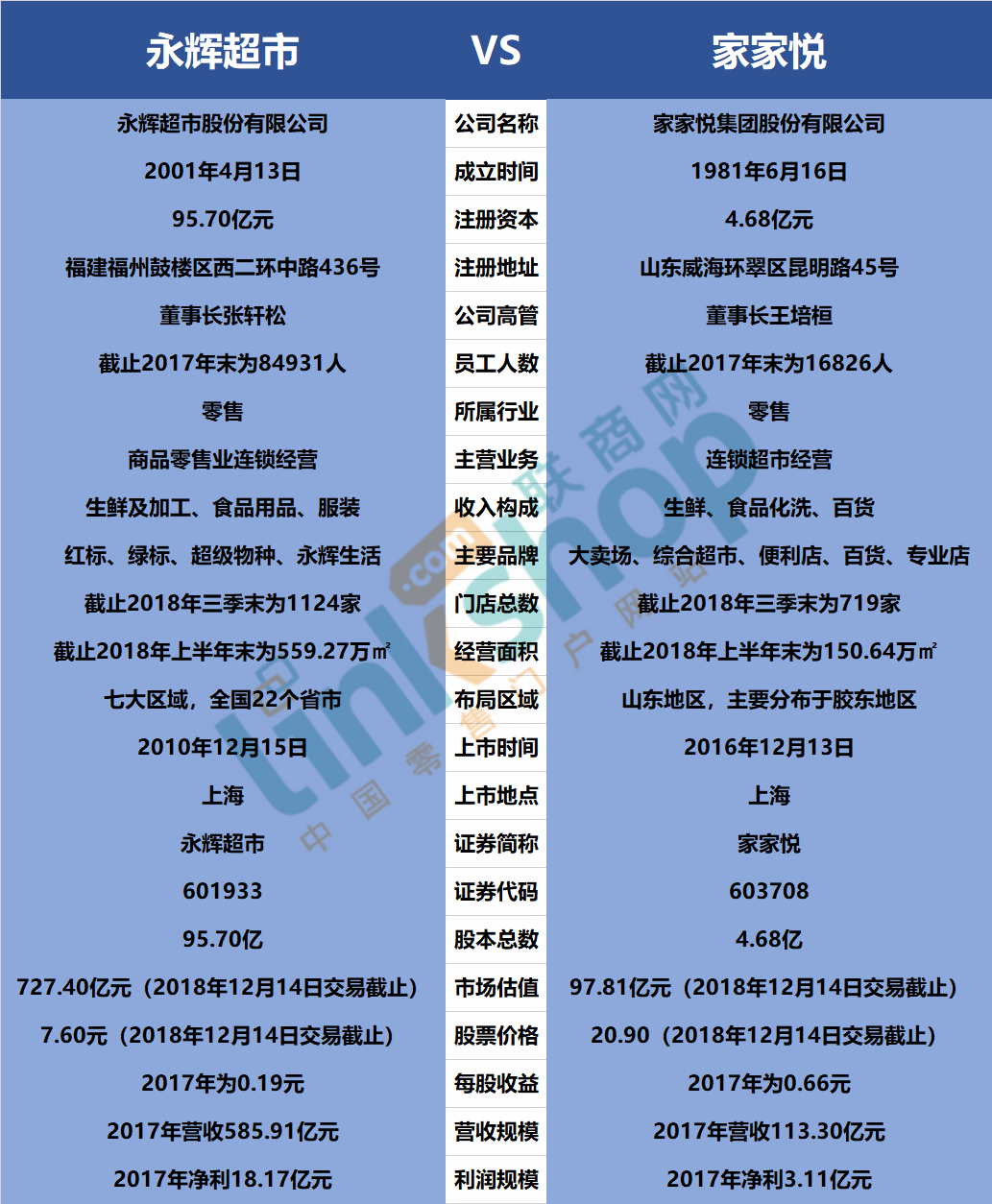

▲永辉超市和家家悦基本信息对比,资料来源:公司财报,雪球,联商网

一

成长能力

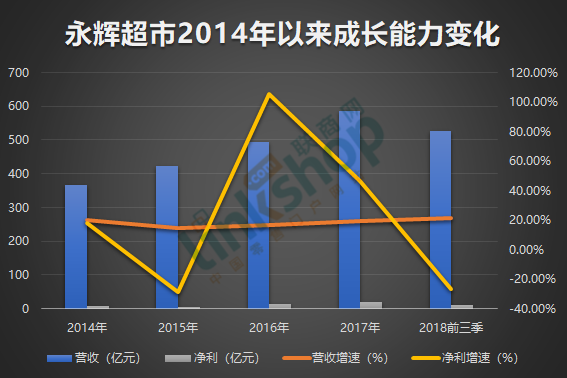

▲永辉超市自2014年以来成长能力变化情况,资料来源:公司财报,联商网

永辉超市过去几年在营收方面一直保持着稳定增长,2014-2017连续四年增长分别为20.25%、14.75%、16.82%、19.01%,今年前三季度则达到了21.67%。如果20%左右的增长能保持到年底,永辉超市全年营收有望突破700亿。除了门店的快速扩张外,已开门店的稳定增长也成为营收增长的主要动力。

净利方面则表现出明显的波动,2015年因非经常性投资收益转为长期投资亏损,永辉当年净利下滑达到28.92%,这也是上市以来净利首次出现负增长。而2016年又实现强势反弹,全年增长高达105.18%,并一举突破10亿,紧接着2017年又实现近50%的增长。不过2018年以来再次出现下滑,截止前三季度下滑26.90%。

▲家家悦自2014年以来成长能力变化情况,资料来源:公司财报,联商网

家家悦过去几年在营收方面尽管也保持正增长,但整体表现相对平稳,2014-2017连续四年增长分别为9.53%、6.67%、2.78%、5.14%,今年前三季度则有了明显提升,同比增幅达到13.95%,这主要得益于公司的新店拓展、业态创新、改造升级以及机制变革等措施。

净利方面,家家悦上市首个完整财年就交出了23.68%的增长,并首次突破3亿,而此前2014-2016年连续三年增长分别为4.00%、8.54%、1.61%。2018年以来延续增长势头,前三季度已实现净利3.01亿元,同比增幅上升到34.03%。其中营业收入、产品综合毛利率等的稳步增加带动了净利增长。

▲永辉超市和家家悦可比同店销售情况,资料来源:公司财报,联商网

从门店店效分析来看,截止2018年上半年,永辉超市可比(开业两年期以上)441家大店(红标+绿标)销售同比增长为3.3%,其中276家红标店实现营收172.1亿元,同比增长1.5%;165家绿标店实现营收98.0亿元,同比增长6.8%。

家家悦可比598家门店销售同比增长3.87%,这其中大卖场、综合超市、便利店等业态均实现正增长,同比增幅分别为3.6%、4.5%、3.6%;而百货和专业店(包括宝宝悦、家电、专卖店等)业态则对整体营收有所拖累,同比分别下滑4.0%和1.0%。

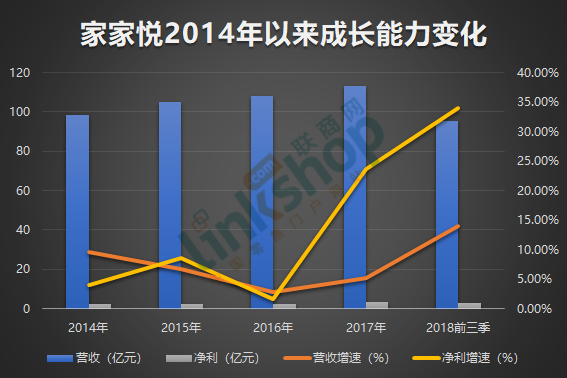

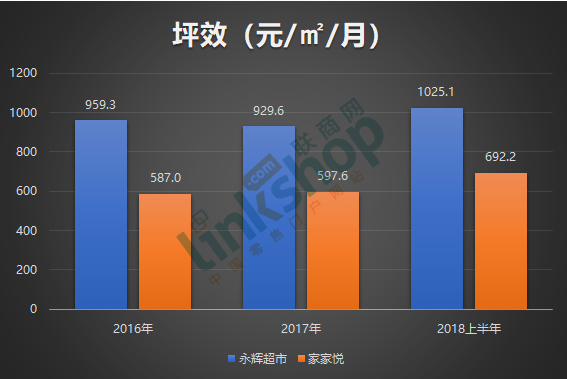

▲永辉超市和家家悦月坪效情况,资料来源:公司财报,联商网

坪效方面,按照销售额和营业面积粗略测算,永辉超市2016年和2017年月坪效分别为959.3元/㎡和929.6元/㎡,2018年有所提高,上半年月坪效达到1025.1元/㎡。家家悦2016年和2017年月坪效分别为587.0元/㎡和597.6元/㎡,整体明显低于永辉超市。而按照可比两年期以上门店计算,永辉超市则为更高的1086元/㎡,其中绿标店达到1171元/㎡。

二

盈利能力

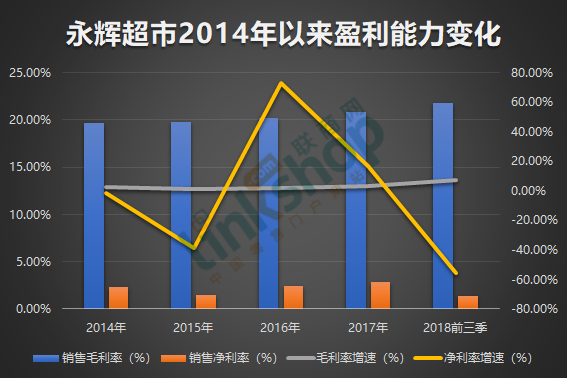

▲永辉超市自2014年以来盈利能力变化情况,资料来源:公司财报,联商网

永辉超市近年来获取利润能力得到显著提升,2014-2017连续四年毛利率分别为19.66%、19.83%、20.19%、20.84%,呈现逐渐递增趋势,今年前三季度达到更高的21.83%,同比增长达7.46%。这主要是利用规模优势及品牌优势,同时收入增速明显高于成本增加,而随着推行合伙制及赛马机制,以及降低生鲜等商品损耗,毛利率有望进一步得到提升。

净利率方面,2014-2017连续四年分别为2.32%、1.42%、2.47%、2.88%,整体呈现上升趋势,但由于净利影响波动较大,其中2015年增速下滑达38.67%,而2016年又增长了73.15%。

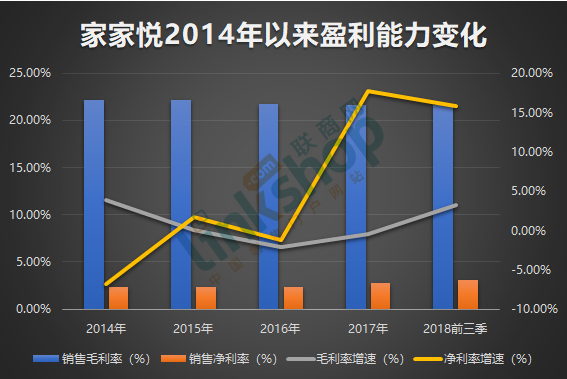

▲家家悦自2014年以来盈利能力变化情况,资料来源:公司财报,联商网

家家悦在毛利率方面要略高于永辉超市,2014-2017连续四年分别为22.13%、22.14%、21.68%、21.58%,今年前三季度为21.59%,基本处于稳定趋势。

净利率方面则呈现逐年递增趋势,2014-2017连续四年分别为2.32%、2.36%、2.33%、2.74%,今年前三季度达到3.10%,同比增长15.87%。

三

营运能力

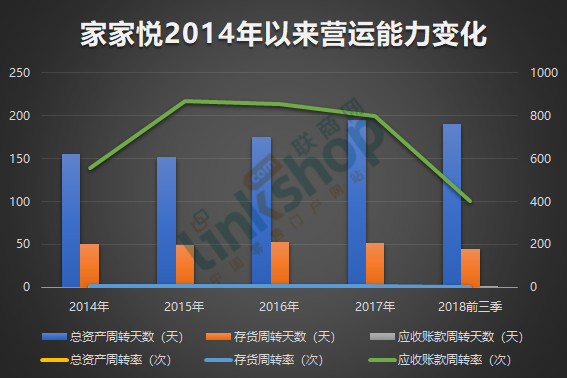

▲永辉超市和家家悦自2014年以来营运能力变化情况,资料来源:公司财报,联商网

在企业资产的管理质量和利用效率上,永辉超市有下滑的趋势,2014-2017连续四年总资产周转率分别为2.58次、2.36次、1.98次、1.88次,今年前三季度跌为1.49次。家家悦的情况也基本类似,2014-2017连续四年分别为2.32次、2.37、2.05次、1.85 ,今年前三季度为1.42次。

在企业销售效率和存货使用效率上,永辉超市2014-2017连续四年存货周转天数分别为42.99天、42.35天、44.11天、42.54天。家家悦2014-2017连续四年存货周转天数分别为50.3 0天、49.30天、52.78天、51.70天。相比之下,永辉超市的存货资产变现能力相对更强,存货及占用在存货上的资金周转速度也相对更快。

在企业应收账款周转速度和管理效率上,永辉超市2014-2017连续四年应收账款转天数分别为1.03天、0.91天、2.15天、4.51天。家家悦2014-2017连续四年应收账款周转天数分别为0.65天、0.42天、0.42天、0.45天。相比之下,家家悦平均收账期更短,资产流动更快。

四

主营分析

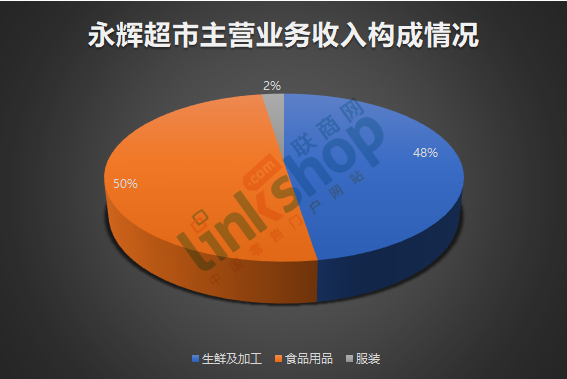

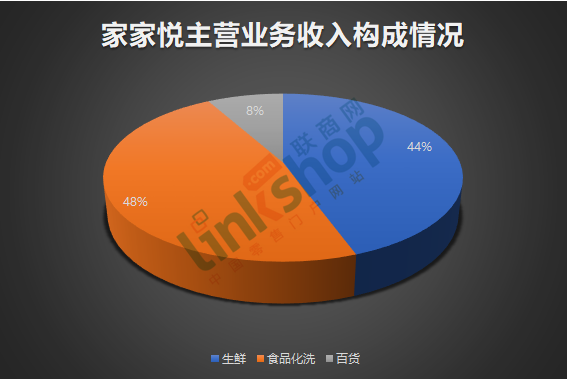

▲永辉超市和家家悦主营业务收入构成情况,资料来源:公司财报,联商网

从公司收入构成上来看,永辉超市主营产品主要为生鲜及加工、食品用品、服装等,截止2018年上半年收入占比分别为48%、50%、2%。家家悦主营产品主要为生鲜、食品化洗、百货等,截止2018年上半年收入占比分别为44%、48%、8%。

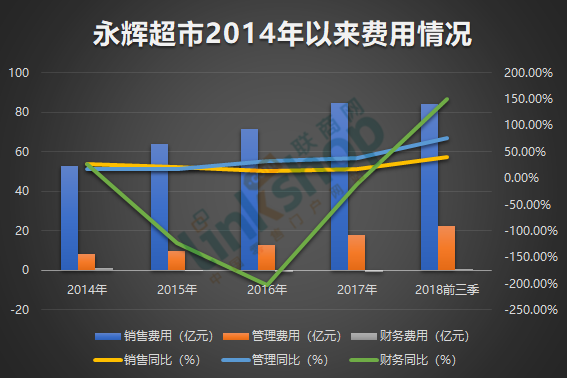

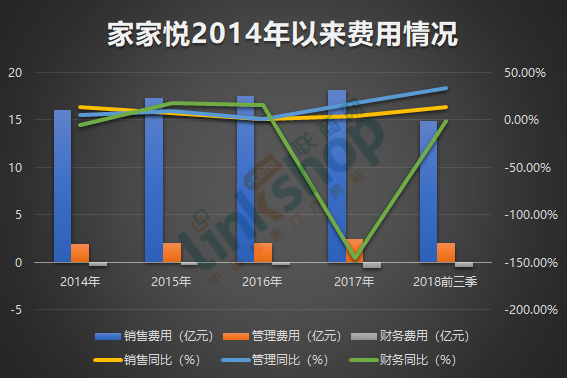

▲永辉超市和家家悦自2014年以来费用情况,资料来源:公司财报,联商网

费用方面,永辉超市近年来销售费用和管理费用同比增幅都处于较高水平,以销售费用为例,2014-2017连续四年增幅分别为26.89%、21.14%、12.37%、17.95%,而今年前三季度高达40.37%。家家悦方面增幅则相对较小,2014-2017连续四年销售费用增幅分别为13.39%、7.68%、1.03%、3.64%。

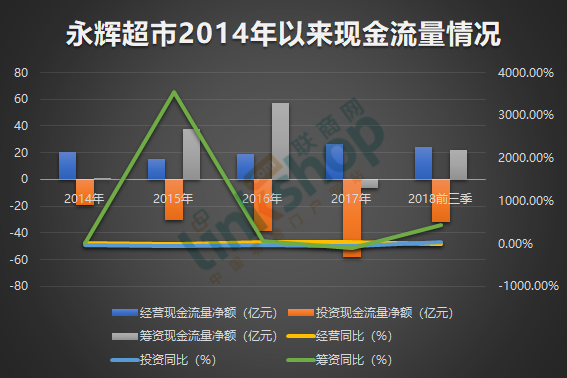

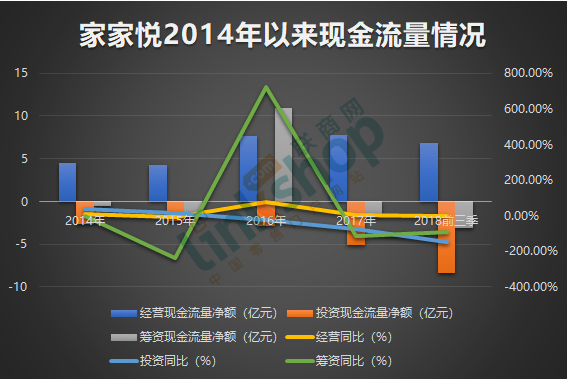

▲永辉超市和家家悦自2014年以来现金流情况,资料来源:公司财报,联商网

现金流方面,永辉超市2014-2017连续四年经营活动产生的现金流量净额分别为20.16 亿元、15.38亿元 、19.28亿元、26.41亿元,呈现逐年递增的态势,这也为其持续高速开店扩张提供了资金保证。家家悦也有不同程度的增长,2014-2017连续四年分别为4.51亿元、4.25亿元、7.60亿元、7.81亿元。

五

门店布局

▲永辉超市和家家悦自上市以来开关店情况,资料来源:公司财报,联商网

永辉超市自上市以来一直保持稳定的扩张速度,2010-2014每年新开店分别为40家、49家、47家、46家、51家,此后扩张进一步加快,2015年新开店67家,2016年新开店首次突破100家,2017年新开店高达332家,而今年前三季度已经新开332家。家家悦也不断加速门店布局,2016年和2017年分别新开门店49家和68家。

不过,门店调整也一直在进行中,永辉超市2010-2017每年关闭门店分别为6家、1家、2家、7家、9家、9家、6家、13家,今年前三季度已经关闭14家。家家悦2016年和2017年分别关闭门店28家和24家,今年前三季度已经关闭19家。

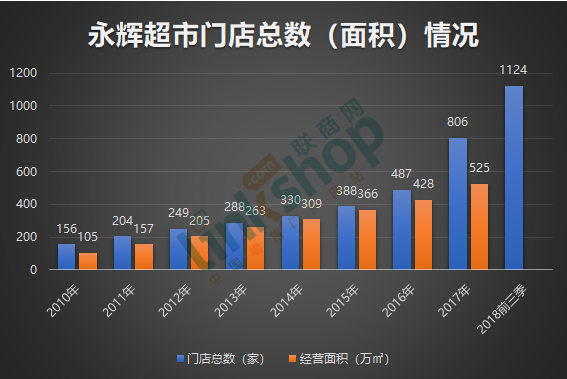

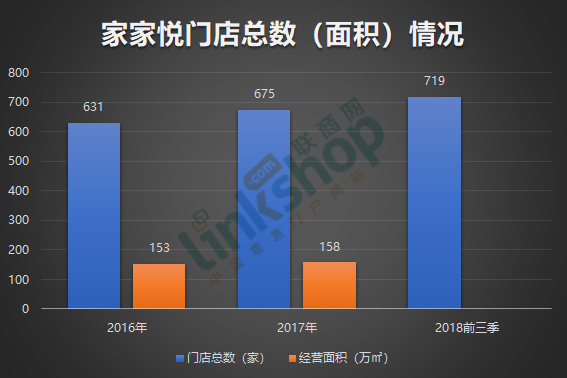

▲永辉超市和家家悦上市以来门店总数和经营面积情况,资料来源:公司财报,联商网

截止2018年前三季度末,永辉超市门店总数达到1124家,其中红标店345家,绿标店301家,超级物种56家,永辉生活422家;家家悦门店总数719家。从经营面积上来看,截止2018年上半年末,永辉超市总经营面积为559.27万平方米,家家悦总经营面积约150万平方米。

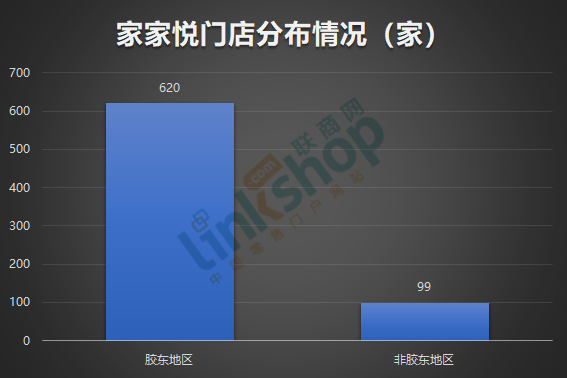

▲截止2018三季度末,永辉超市和家家悦门店分布情况,资料来源:公司财报,联商网

门店分布上,截止2018年三季度末,永辉超市在华东、福建、华西、北京、安徽、河南、东北等七大区域有所布局,门店覆盖全国22个省市,其中华东大区门店最多,达322家,东北大区最少,仅为17家,其余福建大区、华西大区、北京大区、安徽大区、河南大区分别为297家、269家、113家、77家、29家;家家悦则主要深耕山东地区,其中胶东地区620家,非胶东地区99家。

▲截止2017年末,永辉超市和家家悦门店物业情况,资料来源:公司财报,联商网

从门店物业来看,截止2017年末,永辉超市579家大店(红标+绿标)中,自有物业门店仅为1.9%,而家家悦自有物业门店达到8.2%,在未来经营稳定性上,家家悦相对更有优势。

从经营模式来看,永辉超市和家家悦基本都是以自营为主,其中家家悦2018年上半年自营商品销售收入占商业主营业务收入的比重为91.18%。

六

市场估值

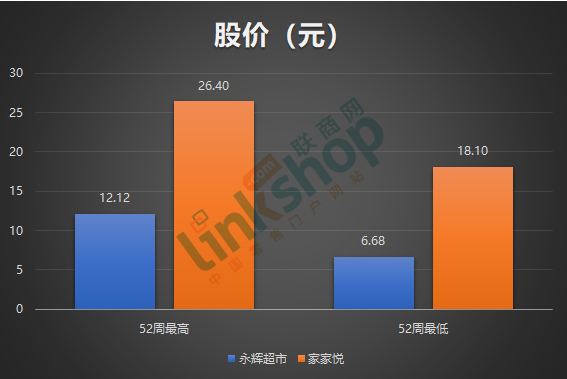

▲永辉超市和家家悦最近52周股价情况,资料来源:雪球,联商网

从最近52周的变动情况来看,永辉超市最高股价为12.12元,对应市值为1159.88亿元,这也是永辉超市自上市以来的最大市值。家家悦最高股价为26.40元,对应市值为123.55亿元。

截止2018年12月17日交易结束,永辉超市股价为7.53元,总市值720.70亿元。家家悦股价为20.67元,总市值96.74亿元。

估值方面,永辉超市滚动市盈率为53.10倍,家家悦滚动市盈率为24.10倍。如果以20倍为分界线,永辉超市和家家悦目前估值稍微有些偏离。

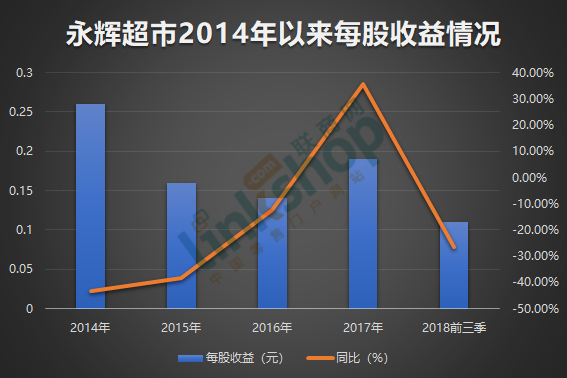

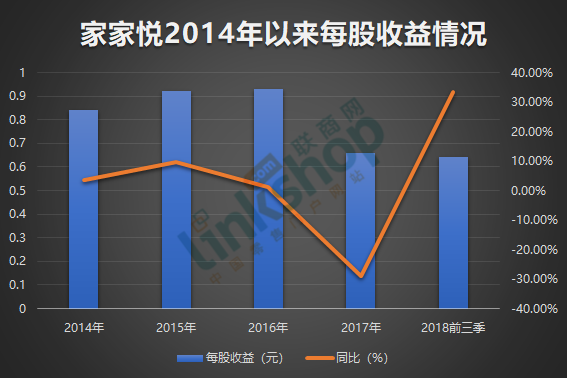

▲永辉超市和家家悦自2014年以来每股收益情况,资料来源:公司财报,联商网

每股收益方面,永辉超市2014-2017连续四年分别为0.26元、0.16元、0.14元、0.19元。家家悦2014-2017连续四年分别为0.84元、0.92元、0.93元、0.66元。

总结来看,永辉超市和家家悦均处于行业领先地位,但两者目前的规模水平和品牌影响差距很大。不过两者成长空间依然巨大,比如销售毛利率和净利率在整个行业里目前仅是中上水平。未来,随着两家企业科技型零售转型战略的逐渐落地,其在成长、盈利、营运等三大经营能力上势必会有显著提升。

(来源:联商网 崔旭升)