每年两次并购可领先同行26%,你准备好收购或被收购了吗?

2017年02月22日

评论数(0)在过去几年里,并购交易被美容、护理行业看作是企业扩大品牌投资组合的主要方式。因此各种并购交易层出不穷。

从欧莱雅用12亿美元并购IT,到雅诗兰黛以破纪录的14.5美元的价格收购Too Faced ,在过去的一年里,美容行业掀起了一股并购潮。

而消费和零售业咨询公司 A.T.Kearney (科尔尼管理咨询公司)的合伙人 Hana Ben-Shabat 近期在公司的报告中指出,美容行业的并购热潮不会有降温迹象。

由于市场有机增长的放缓,美容行业的并购活动开始风起云涌。以美国市场为例,近五年来,美容和个人护理行业的有机增长仅为3%,未来五年获得大幅增长的可能性也微乎其微。

该市场呈现出既高度集中又高度分散的特点:垄断美容市场的三大巨头(欧莱雅集团、科蒂集团和雅诗兰黛集团)占据市场总份额的 45%以上,其余部分由不计其数的中小品牌组成。

(上图:美容行业三大巨头所占的市场份额(红色)与其余企业所占市场份额(浅灰色)的对比;各品类的市场产值(深灰色)。从左至右比较的各个美容品类依次为:高端品类总体、大众品类总体,香体类、护发、彩妆、沐浴、香水、护肤)

根据 A.T. Kearney 对各行业数百个并购交易的分析结果显示,如果一个行业的前三强巨头所占市场份额合计超过45%,那么该行业已经具备整合的条件。

在这个临界点上,企业生存和发展就由收购或被收购来决定。这正是今天美容行业不断上演并购交易的原因。

A.T. Kearney近期对 2010年~2016年间,全球美容、个护行业 214个并购案例做了研究,得出的结论总结在名为 《Shop or Drop: The Inevitable Path for Growth in Beauty》(不收购就落后:美容行业增长的必经之路)的报告中。报告从人物、原因、事件和手段四个角度分析创造美容行业的价值。

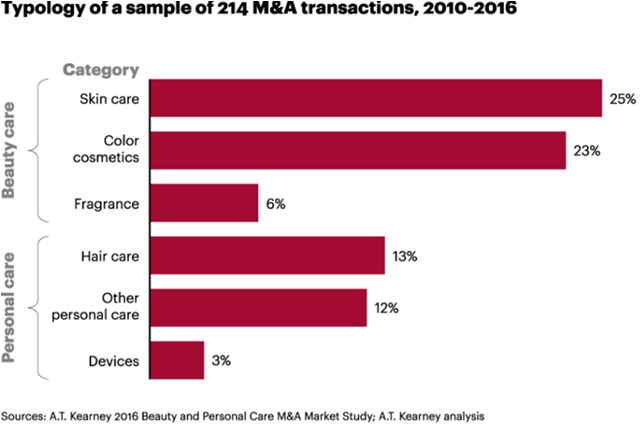

(上图:214个研究案例被分为美容和个护两大类别,其中美容类细分为:护肤、彩妆、香水;个护类细分为:护发、其他和工具)

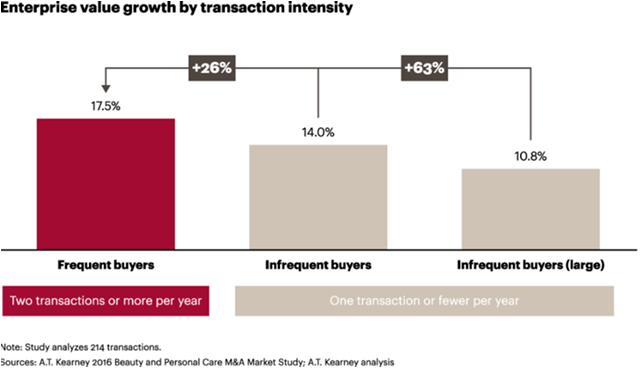

每年两次收购就可领先同行26%

报告显示,如果一家美容企业能在每年至少发起两次并购交易,那么公司价值和股价的增速就会快于其他公司。更具体地说,公司的企业价值增长速度将比其他公司快 26%。

报告对比了214家美容企业的企业价值(EV)和息税折旧摊销前利润(EBITDA)。结果显示,连续完成并购的企业在这两个指标上是非连续并购企业的 1.4倍。华尔街对于那些并购市场上的热门收购标的估值要明显高于其他普通企业的估值。

四大力量促成收购

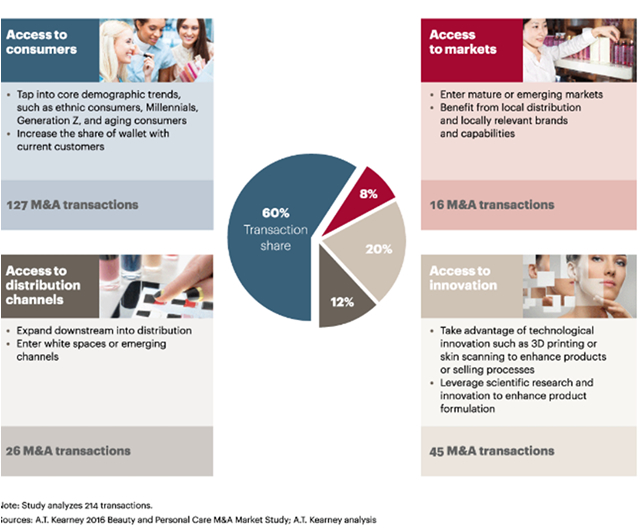

报告总结了四个促成并购交易的主要力量,饼图代表各个力量所占并购案例的比例:

消费者(60%)

创新(20%)

分销渠道(12%)

新市场(8%)

消费者

消费者是报告中促成近 60%并购交易的关键力量。美容、个护行业的巨头们在不断搜索那些能吸引亚洲及非裔美国消费者这样的新兴消费群体的小众、创意型公司。这样的案例包括:

2014年,法国欧莱雅集团美国子公司收购美国有机美妆品牌 Carol’s Daughter ,后者主要针对有色人种设计

2014年,美国私募基金 TPG Growth 投资 2~3亿美元,成为大众美妆品牌 e.l.f. Cosmetics 的大股东

2011年,露华浓(Revlon)集团收购美甲品牌 Mirage Cosmetics

创新

创新力量主导的并购交易占研究对象中的 20%。直接收购创新美妆品牌或许是寻求创新的捷径之路。目前,主打高科技、生物科技的美容产品和设备大热,这一领域成为并购市场热门。典型案例包括:

美国药妆品牌 SkinMedica 收购矿物质美妆品牌 Colorescience

加拿大制药巨头 Valeant 收购医疗美容设备生产商 Solta Medical

分销渠道

报告研究的案例中有12%的并购是为了获取新的分销渠道,获取电商业务是激发并购的一大动因,传统零售商通过收购电商获取更多消费者的触达点。典型案例包括:

梅西百货(Macy’s)收购美容专业零售商 Blue Mercury,目的是在传统的百货环境里增加新模式的美容产品分销渠道。

美国零售巨头 Target 收购线上美容电商 DermStore。

新市场

以挖掘新市场为目的的并购交易在报告中占到 8%。通过收购当地企业能让迅速获得当地分销渠道,节约了企业自己直接建立分销网络的时间和成本,并有效解决了进口壁垒的问题。

这里的成功案例通常发生在交易双方都处在成熟、健全市场的前提之下,比如北美、欧洲和日本的美容企业:

有机美容产品生产商 Hain Celestial 为了拓展加拿大市场收购护理产品生产商Belvedere

日本美妆品牌 Kosé(高丝)为了拓展美国高端彩妆市场收购彩妆品牌 Tarte

报告结论

美容行业中,活跃在并购交易中的企业相比那些采用保守方式并购的企业,创造了更多的价值。这预示着,未来主导美容、个护市场的企业需要具备一双并购的慧眼,同时具备业务整合和扶植旗下企业的综合能力。

(上图:平均每年收购交易次数达到 2次或以上的企业(红色)和收购次数为1次或更少的企业(灰色)之间的企业价值增速对比,前者增速比后者快 26%)

(来源:中国美妆网)