大商超的2020:转型、收紧、试新

2020年12月21日

评论数(0)

来源/螳螂财经(ID:TanglangFin)

撰文/图霖

2020年对于大商超们来说并不好过。好不容易赶上在新零售时代掉队的数字化进度,疫情的出现,却让大商超们的线下业务再次受到重创。

而无论是新技术加持下的无人零售店,还是便利店、小商超这类mini业态,似乎都比大商超更能适应这个时代。

面对时代的新挑战,“加快数字化转型、收紧大卖场业务、试水多元新业态”,成了大商超们在2020年的关键词。

巨头加速布局,大商超们的2020怎么样了?

实体零售业的“寒冬”伴随着年初的疫情再次降临。对于大商超们而言,牵手巨头无疑是一个不错的选择,而这也恰恰与巨头们加速布局线下的战略不谋而合。

阿里方面,5月26日,阿里巴巴集团宣布向易果生鲜收购联华超市18%的内资股份,正式成为联华超市的第二大股东。

与此同时,10月19日,阿里还宣布,拟投入280亿港元,直接和间接共持有大润发母公司高鑫零售72%股份。这意味着,阿里对大润发极其母公司高鑫零售的话语权进一步增大。

而频繁入股大商超背后,实际上也验证了阿里加速“落子”线下的决心。

京东方面,则将目标瞄准了国内零售领域的领头羊——华润万家。

在今年的京东到家“1020超市狂欢节”上,华润万家旗下包括万家MART、万家LIFE、Olé、blt、苏果等在内的全业态品牌首次亮相参与狂欢。

据京东到家发布的“1020超市狂欢节战报”显示,此次活动实现覆盖约1000个县区市,其中,三四线城市销售额是去年的4.4倍。而华润万家的大促销售额也增长至去年的2.5倍。可以说,双方此次合作算是实现了共赢。

与此同时,京东还将布局地方生鲜的战略也纳入了和大商超的合作中。

12月15日,步步高超市发布公告称,已与宿迁京东签订了《关于设立合资公司的股东协议》,拟共同出资设立长沙七鲜信息技术有限公司,负责七鲜品牌就零售生鲜业务在湖南省市场的展店和运营。

众所周知,步步高是中国民营连锁超市上市第一股,其在湖南市场早已深耕多年。京东此举无疑为自己在地方生鲜领域的布局找到了一个不错的“合作伙伴”,将加速其快速落地二三线城市的进度。

实际上,对于这些大型商超而言,在新时代下转型尚未取得大进展的情况下,“借力”巨头也算明智之举。

像是去年苏宁收购家乐福中国80%的股份以后,在2019年第四季度,家乐福中国就实现了7年来首次单季度盈利。而据苏宁相关负责人表示,今年上半年,家乐福中国再次实现了连续两个季度的盈利。在苏宁的助力下,家乐福中国算是正式开启了“第二春”。

而在2020年,除了牵手巨头们,整个大商超行业内部也加速了“整合洗牌”。主要表现为国内商超对外资商超的收购合并。

一方面,去年备受行业关注的“麦德龙被收购事件”,最终以物美集团花费19亿欧元拿下麦德龙中国的业务落下帷幕。而该笔交易于今年4月23日如约完成。在新的股权结构下,物美集团将持有麦德龙中国80%的股份,麦德龙集团持有20%的股份。

自2008年收购韩国乐天在华北地区的全部门店后,物美又再次拿下麦德龙中国大半股份。作为中国最大的连锁商超集团之一的物美,其背后的综合实力已然不容小觑。

另一方面,英国零售巨头乐购也于2月25日正式宣布,将向中国的华润集团出售与华润成立的合资公司Gain Land的20%股权。

正如沃尔玛等外资企业一样,乐购在中国市场也出现了“水土不服”。早在2014年,乐购就已经与华润集团组建合资公司Gain Land。彼时,华润持有该合资公司80%的股份,剩下的20%在乐购手上。如今乐购将剩余部分全部转手给华润,意味着乐购将全面退出中国市场。

总体来看,2020年,外资商超在中国的发展持续低迷,而本土商超在牵手巨头、吞并外资商超等新动作的加持下,逐渐迎来了新一轮发展机遇。

数字化转型,谁更胜一筹?

由于线下业务因疫情影响受到冲击,大商超们的线上业务不得不再度“发力”。因此,“加快数字化转型”也就成了大商超们在2020年的首个关键词。

大润发方面,由于背靠阿里,因此其数字化转型进展很快。

据阿里在10月份公布的数据显示,大润发超市和高鑫零售旗下另一商超品牌欧尚的484家门店已经全面实现在线化,并且接入饿了么、淘鲜达以及天猫超市共享库存业务。与此同时,阿里旗下新零售业态盒马鲜生的供应链、智能物流系统也在慢慢同步至大润发门店。

多措并举之下,成效也很显著。据高鑫零售2020年半年报显示,公司的净利润同比上升了16.8%。

同样“借力”巨头的还有华润万家。

今年4月,华润万家首次在京东到家这一第三方平台上开通会员服务,仅2个多月的时间,会员数量就增长了14.6倍。

7月24日,华润万家还与达达集团正式升级为战略合作关系。达达旗下的京东到家平台姜维华润万家提供全仓、半仓、全卖场三种履约解决方案的技术输出。并且,在商品管理上,京东到家也将为华润万家提供智能商品管理工具以及持续输出品类拓品建议。

据华润万家官方发布的数据显示,今年二季度以来,华润万家已经逐渐恢复营业收入正增长。而由于数字化转型跟进及时,上半年万家线上业务累计增长532.2%。

相较之下,物美集团则是在多点Dmall的加持下,实现了“自力更生”。

多点Dmall由物美集团创始人张文中一手创办,其初心就是以全面数字化服务助力实体零售企业实现线上线下一体化。

在多点Dmall的助力下,物美解决了物流效率、货物管理以及成本控制等一系列零售业的痛点问题。而早在2018年就已经“试水”社区拼团业务的多点Dmall,也让物美在疫情期间的线上业务得以顺利推进。

除了物美集团自有超市,多点Dmall的数字化效力还覆盖到了被物美收购的麦德龙中国。今年11月,麦德龙首个付费会员体系——麦德龙plus会员全面上线。消费者只要打开“多点DmallApp”即可完成会员升级,享受包括“5公里内最快1小时配送到家”等在内的新权益。

此外,原本尚未全面“触电”线上的部分大商超,也在疫情影响下加快了数字化进程。

疫情期间,步步高原本的到家业务订单暴增,但配送上却面临着人手不足的窘境。以此为契机,步步高董事长王填提出:以小区为单位下单,启用自有物流每天分波段进行配送,由仓库直送社区。而这也就加速了步步高旗下社区团购业务“小步优鲜”的诞生。

由于创立时间较短,“小步优鲜”并未上线APP,而是以小程序的形式开放给消费者。而和其他社区团购项目无异,小步优鲜也是采取微信社群集单、小程序下单的形式,由自有物流从仓库直接配送至社区。

数据显示,大年初五, “小步优鲜”在长沙27个小区首发,上线一个小时就突破了1000单。

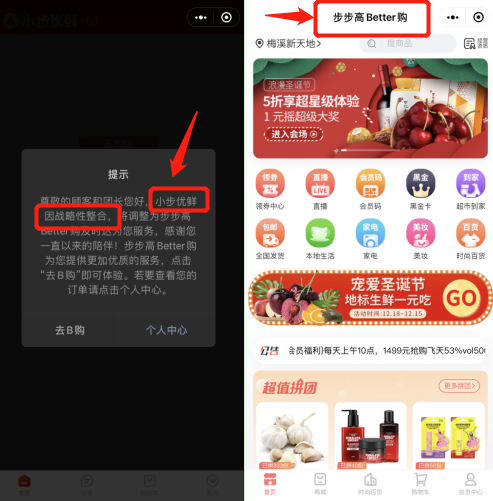

不过,经“螳螂财经”查询,小步优鲜似乎并未发展为步步高的独立业务,而是战略性整合进了“步步高Better购”的“及时达”版块。

看得出来,尽管步步高拥有自己的线下超市、物流中心和储备部门,在社区团购方面有潜力可挖,但其似乎并不想搅进已发展至白热化阶段的“社区团购厮杀场”。

不难发现,在2020年,以大润发、华润万家等为代表的大商超“排头兵”已经迈入数字化进程的加速阶段,而紧随其后的麦德龙、步步高等也在逐步赶超。而随着线上业务竞争日渐激烈,数字化转型依旧会成为大商超们未来的“重点课题”。

新消费浪潮下,大卖场业务何去何从?

值得注意的是,相较小型业态,传统大卖场业务已经逐渐步入增长缓慢期。

据尼尔森2019年2月发布的《中国购物者趋势报告-便利店》显示,超市(增长10%)、小型超市(增长9%)和便利店(增长14%)的数量在过去三年内增长势头强劲,而大卖场数量却下降了1%。

于是,部分大商超采取了“收紧”措施。

据赢商网的数据统计,今年第三季度,沃尔玛和家乐福均关闭了旗下三家卖场。而就在12月16日,沃尔玛在温州的东海分店也贴出公告称,将于12月22日正式停业。而这预计将是沃尔玛今年在中国市场关闭的第7家门店。

尽管租约到期自然是闭店的原因之一,但据业内资深人士表示,部分门店闭店的根本原因其实在于门店生意额不足以支撑各项成本开支。例如家乐福郑州北环店已经连续亏损3年,每年亏损额约千万元。在这一背景下,闭店算是无奈之举。

而同样在第三季度,部分本土商超的大卖场业务却在持续扩张。

数据显示,今年第三季度,物美超市在北京、天津等地新开了6家大卖场,华润万家也在广东、陕西、江西三地新开了4家大卖场。

面对同样处在下滑阶段的大卖场业态,大商超们采取了不同的态度。背后的原因诸多,但与两点原因脱不开关系。

一方面,外资商超“本土化红利期”已经接近尾声。在生鲜门店、便利店等多元业态逐渐受到重视的新消费时代,原本就已“水土不服”的外资商超们生存就更加艰难了。尽管它们多数中国业务移至巨头“麾下”,但罗马并非一日建成,迎来“新生”还需要时间的沉淀。

另一方面,相较外资商超,以华润万家、物美为代表的本土商超在数字化转型上要更为精进。实际上,不论消费趋势如何变化,门店效率的提升是大商超们的长期课题。而在数字化转型上更为成功的本土商超,在应对新的消费趋势时,显然要比外资商超们更加从容。

但退一步来看,尽管大卖场业态增长空间有限已成为不争的事实。但被疫情绊住脚跟的实体行业也并非就此陷入“长眠”。在新零售时代,线上线下业务共进才是新趋势。因此,尽管未来的大卖场业态究竟如何目前很难断言,但至少短时间内并不会消失。

多元业态会是新的“助燃剂”吗?

当大卖场业态逐步被收紧,对于大商超们而言,新的多元业态就成了下一个“发力点”。而多数大商超都将重心放在了小业态的拓展上。

华润万家方面,今年年初,华润万家江西公司就推出了首批标超业态“万家LIFE”。从定位上来看,万家LIFE更注重以家庭为中心,致力于打造5-10分钟步行范围内的居民优选购物场所,面积也基本在200㎡-1000㎡之间,是名副其实的小业态。

盒马方面,则一直在尝试小业态,包括针对一日三餐场景的盒马菜市、盒马mini、盒马小站,针对办公楼、便利店场景的盒马F2、Pick’n Go。而这其中,主打熟食和生鲜的盒马mini更是被寄予厚望,成为盒马打入下沉市场的解决方案。

无独有偶,永辉也对mini店抱有很大期待。在2019年的股东交流会上,永辉超市创始人张轩松曾定下全年开出1000家mini店的目标。当然,这个目标还没有完成。截至2020年第三季度末,永辉现存mini店的数量为405家。

此外,家乐福中国也在苏宁的扶持下,开始尝试社区生鲜店。9月30日,家乐福旗下首家社区生鲜店“easy家乐福”落地上海。按照家乐福制定的“1+2+1”新业态计划,社区生鲜店是第二个“1”,它将立足于用户的家门口,涵盖生鲜、日用百货等多个品类。

那么,这些新业态的表现如何呢?

据盒马鲜生的官网显示,盒马mini目前已拥有8家门店,分别位于北京和上海。尽管距离攻占下沉市场还有一段距离,但盒马正在加快扩张速度。整个12月,盒马在全国的新开门店数达到21家,涉及13个城市。按照这个速度,盒马mini跑起来只是时间问题。

当然,新业态的扩张固然重要,但其经营能否为大商超们的整体业务增色也是需要考量的。

据永辉发布的2020年上半年财报显示,永辉mini店亏损达1.3亿元,尽管新开门店有16家,但闭店数更高,达到88家。

实际上,这也从侧面反映出新业态的推进还需要时间的沉淀。毕竟小业态与传统卖场业态在门店面积、数字化投入程度、人工成本等方面都存在诸多差异,因此在门店运营上,需要大商超们不断调整试错。

更何况,这些新业态普遍将生鲜作为主要品类,想通过深入社区打开市场,其实是需要面对诸多考验的。毕竟在社区周边,不仅有兴盛优选这类社区团购实体店,还有便利店、夫妻店等其他小业态,竞争压力并不小。

据今年6月中国连锁经营协会发布的《2019年中国超市百强榜单》,华润、大润发、永辉、沃尔玛、联华、盒马鲜生、物美、家乐福、家家悦以及步步高位列前十。

随着2020年步入尾声,大商超们也需要着手明年的“新动作”了。明年,这份榜单会发生怎样的变化呢?我们拭目以待。