飞鹤、蒙牛、伊利等,谁是未来国产奶粉的扛把子?

2020年04月13日

评论数(0)编者按:2018年以来,中国新出生人口下滑严重,国内外奶粉销量持续承压,行业内风波迭起。2020年,新冠肺炎在世界范围内爆发,奶粉供应链和行业未来更是广受关注和讨论,特此节点,螳螂财经以独特的视角和锋利的笔触,组织了一系列奶粉专题稿件,以飨读者。

2020年,奶粉行业掀起了一场大变革。

一方面,2019年我国超过一半以上的奶粉都依靠进口,欧盟就占到了71.6%,就连很多中国品牌如达能、美素佳儿、雅培、美赞臣、Arla等部分工厂均在欧洲,随着全球新冠肺炎爆发,国际物流受阻和部分地区停工停产,导致了供需市场的严重失衡。

另一方面,国内疫情基本结束,飞鹤、澳优、伊利、蒙牛等奶粉厂商纷纷增产,如飞鹤预计一季度收入增速不低于30%,蒙牛雅士利的婴幼儿配方奶粉,销量同比增幅超过20%以上,对于国产奶粉来说这是一个十分重要的洗牌机会。

那么,在这一波浪潮中,谁会是未来国产奶粉的扛把子?

一、外来和尚确实好念经,国产奶粉的机会也十分巨大

在中国,奶粉行业一直比较尴尬。

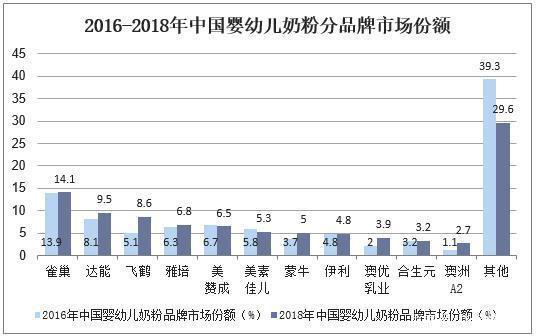

总体来说,中国奶粉市场超过八成以上来自于婴幼儿配方奶粉。2008年“三聚氰胺”事件之前,国内品牌占有相对较大的市场份额,事件发生后,中国家长对国产奶粉品牌的信任度降至冰点,国外品牌一举取得了优势。

近些年,国产奶粉品牌一直都活在国外品牌的阴影之下,在命名、设厂、宣传等策略上,也都以外资奶粉为标杆,努力淡化“国产”的标签,而家长们也不敢让自己家的宝宝当“小白鼠”,甚至是通过海淘代购等渠道,也要让自己的宝宝喝上“洋奶粉”。

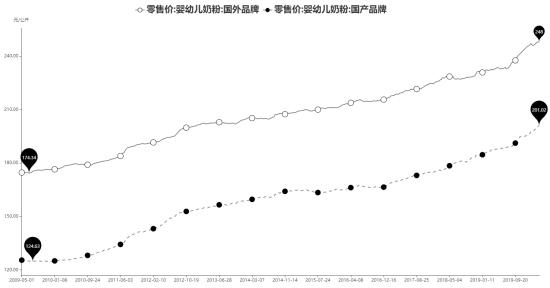

2018年,国产奶粉市场份额仅仅为43.7%,而且在价格上,国产奶粉品牌的价格整体也要低于国外品牌,近些年的价差一直在45-50元/千克之间波动。

以2020年4月为例,国内品牌均价为201元/公斤,国外品牌均价为248元/公斤,国内品牌虽然有一定价格优势,但是国外品牌凭借高端市场的开拓发展,牢牢掌握着定价权。

“螳螂财经”认为,在盈利能力上,我国高端奶粉产品的渠道毛利、终端毛利几乎接近产品单价的一半,普通奶粉产品的渠道毛利、终端毛利也是产品单价的三分之一左右,普遍要低于国外品牌。

在奶粉行业,外来和尚确实好念经,但是近些年来,政策上国家在2018年推动了配方注册制落地,提高市场准入门槛,2019年2月,中央一号文件提出"实施婴幼儿配方奶粉提升行动"。政策利好的大环境下,国产品牌不断提升品质,也增强了市场信心。

企业经营端,随着国内对奶源安全投入和品牌宣传,以及国民食品安全信心的增强,近些年国内奶粉品牌的市场份额在逐渐反弹。

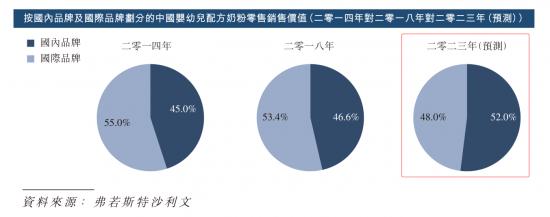

根据弗若斯特沙利文的报告,从整个市场规模上来看,2018年中国婴幼儿配方奶粉的市场为2450亿元,预计到2023年增加至3427亿元,复合年增长率为6.9%,从市场占有率来看,预计到2023年国内品牌的市场占有率将达到52%。

从大环境来看,中国是世界人口最多的国家,也是世界发展最快的婴幼儿配方市场之一,

今年来虽然出生人口数量在减少,但是从整个“奶粉国产化”的浪潮来看,头部奶粉企业将获得更大的机会。

二、国产奶粉有分化趋势,梯队也十分明显

目前,国产奶粉的份额基本被飞鹤、蒙牛、伊利、澳优、H&H、贝因美、光明等主宰,它们皆是上市公司。

从营收和增长来看,光明乳业近年来在奶粉行业上处于颓势,规模较小且未披露具体数据,所以“螳螂财经”不对其做过多分析,而贝因美在营收和利润上同样规模较小,且波动巨大,所以只做部分参考。

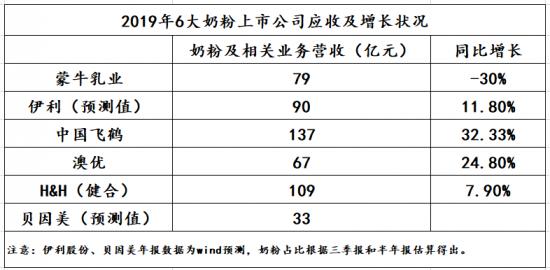

截止2020年4月9日,在港A两地上市的6家国产奶粉公司中,有4家公司披露了2019财报,分别是中国飞鹤、蒙牛乳业、澳优、H&H国际控股,其中伊利股份和贝因美未披露数据,我们根据半年报和三季度做同步测算,选取了wind提供的大致预测数据。

按照上面的表格,我们可以以营收主线,大致进行讨论一下。

2019年,国产奶粉中主打高端品牌的中国飞鹤营收规模最大,达到了137亿元,同比增长32.33%,而2017年和2018年该公司的营收增长也分别达到了57.56%、76.54%,保持高增长状态,并且营业利润的增长速度远超过了营收增长速度。

其次,就是H&H国际控股,也就是我们常说的合生元。没错,这个品牌虽然大多数时候都以欧洲进口奶粉的形象自居,但是其主要市场还是中国,在中国有生产工厂,且大股东和董监高都是中国人,故此我们可以将其视为国内品牌。

从近些年的销售情况来看,合生元也算是不温不火,财务数据波动比较大。以2019年为例,该公司的营业成本增长高于营收增长,受到大环境和销售渠道的影响比较大,未来几年的发展趋势和市场地位尚且不明朗。

不过从市场定位来看,合生元是中国少有的几个有能力进军高端奶粉的企业,在奶粉市场陷入缓慢增长甚至是衰退的大环境中,或许是未来一个比较好的增长点。

然后则是澳优,从最近几年的增长情况来看,该公司的营收一直比较稳健,在成本控制上有一定效果,毛利润的增长幅度一直保持在50%以上。

从最近几年的动作看,澳优一直在往羊奶粉方向发力,而早在2016年,澳优以1.6亿元的价格发起了对澳大利亚营养及保健品公司Nutrition Care的收购,并于2018年完成对该公司100%控股,将公司业务进一步拓展到了营养品行业。

从这一点看,澳优的策略与传统的奶粉企业稍有不同,相比于飞鹤那种盯着高端猛冲的品牌,澳优更倾向于多元化发展和另辟蹊径,研究不同的品类。

当然,值得一提的是蒙牛,它的情况比较特殊。该公司旗下的子品牌众多,如瑞哺恩 、欧世、美系列、雅士利及多美滋等婴幼儿奶粉品牌和蒙牛成人奶粉等。

根据公司财报,该公司在2019年奶粉相关营收为78.69亿元,占蒙牛收入为10%,但是营收来源比较复杂,包括了其持有51%股权的上市公司雅士利国际(1230.HK)以及处置君乐宝的相关收入。

不仅仅如此,由于雅士利在2019年的销售、经营利润的增长不及预期,蒙牛计提了22.991亿元的商誉以及1.731亿元的相关拨备资金。

而在2019年7月宣布出售君乐宝之后,蒙牛也于2019年下半年收购了澳大利亚奶粉品牌贝拉米,说明它在奶粉行业并未停止进击。

所以实际上,蒙牛的奶粉业务在2019年的实际经营能力上,应该是维持了2018年的原水平,大约与伊利相当。

综合营收、利润、增长率几个角度,目前国产奶粉大致可以分为三个梯队——第一梯队为中国飞鹤和H&H(合生元),第二梯队为蒙牛、伊利两大传统的乳制品巨头,第三梯队则是澳优、贝因美、光明、君乐宝、飞鹤、圣元、宜品、人之初、四季南山、和氏、美庐等奶企。

不过,从目前国内一二线城市与三四线城市之间的分化来看,奶粉的市场其实受到诸如人口、居民消费水平、消费观念、二胎政策等多方面的影响,对于国产奶粉来说,其实市场远未到固化的程度,而从目前的一些趋势中,人口结构的变化对奶粉行业的影响将成为一个十分不确定的非政策因素。

三、婴幼儿奶粉市场萎缩,高端化和银发族会是下一个战场吗?

2019年,全国出生人口1465万人,较2018年减少58万人。而且长期看,中国正处于25-29岁女性人口的高峰,未来适龄女性人口或较目前持续大幅减少,新出生人口数预计仍是长期下降的趋势。

虽然有国家放开了二胎政策甚至是鼓励二胎,但是从韩国和日本等国家的发展来看,生育意愿受到的经济社会影响较大,新出生人口的将可能在长时间维持目前的增长水平。

从奶粉的结构看,一二线城市是高端奶粉的主要市场,而三四线城市对奶粉的价格则相对敏感。

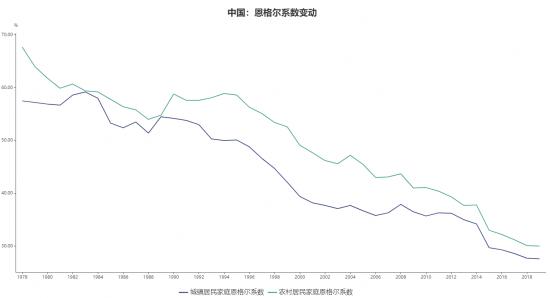

而我国长期以来实行独生子女的政策,使得广大父母对于孩子非常舍得投入,消费也存在非理性,且这一观念短期内难以改变,再叠加居民消费水平的提高,以及中国家庭恩格尔系数的降低,三四线城市对奶粉价格的敏感度也将降低,国产奶粉的高端化浪潮将不可避免。

由此看来,在婴幼儿奶粉高端化浪潮中,奶粉的产品结构也持续上升,单位价格上涨将对冲了部分人口数量下降的影响,对于企业来说,人口结构的影响可能会更大。

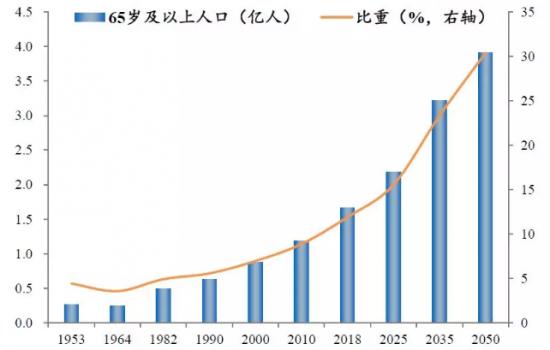

根据恒大研究院任泽平的测算模型,预计中国将于2023年前后进入深度老龄化社会,再10年后即2033年前后进入超级老龄化社会,2050年达30.0%,而且由于人口基数大,中国老年人口规模也是前所未有。

在奶粉行业,以日本的经验为例,2005年日本65岁以上人口占比跨过20%大关,而婴儿出生数呈现阶梯式下降,低至100万人上下。

在这个时间点,乳业巨头日本明治从以婴幼儿食品为主转向大力开发面向中老年群体的产品,于是迎来企业业绩的巨大发展。2016年明治老年保健食品市占率达31.4%,为行业第一。明治控股(东京证交所上市,代码2269)股价也在数年间从2013年初的2025日元上涨到2020年4月的7500日元,市值翻了将近3倍。

实际上,中老年群体同新生儿一样,需要摄入更多的营养元素以维持日常所需,根据凯度数据显示,2018年银发族家庭购买成人奶粉金额增速已达19%,其中高端成人奶粉的金额增速达到36%。

当前包括伊利、飞鹤、雀巢等知名国内外品牌都在积极布局中老年奶粉市场,但是中国中老年奶粉市场规模整体较小。随着婴幼儿奶粉的市场增速放缓,中老年奶粉市场或许会成为品牌们的下一个战场。

只不过,中老年市场并未得到国内奶粉企业的足够重视,在AgeClub统计的5000多条中老年奶粉电商数据中,专门为中老年人推出的奶粉品牌仅有雀巢怡养、伊利欣活、蒙牛悠瑞等少数几个,其中雀巢怡养和伊利欣活已推出市场较长时间,而蒙牛悠瑞和君乐宝馨意都是近两三年才推出的。

从热销产品来看,主流的中老年奶粉都是以高钙为主要卖点,以上几种奶粉中钙成分的NRV值都在100%—160%。除了高钙之外,雀巢和伊利还根据中老年人的健康需求和疾病特点,开发对心脑血管、肠胃消化、阿兹海默症等疾病具有辅助作用的配方奶粉。

除了上面所说的针对特定健康需求的配方奶粉外,还体现在奶粉本身的类型上。比如在电商TOP 100品牌中,牛奶粉品牌有43个,而羊奶粉品牌竟然有44个,另有4个品牌同时推出牛、羊两种奶粉。除此之外还有4个骆驼奶粉品牌、4个植物性奶粉品牌和1个牦牛奶粉品牌,并且羊奶粉普遍比牛奶粉至少贵2、3倍,骆驼奶粉兴起不久,300克一罐的售价普遍在300-500元。

以北京为例,AgeClub在2019年对50+新老人所做的深度调研中,受访者中83%有吃保健品的习惯,每年至少购买1次保健品的占比达90%,有19%的人每年会购买3-5次。在年花费上,1000元以上的占比达53%,4000元以上的也有25%。

这说明一个现象,中国的中老年人对营养品、膳食补充剂、中医滋补等各种保健品的消费能力高,只是市场上差异化的中老年奶粉产品太少,大部分产品都停留在高钙这个单一卖点,导致同质化竞争激烈,品牌纷纷陷入价格战,有消费能力的中老年人群便流失到其他高价产品去了。

未来随着中老年群体对健康越来越重视,对奶粉的需求也会呈现更加细分的趋势,正如婴幼儿奶粉竞争一样,目前最好的对比指标应该是专利。

从目前来看,国外品牌雀巢对中老年奶粉的研发应该是最久的,国内主要就是伊利和蒙牛这两大传统的乳制品巨头,而贝因美虽然有所涉猎,但是在专利上并未形成优势。

五大奶粉品牌在吸收、提高免疫力、抗氧化、骨骼、调节血脂、心脑血管方面的专利最多,未来在这几个细分方向的中老年奶粉可能竞争相对更激烈。

总的来说,目前针对中老年奶粉的六大品牌中只有一家是外资品牌,国产奶粉是有一定优势的。

(来源:联商专栏 螳螂财经 作者:易牟)