叮咚买菜提价,消费升级故事不好讲

2022年02月21日

评论数(0)

来源/江湖老刘

2月15日晚间,叮咚买菜发布了2021年第四季度和2021年全年经营数据,Q4季度营收同比大涨72%,运营亏损大降18%,据财报电话会议上透露,叮咚买菜在2021年12月份上海地区已实现整体盈利。

毛利率同比、环比都在提升,而营销侧大幅缩减,这意味着叮咚买菜在战略执行上,选择了规模收缩、追求高溢价的路线,换言之,叮咚买菜的盈利“成绩”,是牺牲整体增长空间换来的。

在二级市场萎靡不振的叮咚买菜,如今正在讲一个消费升级以求盈利的故事,只不过,牺牲长期的规模效益而求短期利润,也未必能换取长线投资者的青睐。

亏损收窄,弃卒保帅

据财报数据显示,叮咚买菜Q4营销费用为3.58亿,环比Q3的4.28亿元,降幅达16.4%。下调营销费用,这意味着叮咚买菜放弃了新用户增量,转而对精准人群进行营销。值得注意的是,财报中并未披露Q4的月均交易用户数量,也暗示了用户规模没有出现显著增长,甚至可能下降。

2021年第四季度,叮咚买菜产品收入为 54.1亿元,环比下降11.6%。其中,叮咚买菜会员收入增长放缓,环比增长率由三季度的57.4%,下降到四季度的3.6%。

叮咚买菜Q4毛利率达到27.7%,无论环比还是同比,都有着明显的提升。长期以来,生鲜电商普遍成本高昂,毛利率偏低。而叮咚买菜毛利率短期内大幅提升,一方面,通过增加高品质高价商品,拉高客单价;另一方面,提高商城内自营商品的占比,由平台把控商品流入流出。

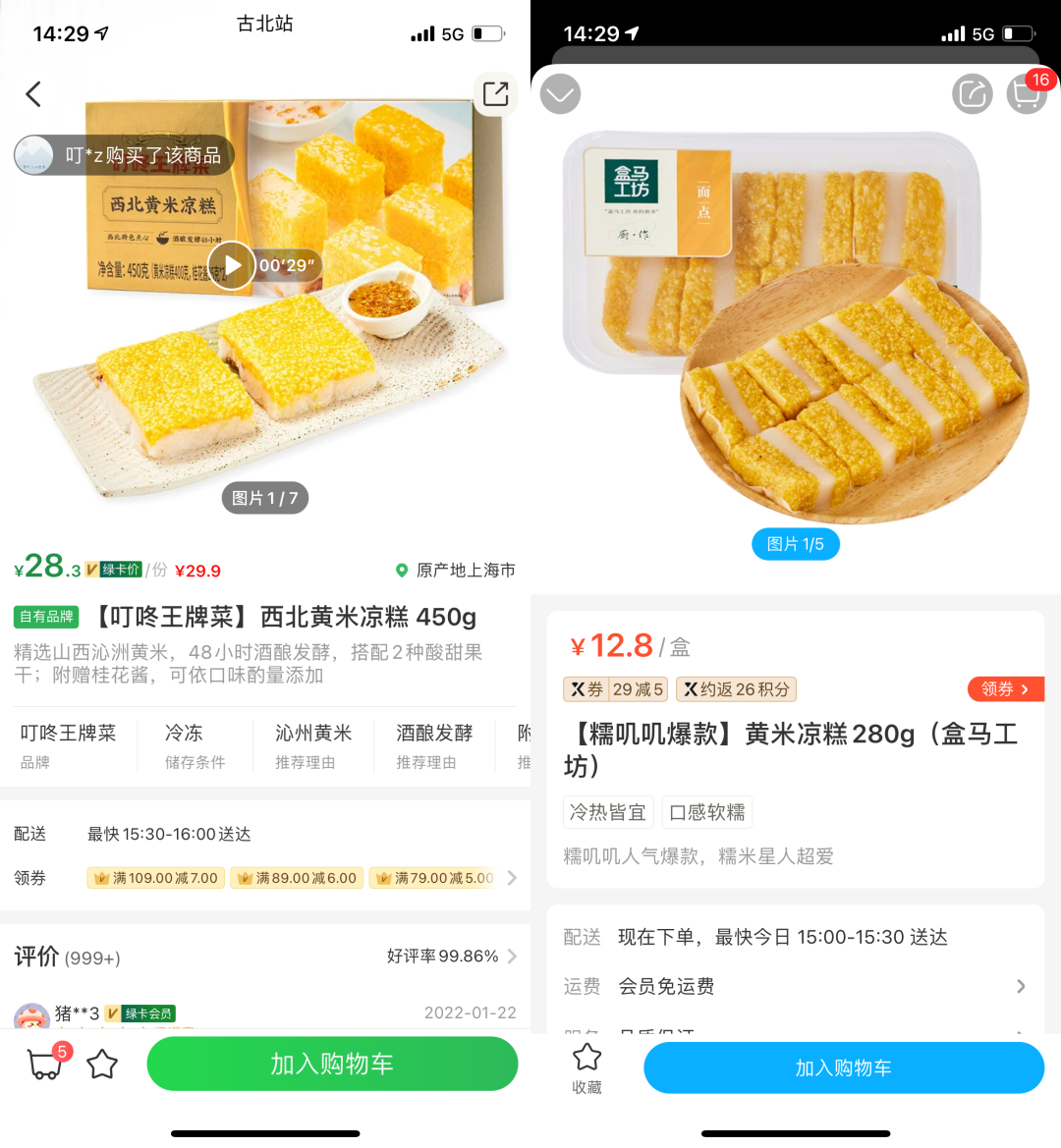

▲叮咚买菜比盒马鲜生的价格贵两倍多

事实上,叮咚短期盈利来看,并不是业务量提升,而是选择提升价位,让成本摊薄,形成高溢价产品,但长期而言,产品的定价又倒推菜品的质量,以目前各个平台的供应链优化来看,想要从菜品质量上获得差异竞争,并无绝对的优势。

近期,也有很多消费者注意到,叮咚商城很多商品价格在悄悄上涨,而且涨价的大部分是民生品,很多商品的价格,已经超越了精品超市。这也意味着,叮咚实际向通过区域阶段性盈利,快速兑现所架构的盈利模式,来提振二级市场股价。

江湖老刘认为,无论是社区团购亦或是生鲜赛道,现阶段正是决胜负的关键时刻,在本应该快速扩张、扩大用户群体、降低边际成本的时段,叮咚买菜选择“回撤”保区域性盈利,并不能为企业长线价值注入更多“加分点”。

“盈利”悖论

囿于生鲜赛道对盈利要求的特殊性,在扩张期的平台往往在盈利方面难以二者兼得,特别对于如叮咚买菜前置仓选手而言,前期投入巨大,回报周期长。

据Q4财报显示,营收同比增加72.0%至54.835亿元,履单费用率环比上季度减少了4.6%,亏损率降低13%,净亏损为10.96亿元,较去年同期的12.46亿元有所缩窄。

这也意味着,叮咚买菜在前置仓建设投入方面,在本季度,扩张几乎停滞,仅增加25个。前置仓的前期投入成本高昂,大幅减少扩张,也是在节省相关的成本费用。

即便在投入上节流,也未必意味着叮咚买菜上海“盈利”模式可以全国复制,要知道,上海地区的平均客单价超过66元,每单毛利率超28%,分选中心的加工和干线运输的费用率为6%,前置仓履单的费用率是15%,总部和营销费用占比7%,才能带动地区略有盈利。

在履约方面,包括分选中心的加工和干线运输、配送等在内,4季度全国花了17.86亿元,在总营收中占比为32.6%,远高于上海市场的21%。

前置仓在发展过程中,一直有诸多讨论,比如,客单价升不上去,履约成本降不下来,有补贴才有用户,前置仓的模式能不能跑得通,存在各种说法。

前置仓覆盖地理半径有限,新仓无论是扩展用户数量,还是提高客单价,都需要时间实现,且各地人口密度、消费能力不同,很难有类似上海的消费环境。

生鲜市场注定需要长时间系统维系,除开前期前置仓基础配置、用户市场营销、供应链管理等潜在成本,包括市场风险、政策环境以及内部资金,都对企业的经营管理能力提出巨大挑战。

财报显示,2021年四季度,叮咚买菜经营活动净流出额高达17.6亿元,截至2021年12月底,现金及现金等价物、短期投资为52.3亿元,其中现金部分为6.6亿元,环比减少约16亿元。

江湖老刘认为,现阶段的叮咚买菜无疑陷入盈亏困境,一方面,企业流动资金是维系平台运转的命脉,需要有源泉支撑运作;另一方面,盈利的时机尚未出现,即便在有着高客户群体的上海地区,尚难以通过规模化运营实现盈利,而复刻到全国其它商圈,盈利的可能性更是微乎其微。

战略收缩,未来难期

据相关数据显示,2020年,中国生鲜电商行业的规模高达4585亿元,同比增速达到64%。尽管随着疫情缓解,未来几年生鲜电商的增速会有所回落,但疫情期间对消费者生鲜网购习惯已经养成,生鲜电商用户总数以及用户粘性均实现大幅提高。

后疫情时代,在“宅经济”浪潮下,生鲜电商行业仍将保持较高速度发展,据艾瑞咨询预测,到2023年中国生鲜电商行业的规模将突破万亿。

在巨大蛋糕面前,生鲜平台往往追求的是规模化运作,抛开盈利讲规模虽然不现实,但“盈利”二字也是整个行业难以跨越的鸿沟,此前就有不少玩家因亏损问题相继宣布破产,黯然退场。

对于叮咚买菜而言,生鲜电商市场规模有上万亿,可替代的竞品过多,既有同类生鲜平台每日优鲜、盒马鲜生,也有社区团购多多买菜、美团优选、兴盛优选等,还有下沉至二三线城市的个人生鲜店、连锁超市等。

从叮咚买菜披露的信息来看,上海区域的阶段性盈利,实则是叮咚买菜“缩大盘保上海”的策略之举。以往,便民、实惠等品牌印象,如今也将不再作为重点,从这期财报来看,商品涨价、毛利提升,甚至于很多商品价格超过盒马,战略收缩求生存,叮咚买菜已经放弃了民生策略,走消费升级路线,不再是亲民的价格。

叮咚买菜在价格层面进行调整,也是基于现阶段窘境曲线救场,但在内忧外患阶段下,摒弃民生策略,提价短时间获利,对消费者进行收割,不免有些急功近利的意味。

在品牌菜占比较小、研发能力不强、供应链待优化的前提下,叮咚买菜的消费升级资本故事,用户未必会为此买单,生鲜电商行业已经过了野蛮生长的时代,未来,优质的产品以及高效的运营才是持续增长的关键。