良品铺子再传上市:起个大早,赶个晚集?

2019年11月14日

评论数(0)

" 起个大早,赶个晚集。" 良品铺子的上市之旅正是应了这句话。

11 月 12 日,中新经纬记者查询证监会官网发现,IPO 排队已两年多的良品铺子,目前仍处于 " 预先披露更新 " 的状态,而与此同时,盐津铺子、来伊份、三只松鼠等其他零食企业已顺利在 A 股上市。不过,有消息称,良品铺子近期也在积极准备上市中。

值得一提的是,据公开报道,良品铺子早在 2014 年就曾计划赴港上市,无果后又转战 A 股。如今,良品铺子仍徘徊在 A 股的门口,尚未取得 " 通行证 "。对此,有业内人士分析,良品铺子之所以 " 上市难 ",或与该公司股权变动存疑、食品安全问题频发等有关。

点击添加图片描述(最多60个字)

点击添加图片描述(最多60个字)

资料图 中新经纬摄

IPO 前股权变动频繁,引监管部门关注

公开资料显示,良品铺子始创于 2006 年,主要从事休闲食品的研发、采购、销售和运营业务。2018 年 6 月,良品铺子正式向证监会递交了 IPO 申请材料,并于今年 1 月份更新了招股书。

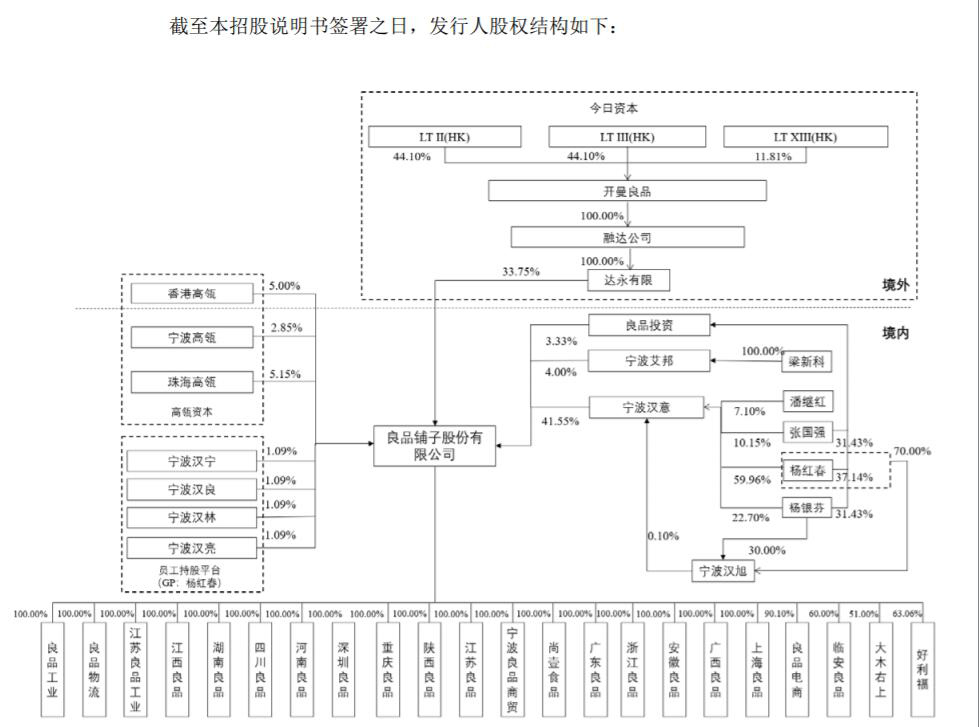

中新经纬记者注意到,此次 IPO 前,良品铺子股权变动较为频繁,今日资本、高瓴资本等知名 PE 也在其中,今日资本创始人徐新还担任了公司董事。

据良品铺子今年 1 月更新的招股书 ( 下同 ) ,2010 年 8 月,今日资本系以 1000 万元受让良品铺子原各股东合计 296.6 万元实缴出资所对应的股权,同时又投入 4100 万元认购良品铺子新增的 1216.06 万元注册资本。经过此次股权转让,今日资本系便成功将良品铺子 29% 的股权收入囊中。

值得一提的是,在此次 IPO 前,今日资本又帮助良品铺子引来了另一个重量级股东,即高瓴资本。

招股书显示,2017 年 9 月,香港高瓴与达永有限 ( 今日资本系企业 ) 签署了《股权转让协议》,以 3.16 亿元受让达永有限所持 5.26% 的良品铺子股权。同时,珠海高瓴也通过股权转让,以 1.89 亿元的价格取得了良品铺子 3.16% 的股权。

同年 12 月,良品铺子新增 1800 万元股本,其中,宁波高瓴以 1.8 亿元认缴 1026 万元,珠海高瓴以 1.36 元认缴 774 万元。至此,高瓴资本在良品铺子中的总股权已达 13%。

中新经纬记者梳理发现,截至 2018 年 12 月,杨红春、杨银芬、张国强、潘继红为良品铺子实际控制人,合计持股 46.96%;今日资本则位列第二大股东,持股 33.75%;高瓴资本持股 13%。

点击添加图片描述(最多60个字)

点击添加图片描述(最多60个字)

良品铺子股权结构。来源:良品铺子今年 1 月更新的招股书

良品铺子较为频繁的股权变动,曾引起了监管部门的关注。2018 年 11 月,证监会对良品铺子招股书进行了反馈,要求该公司进一步说明历次股权转让、增资的原因,以及引入股东和交易结构背景情况、定价依据及合理性等。

同时,由于今日资本所持良品铺子股份,与该公司实际控制人合计持股比例接近,证监会还要求良品铺子补充说明今日资本对公司控制权的影响,包括是否能实际控制发行人、在实际控制人内部发生分歧时是否可能导致公司控制权变化、发行人是否存在应对措施等。

净利润增长迅速,毛利率却不增反降

在资本的加持下,良品铺子近几年发展迅速。

据良品铺子招股书,2015 年、2016 年、2017 年及 2018 年上半年,该公司分别实现营业收入 31.49 亿元、42.89 亿元、54.24 亿元、30.35 亿元;实现净利润 4765.23 万元、1.05 亿元、1.18 亿元、1.13 亿元。其中,2016 年的净利润较上年同期增长了一倍有余。

不过,在净利润快速增长的同时,良品铺子的毛利率有所下滑。数据显示,2015 年、2016 年、2017 年良品铺子主营业务毛利率分别为 32.93%、32.88%、29.52%,2018 年上半年稍有好转,录得 29.75%。

对于 2017 年公司毛利率的大幅下滑,良品铺子在招股书中解释称,主要是受加盟渠道及线上销售收入占比提升影响。

据了解,良品铺子的销售渠道包括直营门店、加盟门店、电商平台、自营 APP、大客户团购等,其中通过加盟门店销售,是该公司主要的销售渠道之一。数据显示,2015 年、2016 年、2017 年及 2018 年上半年,良品铺子通过加盟模式实现的相关收入分别为 8.45 亿元、13.29 亿元、19.00 亿元和 9.99 亿元,占公司主营业务收入的比例分别为 27.18%、31.41%、35.37% 和 33.17%。

与此同时,良品铺子线上平台的销售收入也在逐年提升,2015 年、2016 年、2017 年及 2018 年上半年,这部分收入在公司主营业务收入中的占比分别为 26.53%、33.69%、42.21%、44.85%。

不过,中新经纬记者梳理发现,良品铺子加盟门店及线上平台的毛利率要明显低于直营门店。招股书显示,最近三年,该公司加盟门店的毛利率长期维持在 22% 左右,线上平台的毛利率也从未超过 28%,而其直营门店的毛利率却多在 48% 以上。

点击添加图片描述(最多60个字)

点击添加图片描述(最多60个字)

良品铺子近几年毛利率变化。来源:良品铺子招股书

值得一提的是,除毛利率水平较低外,加盟模式也存在一定风险。

良品铺子在招股书中提到,尽管公司与加盟商建立了长期良好的合作关系,且在与加盟商签订的合作协议中约定了加盟商的权利和义务,在形象设计、人员培训等方面对加盟商进行了统一管理。若个别加盟商未按照合作协议的约定进行产品的销售和服务,或经营活动有悖于公司品牌的经营宗旨,将会对公司的市场形象产生负面影响。

销售费用高企,签一位代言人曾花去 2500 万?

良品铺子逐年增长的销售费用,也成为了市场关注的焦点之一。

招股书数据显示,2015 年、2016 年、2017 年及 2018 年上半年,良品铺子的销售费用分别为 7.19 亿元、9.52 亿元、10.55 亿元、5.69 亿元,分别占当年营业收入的 22.83%、22.20%、19.45%、18.75%。

据良品铺子介绍,公司的销售费用主要由促销费用、运杂及仓储费用、直营门店的租赁费用和员工薪酬等构成,该部分费用占当期销售费用比例分别为 88.40%、87.43%、86.81% 和 86.08%。

有食品行业人士曾向中新经纬客户端指出,如果一家企业的销售费用连续多年都居高不下,则需要引起警惕。" 在市场布局初期,企业销售费用高企是一种正常现象,但是如果一连过了三四年,其销售费用还维持较高比例,那就说明这家企业很可能在品牌战略、渠道战略等方面出现了一定问题。"

需要注意的是,近几年,良品铺子在广告营销方面可谓是投入了大量的资金,除频频出现在《欢乐颂》《恋爱先生》《烈火如歌》等热播剧的植入广告中外,在代言人的选择上也总是瞄准了吴亦凡、杨紫、黄晓明、迪丽热巴等具有高人气的流量明星。

点击添加图片描述(最多60个字)

点击添加图片描述(最多60个字)

吴亦凡成为良品铺子代言人。来源:良品铺子官网截图

据媒体报道,今年 1 月份,良品铺子推出高端零食战略,同时以 2500 万元的价格签下吴亦凡做其产品代言人。

良品铺子的广告费用问题也引起了证监会的注意。中新经纬记者注意到,证监会曾在反馈意见中要求良品铺子进一步说明公司是否存在广告费用由他人代付的情形,广告费用投入占营业收入的比重是否与同行业可比公司相一致,以及报告期内公司广告费用的变动情况等。

如何应对食品安全问题?

除前述问题外,食品安全问题也是良品铺子绕不过去的话题。

据公开报道,2016 年底,四川省成都市食品药品监督管理局抽检结果显示,四川良品铺子在邛崃临邛东街店销售的金针菇 ( 香辣味 ) 不合格。2017 年初,湖北省食品药品监督管理局在食品抽检中发现,湖北良品铺子分装的一款原生腰果存在霉菌超标的情况。

此外,良品铺子在招股书中也曾披露,2017 年 3 月,因子公司良品工业委托两家供应商加工生产的产品不符合食品安全标准食品,湖北省食品药品监督管理局对其下发《行政处罚决定书》,罚款 64.28 万元。

对此,良品铺子也曾坦言,虽然公司建立了一套囊括采购、仓储、配送、销售等环节的全链路质量控制体系,但公司的产品质量仍不可避免的受限于农副产品原材料供应、供应商生产能力、运输过程存储条件及气候环境等因素影响,无法完全避免一些不可预见因素导致产品质量出现问题的风险。如果公司销售的商品存在食品安全风险甚至发生食品安全事故,将会对公司的品牌形象和经营业绩产生不利影响。

目前市场上零食企业可归为两大阵营,一是采用全产业链发展模式的企业,二是采用代工模式的企业。很明显,良品铺子属于后者。

中国食品产业分析师朱丹蓬指出,从零食行业当前的形势来看,全产业链模式相对是最安全的," 至少得做到 80% 的产品是自己生产的,这样企业在产品质量等各方面才更容易把控,也会在行业内具备更大的核心竞争力。" 朱丹蓬表示。(来源:中新经纬)