师天浩

师天浩

公告

文集

科技(48) 通讯(3) 短视频(16) 新零售(30) 电商(89) 腾讯(4) 移动互联网(106) 汽车(18) 手机(17) 小程序(6) 共享经济(2) 共享单车(2) 无线耳机(2) 大健康(8) 区块链(2) 经济(3) 美团(11) 游戏(6) 家电(41) 家装(11) 酒店(1) 快递(3) 直播(3) 智能手机(1) 租房(2) 京东(0) 教育(2) 财报(1)统计

今日访问:1166

总访问量:5669677

逆行的芒格,可否成就逆袭的阿里?

2022年01月07日

评论数(0)

随着年味越来越浓,股市也接连传出消息。美股方面,除道指震荡收涨外,纳指标普高开低走震荡收跌;大型科技股普遍收跌,截至1月5日,苹果跌1.27%、微软跌1.71%、谷歌跌0.41%、亚马逊跌1.69%、特斯拉收跌4.18%;中概股多数收跌,阿里巴巴跌0.68%、京东跌6.04%、拼多多跌11.19%、理想跌6.22%、蔚来跌5.65%、小鹏跌5.31%。

再来回顾一下全球其他市场的行情,A股方面,2022年第一个交易日开门黑,沪指收跌0.2%,深成指跌0.44%,创业板指跌2.18%;港股方面,新年第二个交易日,恒指收涨0.06%,国指跌0.11%,恒生科技指数跌1.04%。总的来看,股市整体是在下行阶段。

但其中有一则消息让市场颇感意外,1 月 4 日美股盘中,据查理·芒格旗下公司Daily Journal Corporation公布的第四季度13-F文件显示,阿里巴巴股价已较高点跌超60%,而Daily Journal将阿里巴巴的持仓数量增加了99%。

在别人抛售的情况下,芒格却反其道而行之,其行为确实值得深究,这背后又释放出什么信号?而阿里又是否会借此机会突出重围呢?

流年不利的阿里

自进入2021年以来,阿里、京东、拼多多在内的巨头们进击之路并不顺遂,据相关数据显示,2021年年初至年末,阿里巴巴累计下跌51%,京东累计下跌超24%。股价的下跌使互联网圈迎来短暂寒冬。在大环境疲软的状态下,阿里更显得命运多舛。

一方面,风波接连不断,让阿里蒙受影响;蚂蚁IPO搁浅、两次反垄断调查、美国证监会立志要让中概股退市等一桩桩一件件,都对阿里产生了或大或小的印象。就拿反垄断监查的事件来说,2021年4月10日市场监管总局发布通报,认定阿里巴巴在中国境内网络零售平台服务市场具有支配地位,且自2015年以来滥用该市场支配地位推行“二选一”。根据反垄断法,决定对阿里巴巴处以其2019年销售额4%计182.28亿元罚款。

在2021年这个“监管大年”,“反垄断”成为最显眼的一个注脚。而在这样背景下,被监管罚款确实不是稀奇事,因为去年近80%的反垄断发生在互联网领域,据新京报报道,在公布的89起关于互联网企业反垄断处罚案例中,罚款累计超200亿元;其中,腾讯、京东等互联网公司也被顶格处罚50万元,美团被罚34.42亿元。尽管大家都受到监管,但相比之下,阿里的巨额罚款仍是超出大家的预期。

而这样的惩罚力度也对其财报造成直接冲击,根据阿里2022财年第一季度财报显示,归母净利451亿元,同比下降5%;现金流206.83亿元,同比减少43%,其中,主要是由于91.14亿元人民币用于缴纳部分反垄断罚款,以及对关键策略领域及增长业务的投入导致盈利下降。

而阿里2022财年第二季度财报显示,调整后净利润285.2亿元,同比下降39%。对此,阿里方面称由于对关键策略领域投入的增加,主要包括淘特、本地生活服务、社区商业平台及Lazada等,以及支持商家的举措导致,但其中也不排除罚款的影响。

另一方面,阿里所面临的竞争压力也在日益增;在互联网企业中,大家都在开疆拓土,以求覆盖更多的业务领域,而往往大家在业务上有所交织,就会形成竞争关系。如今阿里的业务涉猎范围之广,囊括电商、物流、金融、本地生活等等。

在电商领域,竞争局势逐渐呈现白热化趋势,一边是京东、拼多多等老对手的不断袭扰,另一边抖音、快手等短视频平台不断加码,而且从相关数据来看,阿里的情况并不乐观,据相关媒体报道,在今年双11的时候京东的新品销售量创下了349亿元的销售额,同比增长了29%,这让他们的销售额达到了一个历史新高度,同时也超过了阿里。本地生活领域,阿里与美团的竞争一直在持续,不能有片刻分神。老对手穷追不舍,新对手层出不穷,这都让阿里切切实实感受到了前所未有的危机。

总的来看,如今的阿里,正在经历水逆期。流年不利的阿里,自去年10月底以来,股价便进入下跌通道,截至8月3日,港股已经跌超37%。截止2022年1月4日,美股阿里巴巴股价报119.56美元/股,港股互联网股票大跌阿里股价相比最高点跌超60%。

内忧外患的阿里,该如何挽回局面?或许是“天无绝人之路”,市场一片唱衰声中,芒格的再度加仓为事件带来了转机。

芒格逆行的“三重奏”

本来在一路下行的股市行情中,投资者都是避恐不及,但芒格却偏偏在这时候再度加持,其中“再度”值得关注。

复盘Daily Journal的持仓历史数据不难发现,在芒格的掌舵之下,已经多次投资阿里。2021年4月5日提交给美国证监会的文件显示,该公司在去年(2021年)第一季度建仓阿里巴巴,在去年3月底的持股数为165320股,以当时的股价计算持仓市值约3748.3万美元,持仓价格约为226.73美元/股,且该股在其投资组合中的占比高达19%。

据去年二季度Daily Journal公开披露的资料显示,截至去年6月30日,每日期刊公司持仓市值为2.13亿美元,其继续持有同样股数的阿里巴巴ADR。而到了第三季度,芒格又大手笔买入,根据Daily Journal的13F文件,截止9月底,其累计持有阿里巴巴302060股,以当时股价计算,持有的市值约为4500万美元。这是继一季度之后,芒格第二次加仓阿里股票,其将阿里的持仓数量增加了82.7%。加上最近这次,芒格已经三次加仓阿里股票,可见芒格还是较为看好阿里的。

但促使芒格一而再,再而三的加仓原因究竟是什么呢?总体看来,原因有三。

1、认可阿里的长期价值;尽管2020年阿里受到监管重压,但是并未伤及阿里根基。从最近几个季度的财报中可以窥见一二。根据阿里发布的2021财年四季度及全年财报显示,阿里季度收入1873.95亿元,若不考虑合并高鑫零售的影响,同比增速为40%;2021全财年收入7172.89亿元,同比增速32%。而阿里2022财年第一季度财报显示,第一财季营收为2057.40亿元,同比增长34%,中国商业零售业务的收入为1358.06亿元,同比增长34%。

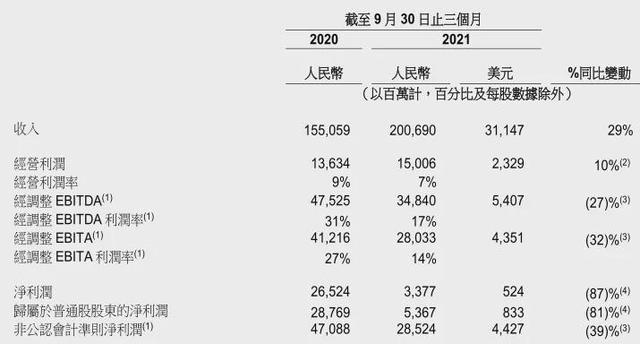

而根据最新的2022财年第二季度财报显示,截至2021年9月30日,阿里巴巴实现营业收入2006.9亿元,同比增长29%。综合多季度营收来看,阿里每年的盈利水平依旧保持在千亿以上,仅从盈利上就少有公司能与之相比,足见其是具有长期价值的。虽然出现增速放缓的情况,但也不排除受制于大环境的原因,京东2021年第三季度业绩报告显示,净收入达2187亿元,同比增长25.5%;腾讯第三季度总收入为人民币1424亿元,同比增长13%,相比之下,大家增长情况不相上下。

2、认可当前的安全边际;通俗点说,就是芒格认为阿里股价已经跌到底了。阿里很有可能会触底反弹,此时加仓将有可能收割增长后的红利,而DJCO在三季度对阿里巴巴的加仓,也被市场解读为查理·芒格的抄底。

上文中提到,阿里的股价跌幅很大。但参考市场发展趋势,会发现当股价跌到一定阶段,接下来都会迎来上涨。以歌尔股份为例,作为全球声学零部件龙头、苹果链龙头之一的歌尔股份,曾面临多种市场质疑和业绩利空,股价几乎腰斩,一度跌入低谷。不过,市场风向瞬息万变,歌尔股价2021年3月26日触底后反弹。另外,根据2021年上半年数据显示,该公司的智能硬件营收增长超过了260%。

3、看好中国的发展前景;除了阿里自身价值以及市场发展趋向外,另外一大吸引芒格加仓的原因还和中国的经济环境有很大关联。在2020年12月的一次访谈中,芒格曾表示:中国有30年的实际经济增长率,这是世界历史上任何大国都没有过的……我投资了一部分美国公司,它们在中国做生意,包括可口可乐。当然,我对中国头部公司(的认知方面)也有非常成功的经验,这也可能会持续下去。

而在一次股东会上他也表示,中国政府在经济管理方面是相当高明的,世界上没有任何一个国家可以像中国这样在很短的时间内让8亿人脱贫,中国取得的成就着实令人钦佩,今天的中国已经迅速跻身于现代国家行列,中国企业的经营管理日臻完善。由此可见,芒格买入阿里或许是在下注中国经济的未来。

多重因素共同作用下,芒格选择了逆行。在阿里如此困境下,依旧坚定站在阿里身后,又是否能够让阿里突出重围?

阿里逆袭有望?

众所周知,阿里目前的情况并不乐观,芒格能够此时加仓阿里股份,对阿里而言无异于是雪中送炭。

查理·芒格作为美国投资家,是股神巴菲特的黄金搭档,有“幕后智囊”和“最后的秘密武器”之称。在过去的46年里,他和巴菲特联手创造了有史以来最优秀的投资纪录——伯克希尔公司股票账面价值以年均20.3%的复合收益率创造投资神话,每股股票价格从19美元升至84487美元。巴菲特这样评价芒格:“当他在商业上越来越有经验的时候,他发现运用小却实用的方法来规避风险。”

而在芒格的投资生涯中,他都以“买入优秀公司”闻名于世。作为Daily Journal董事长以及伯克希尔副董事长的查理·芒格,重仓的上市公司少之又少,仅为个位数字,从其历史重仓来看,其重仓风格归纳为:高度集中,筹码集中于五家公司,五家公司分别为美国银行、富国银行、美国合众银行和浦项钢铁ADR。

投资大佬多次重仓阿里,对于阿里来说无疑会产生提振作用。受此影响,阿里股价出现拉升现象,截至1月7日,阿里股价上涨4.63%,股价为126.6港元/股。

另外,此前或许外界对于阿里的处境过于悲观了,虽然阿里很多业务处于下行阶段,但其仍然有较为强势的业务在坚挺。其中阿里云就是一个代表,对比历史数据,2015财年阿里首次披露云计算营收,当年阿里云全年收入为12.71亿元,到2021财年营收601.2亿元,7年间增长46倍。

而2022财年第二季度财报显示,阿里云计算业务实现营业收入200.07亿元,同比增长33%,超过此前市场预期的190.86亿元;净利润方面,阿里云实现经调整EBITA 3.96亿元,这是阿里云连续第四个季度实现盈利。

同时,阿里云业务也取得了不错的市场成绩。近期,国际研究机构gartner发布报告显示,阿里云在云laaS基础设施服务能力上,位于全球第一,而且在计算、安全、存储、网络4大核心技术方面,成为全球第一,超过了国外知名的科技公司,谷歌,亚马逊,微软等。

反观在国内的市场表现,也同样出色,据IDC数据显示,阿里云在工业云市场、数字政府市场、金融云市场均排名第一。Canalys发布中国云计算市场2021年第三季度报告显示,阿里云、华为云、腾讯云和百度云占据第一梯队,其中阿里云市场份额排名第一,份额为38.3%。

但值得注意的是,近期,工信部对阿里云进行了点名通报,不仅如此,阿里云还被暂停工信部网络安全威胁信息共享平台合作单位6个月。原因是阿里云团队发现漏洞后,并未及时上报给工信部,这让工信部的信息出现滞后,其中隐藏着巨大的国家安全风险。对此,阿里云也正面回应了此事,称早期并未意识到事情的严重性。希望借此机会,阿里可以痛定思痛,同时这次事件也为其他企业敲响数据安全的警钟。

回到最初的问题上,芒格却反其道而行之,其中有着他作为资深投资人的一番道理,而他的一举一动确实为市场释放了阿里即将利好的信号,鼓舞了资本市场的信心。而阿里何时能逆袭成功、摆脱阴影,其实还不能太早下定论。但值得肯定的是,阿里是有望逆袭的,期待阿里能够涅槃重生,迈入增长新阶段。