抄底苹果的时机到了?

2022年05月18日

评论数(0)

来源/热点微评

撰文/王新喜

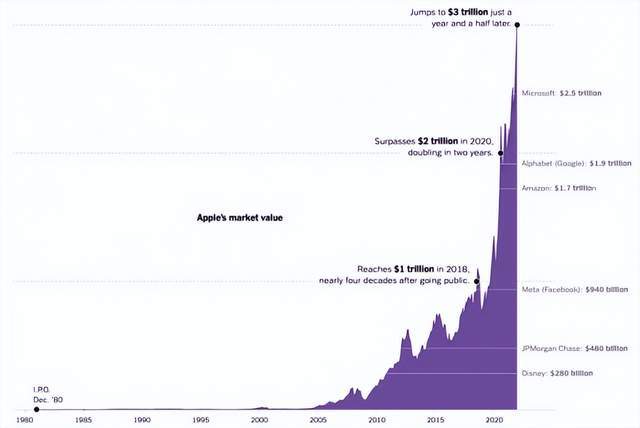

在近期科技股暴跌之际,苹果的市值被沙特阿美超越,丢掉了全球市值第一的宝座。事实上,自今年初以来,由于受行情整体波动影响,苹果公司股价在持续下跌,今年4月以来截止到今天5月17日,一个多月的时间,苹果公司股价累计跌幅已近17%。当前苹果市值为2.36亿美金。

但Wedbush依旧看好苹果和微软,并将它们列为科技板块的首选。Wedbush分析师Dan Ives表示,近期的市场回调不是翻版的互联网泡沫,但它将会把不同的科技公司作出明显区分。认为在当前环境下,实力最强的公司可能会变得更加强大。在分析师们看来,抄底苹果的时机已经到了。

事实上真的如此吗?

苹果的4次股价大跌,这次有何不同?

在分析看来,经过这一轮下跌,大型科技股中,除了亚马逊之外,PE已经降至20倍附近,在通胀高企的时代,业绩增速能保持稳定已经难能可贵。另外,这些大型科技公司都是手握巨额现金,也是美股回购的主要推手。

但事实上,苹果的营收高度依赖硬件,一直以来苹果的股价其实与iPhone销量呈现正相关,苹果的市盈率不能简单类比谷歌Facebook亚马逊等科技公司,互联网服务业务模式与B端企业级营收模式一旦成型,具备一定的稳定增长性预期表现,也因此苹果的市盈率一直以来也远低于后者。

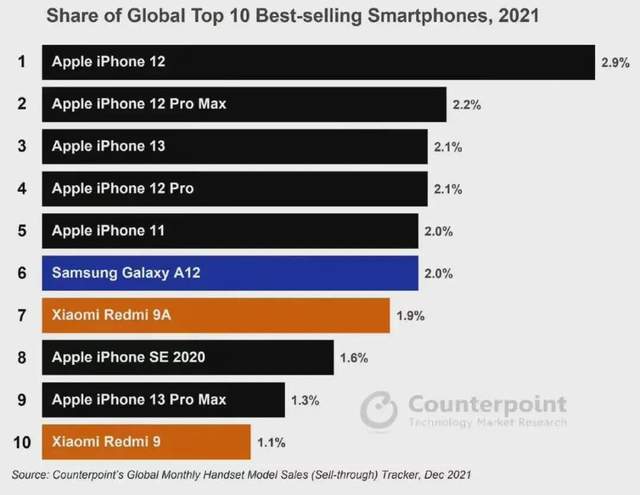

苹果在去年市值一度破3万亿美元,这是其历史上的高光时刻,这背后是iPhone系列的销量大涨,根据Counterpoint的数据,2021年,全球销量排名前十的手机,苹果占了7部。

而iPhone的销量也一直存在大小年周期性规律,这导致苹果的股价也随着iPhone的销量周期呈现出波动状态,这也导致了苹果的股价会经常性的呈现大起大落的状态。

正因为大起大落在苹果身上是一种常态,苹果的股价也会周期性会形成价值洼地,迎来抄底的好时机。

笔者曾经在2020年3月撰写了一篇《供应链波及,股价大跌,但对苹果不全是坏消息》, 指出苹果大跌2000亿美金,苹果5年经历三次。一次是2015年下半年~2016年上半年,第二次大跌蒸发超过2000亿美金是在2018年11月20日左右,第三次是2020年3月。

而如今,苹果近一周以来累计下跌则超过9%,同样蒸发了逾2000亿美元的市值,甚至拖累了道琼斯指数和纳斯达克指数。这是苹果自2015年以来,第四次短时间内大跌2000亿美金。

事实上,前两次苹果股价大跌,均源于其产品表现不及预期,更多与内因相关。而第三次是如今这次大跌有着类似之处,都是因为疫情冲击供应链与消费者需求,与外部客观大环境相关。

但2020年的大跌与2022年的大跌又有着不同的经济环境、消费需求与宏观市场环境的变化。在2020年初,虽然疫情冲击了供应链,但彼时消费需求与换机动力尚在,由于iPhone的降价策略,华为淡出高端市场,当时iPhone存量换机需求强劲。

因此,笔者在彼时指出:

“苹果当时的股价再一次处于价值洼地,苹果强大的现金流状况也为苹果改善供应链与股票回购计划托底。随着供应链的恢复,iPhone只要回归到合理的价值,其产品的人气值、品牌价值与高端市场地位依然无人可以撼动,苹果股价的回升是可预期的,当时迎来了抄底的好时机。”

不出笔者所料,苹果在接下来的两年,其股价一路走高,涨了200%。而彼时华为的淡出为苹果创造了一个空前的利好条件,这推动了苹果在高端市场的市场份额进一步扩大。

但从今天来看,苹果该吃掉的市场也吃掉了,疫情的第三年,消费疲态超过过往,从年轻人换机周期拉长到消费需求紧缩,种种迹象都在显示今年消费信心正在持续降低,手机市场的行情非常不乐观。

此外,苹果自从iPhone11推出之后,苹果的上行增长周期已经延续了三年。尤其是2021年苹果iPhone的销量高达2.39亿部,这也极大的吞噬了2022年的市场需求。

早前郭明琪透露苹果计划将iPhone SE 3今年的年出货量下调,砍单幅度超过20%。此后是供应链还透露苹果会减少iPhone 13和AirPods订单量,iPhone 13系列的部分型号已经开始停产。

与过往不同的是,从资本市场信心到消费市场信心的双重降低是近10年来罕见的,包括苹果在内的所有手机厂商事实上都面临着一个历史低潮。

消费者手中闲钱不多,市场产品创新力度趋弱的情况已经延续多年,消费者换机动力与需求持续降低。尤其是叠加今天的宏观市场经济状况来看,短时期很难恢复。

因此,在苹果股价规律与iPhone销量、营收高度捆绑的今天,现在抄底苹果的时机明显还没有到来。

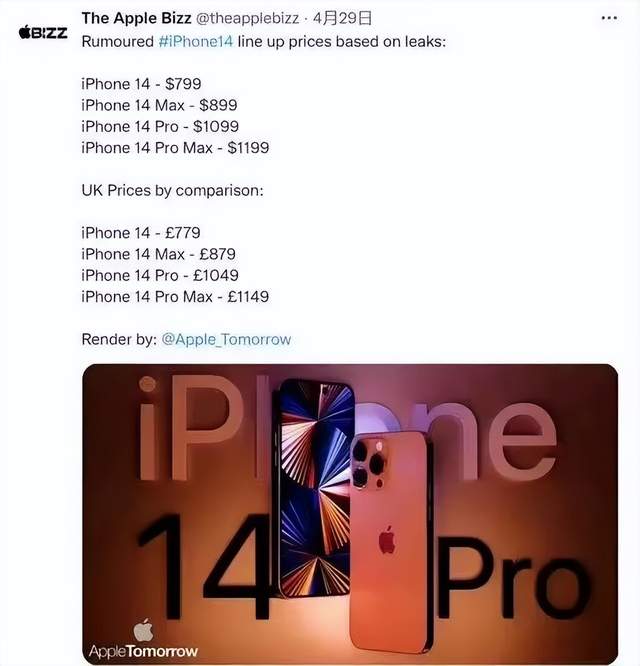

当前,苹果为了维持股价,在存量市场增长难以攀升之际,选择的策略是通过涨价来稳住营收,毕竟,投资者非常看重苹果的超额利润表现。根据早前海外媒体消息指出,iPhone14系列或将统一上调100美元。

但这其实又是剜肉补疮之举,但如果回顾苹果iPhone11系列与iPhoneX系列的销量下滑,涨价意味着进一步打压消费者购机需求。

而从历年来苹果股价规律来看,iPhone新品发布是一个非常关键的节点,从媒体消息来看,iPhone14将延续挤牙膏式迭代,在缺乏势均力敌对手的情况下,这种策略在过去依然奏效,但今年的不确定性无疑是增大了。

早前根据美国证券交易委员会(SEC)4月5日披露的文件,苹果两高管(首席运营官Jeffery E. Williams以及零售与人事部高级副总裁Deirdre O'Brien合计售出135,099股苹果股份,价值约2404.48万美元。

苹果高管出售苹果股价的背后,或也是感知到了iPhone销量滑坡的苗头,可以说,目前苹果股价正在处于一个非常微妙的高点。

屋漏偏逢连夜雨。苹果的另一大利空消息是,在欧盟的压力下,苹果将iPhone转投Type-C接口已提上日程。据彭博援引消息人士报道,苹果公司在测试未来iPhone机型的过程中转用了Type-C接口,取代了原本的Lightning接口。

事实上,在过去很多年,苹果在统一充电口的问题上,与欧盟抗争与对峙多年,欧盟为了强制苹果放弃Lightning,改为与安卓阵营一样的Type-C接口,在2020年还出台了一项统一智能手机的充电解决方案的决议。苹果对欧盟的该决议提出了强烈反对,称统一充电器将会“扼杀创新”。

但事实上,苹果单独采用Lightning连接器,是因为苹果通过自有的特定接口和配件形成了一套封闭的的认证标准——即苹果公司一直以来都会针对iPhone配件商分配一个特定的序列号,第三方的iPhone配件制造商必须加入苹果MFi项目,签署协议并支付MFi授权费,获得MFi认证授权的许可才可生产Lightning充电配件。

通过MFI认证,苹果获得了高额的、稳定的利润分成(20%~25%)。这是一块Android厂商无法参与分享且独属于苹果的蛋糕。但如今iPhone将被迫适配Type-C接口,也意味着放弃了原本非常高利润的MFI认证业务。这意味着苹果的营收大盘中,又少了一块稳定的独享的肥肉。这对其股价或也有微妙的影响。

此外,因疫情波及,苹果在供应链方面面临的一些挑战依然没有明显改变,这对苹果出货构成了不利条件。

市场环境与投资者信心不乐观,回购的有效性降低

整体来看,今年的情况不能简单类比过往,在过去,巨头们回购自家股票往往会推动股价的增长,对于稳定投资者信息起到了一定作用,苹果过去一直也在使用回购这招来提振资本市场信息,从而拉升股价。

根据标普全球市场财智公司的数据,苹果从2012年3月开始算起直到到2021年夏天,苹果已经在股票回购上花费了超过4670亿美元。

过去一年里,回购金额最高的几大科技公司中,排在第一位的是苹果,回购金额826亿美元。

但股票回购在今年是否还能奏效事实上很难说了。比如今年阿里巨额回购,但对股价拉动作用依然有限。因为从目前来看,基于不确定的疫情环境以及宏观经济的影响,低迷的下行的消费态势,投资者的信心在恶化。

因为在过去,因为有着超高利润,投资者往往将苹果股票视为存放资金的理想场所。但苹果股票的估值是建立在未来利润增长预期之上的,它们也容易受到宏观市场环境、高利率和通胀的影响。苹果的股价与其科技公司股票一起被抛售的事实,可能是当前投资者信心恶化的一个信号。

投资者信心恶化,这意味着回购的有效性在降低。

而看好者认为,即使苹果开始感受到宏观经济的影响,它仍然是一家罕见的公司,拥有全球知名的品牌、较高的利润率、在主要购物中心开设的门店,以及一系列吸引全球富裕消费者的相关产品和服务。

但这种观点是老生常谈了,放在苹果的任何阶段都适用,只不过在今年,苹果更多要败给天时。在中国市场,由于疫情的不确定以及消费者对未来预期的降低,将更加追求性价比与实用性。相对于消费升级,人们更倾向于降级消费。这种消费观的转变对iPhone14系列的冲击可能会是明显的。

苹果处于挤泡沫阶段

在过去,巨头们在一段时间内的持续下跌之后,往往就会形成价值洼地,但今年的情况可能是抄底之后,依然深不见底的可能性变大。如何在低迷期安全过渡,考验苹果的市场应对调整能力与商业智慧。

在过去,苹果一直是一家以创新为核心驱动力与竞争力的企业,但过去2年苹果的股价上涨太猛,但它的股价涨幅其实与苹果的创新能力与产品创新表现并不对称。苹果iPhone的销量上涨,更多源于高端市场的强势竞争对手非正常的缺位,市场利好在推动苹果股价与销量上涨。

我们回顾2020年3月,当时苹果的股价是1.09万亿,但在不到2年的时间,苹果的股价涨到了3万亿美金,这种高达200%的涨幅背后,苹果的产品力、创新力、商业模式相对于2020年初却并没有本质上的提升或不同。

从这个意义来看,这种涨幅是非理性的,苹果股价原本就过高了,目前正处于挤泡沫阶段。

对比苹果当前的股价以及与其他科技巨头的跌幅与差距,苹果还远未回落到正常价值。某种程度上,苹果今年的股价走势下行的态势将会持续,短时间很难反弹,抄底苹果,目前可能还远未到时候。

作者:王新喜 TMT资深评论人 本文未经许可谢绝转载 我的微信公众号:热点微评(redianweiping)