鹰瞳科技上市,AI医疗不止要会讲故事

2021年11月05日

评论数(0)

11月5日,鹰瞳科技正式在港交所主板挂牌上市,股份代码为“2251”,瑞银集团、富途和中信证券为其承销商,鹰瞳科技“医疗AI第一股”的名号也正式打响。

鹰瞳科技在公开发售阶段,获得约6.18倍的认购以及国际发售超额认购的成绩,显然科创板失利后的鹰瞳科技对于此次成功上市做足了准备。然而AI医疗的发展前景虽然不错,但是鹰瞳科技存在的问题也非常明显,盈利前景不可预计,再加上完全的商业化落地还需要很长的路要走,上市真的就能解决问题吗?尤其是今年港股市场新股频繁破发的情况下。

前景广阔的AI医学影像市场

随着人工智能的发展,AI医疗成为解决医疗资源供需矛盾的新手段,许多企业都投向了这一新赛道,AI医疗获得了极大的发展。根据IDC统计的数据显示,预计到2025年,世界人工智能市场总值将达到 1270 亿美元,其中医疗行业将占整个市场规模的五分之一,AI医疗的市场前景由此可见一斑。

AI医学影像则是AI医疗领域中最受关注的细分赛道,主要是利用AI在感觉认知和深度学习的技术优势,将其应用在医学影像领域,帮助医生快速且准确地完成诊疗工作。也就说基于深度学习技术的进步,AI极大程度上提升了对医学影像的处理速度,提高了AI医学影像的商业化发展潜力,不仅吸引了众多公司参与,也受到了了大量资本的青睐。

数据显示,2020年中国人工智能医疗公司共计有129家(不包含以基因检测技术为主的企业),其中医学影像领域的公司数量达到55家,占整个人工智能医疗公司总数的42.6%。

资本对于人工智能医学影像市场的投资力度也从2015年的人民币5亿元增长至2020年的人民币35亿元,年复合增长率达45.3%。鹰瞳科技更是在此次上市引入了广发基金、常春藤资管、清池资本等八位基石投资者共计6950万美元的投资金额,而此前鹰瞳科技已经进过8轮融资,估值近50亿人民币。

而且国家也在积极推动AI医疗影像行业的发展。自2016年以来,国家药监局通过了将人工智能医疗器械列为第二类或第三类医疗器械,以及明确AI医学影像的注册资格申请程序等等政策规定,在2020年就有十多家的AI医学影像产品获得相关认证。

随着国内AI医学影像市场开始商业化,其潜力将会在未来获得极大的释放。根据弗若斯特沙利文的资料显示,预计中国人工智能医学影像市场规模将会从2020年的人民币3亿元增长至2030年的人民币923亿元,年复合增长率高达76.7%。其中,大健康场景中人工智能医学影像市场快于医疗机构中人工智能医学影像发展,预计未来十年将以102.7%的年复合增长率保持高速增长。

而目前我国医学影像市场依然处于相关的医生缺口大,信息化程度地等问题,随着国内医疗改革、分级诊疗的下沉以及普惠医疗的推行,鹰瞳科技等AI医学影像企业将迎来快速发展。况且鹰瞳科技专注的人工智能视网膜影像发展,是AI医学影像市场中发展最快的,CAGR高达171.0%,但是鹰瞳科技至今仍未盈利。

何时转亏为盈?

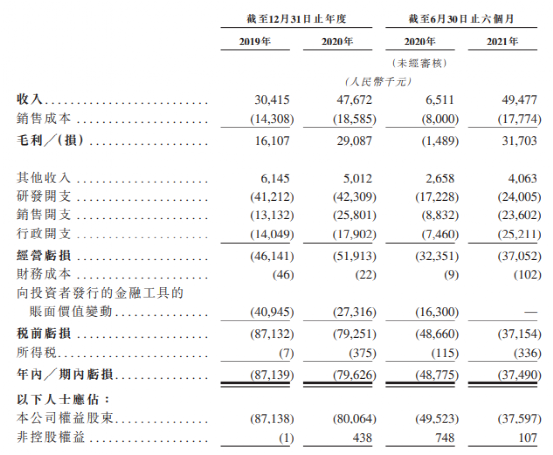

招股书显示,鹰瞳科技在2019年、2020年以及2021年上半年的营收分别是3041.5万元、4767.2万元、4947.7万元,净亏损分别是8713.9万元、7962.6万元以及3749万元。2021年上半年的营收已经超过2020年全年的收入,同比增长了六倍之多。

从具体的收入来源看,鹰瞳科技的收入主要分为三部分:提供基于人工智能的软件解决方案的收入、销售硬件设备的收入以及其他服务方面的收入。其中提供基于人工智能的软件解决方案的收入是鹰瞳科技的主要收入来源,其营收占比分别是71.8%、89.9%、86.1%。而且从今年第一季度起,鹰瞳科技的Airdoc-AIFUNDUS (1.0)已经开始产生收入,也就是说鹰瞳科技主要收入来源的比重会更大。

但是在营收不断扩大同时,鹰瞳科技依然没有实现盈利,且过去两年的净亏损远超同期营收,亏损上市是鹰瞳科技最显眼的标签。在招股书的风险提示里,鹰瞳科技对于自身盈利的前景也不乐观,况且上市的财务披露一般是三个年度数据,而鹰瞳科技仅披露了两年的财务数据。

鹰瞳科技非常依赖头部客户,其收入很大程度上是来自于五大客户。招股书显示,鹰瞳科技在2019年、2020年以及2021年上半年五大客户提供的收入分别占总收入的84.1%、85.5%及79.9%,同期最大客户的收入占比更大,分别是43.5%、43.5%及27.0%。显然鹰瞳科技收入的健康性遭到了极大的破坏,非常不利于鹰瞳科技的盈利。

而盈利难也是由于鹰瞳科技的商业化还没有完全跑通,研发投入占比有过高。招股书显示,鹰瞳科技在2019年、2020年以及2021年上半年的研发开支分别是4121.2万元、4230.9万元、2400.5万元,分别占总开支的60.3%、49.2%、33.0%。

有意思的是创始人张大磊曾说过鹰瞳科技会更加专注产品而不是营销投入,但是销售开支不断增长。招股书显示,鹰瞳科技在2019年、2020年以及2021年上半年的销售开支分别是1313.2万元、2580.1万元、2360.2万元,2020年销售开支同比增长96.5%,2021年上半年销售开支已经近乎去年整年的销售开支,也就是说鹰瞳科技营收增加的背后是销售支出的增加。

而且鹰瞳科技的经营亏损也在增加,盈利前景更加不乐观。招股书显示,鹰瞳科技在2019年、2020年以及2021年上半年的经营亏损分别是4614.1万元、5191.3万元、3705.2万元。经营亏损的扩大也意味着未来很长的一段时间,鹰瞳科技都不会有盈利的可能。

实际上鹰瞳科技在2019年还陷入了流动负债,而在2020年就没有了相关负债,原因就是鹰瞳科技用融资解决了,这也是上市的部分原因,毕竟鹰瞳科技一直是靠融资活到现在的,盈利前景很难看到结局。

商业化难于上青天

鹰瞳科技作为一家以AI医疗影像产品为导向的公司,按理说研发开支会很多,但是鹰瞳科技却在研发投资上没有过多投入。过去两年的研发投入相差不大,而且从今年上半年的研发投入来看,2021全年的研发投入也不会高到哪去。

要知道市场上同类产品可不止鹰瞳科技一家,硅基智能和致远慧图的糖网AI辅助诊断软件也获得了国家药监局批准。美国的Dx-DR和EyeArt是仅有的两种获得FDA批准用于糖尿病视网膜病变辅助诊断的SaMD,此外还有BigVision、泰立瑞等企业也在用AI进行糖网病筛查。

鹰瞳科技相比于其他竞争者的优势并不是很突出,尤其是美国的两款产品在商业化方面的优势更明显。鹰瞳科技虽然会是AI医疗行业里面率先上市的,但是其他企业也同样为上市努力。

即便是鹰瞳科技的Airdoc-AIFUNDUS开始产生营收,但是实际的市场表现仍需要很长时间的观察,毕竟AI视网膜影像识别产品还没有规模化,尤其是整个人工智能医学影像市场的规模只有三亿人民币,还包括了肺结节、视网膜、心血管等细分AI医学影像赛道。

虽然AI视网膜影像发展是最快的AI医学影像细分赛道,但是AI肺结节影像才是人工智能医学影像最成熟的,鹰瞳科技面临的AI视网膜影像成熟化的压力并不小,盈利前景更加不乐观。

实际上医院对于AI视网膜影像需要的迫切性才是AI视网膜影像商业化最大的问题。但是医院对于AI阅片迅速需求并不是很充分,毕竟医院需要的阅片的准确性,医学影像毕竟是医疗诊断的辅助工具,何况国内的诊疗环境并不缺医生。

而且不同级别的医院对于AI医学影像的需求并不一样,像基层医院经费有限,不会选择实际效用不明显且昂贵的AI医学影像,而三甲类医院又不需要,显然AI医学影响的灵活性并不能满足不同医院的不同需求。

而且AI视网膜筛查除了糖网病的筛查,对于其它疾病筛查的可信度和有效性都有待验证。在AI医学影像大力发展的这几年,AI肺结节影像的表现是最好的,反而AI视网膜影像的并不受医生的喜爱。

此外,AI医学影像需要足够多的临床实验数据,尤其是各场景下的临床试验,对不同场景下诊疗适用性依然是限制着AI视网膜影像的商业性发展。

更为关键的是投资者们是否愿意等待AI医学影像商业化的一天,毕竟IBM在AI医疗折戟的例子近在眼前。尤其是众多AI医疗企业都处于亏损状态,鹰瞳科技在迟迟未能盈利下,投资者们是否还会愿意支持鹰瞳科技仍然需要打个问号。显然上市之后的鹰瞳科技更需要在商业化上打磨更多。