高溢价收购遭交易所问询,太美科技三年累计亏损超12亿元

2024年02月07日

评论数(0)

出品 | 子弹财经

作者 | 段楠楠

编辑 | 冯羽

美编 | 倩倩

审核 | 颂文

对于部分医疗科技企业而言,盈利是无法解决的难题,浙江太美医疗科技股份有限公司(以下简称“太美科技”)便是如此。

经历连续多年亏损后,太美科技在2024年1月29日向联交所递交招股说明书,计划在港股主板上市。

值得注意的是,此次IPO并非太美科技首次涉足资本市场。早在2021年,太美科技便向上交所科创板发起冲击,但经过多轮问询后,太美科技因无法盈利等诸多问题,被交易所终止发行。

科创板发行失败后,太美科技转道港交所谋求上市。与科创板不同,相较于企业盈利能力,港交所更看重医疗科技企业的成长空间。2023年太美科技收入增长并不理想。在此背景下,公司能否如愿以偿顺利登陆港交所?

1、累计亏损超12亿元,估值涨超130倍

公开资料显示,太美科技最早可追溯至2013年。彼时,唐丽莉和肖亮共同出资成立了太美科技前身太美有限。

2016年,经过数年时间发展,太美科技获得了来自经纬创腾(杭州)创业投资合伙企业(以下简称“经纬创腾”)2000万元的A轮融资,经纬创腾获得了太美科技20%股权。以此计算,太美科技投后估值为1亿元。

2016年7月、2017年3月太美科技又分别获得3000万元B轮融资以及1亿元的C轮融资,投后估值分别为2亿元和7亿元。

此后,太美科技又陆续获得了D轮以及多次E轮融资、E+轮融资。对应估值分别为16亿元、44.01亿元。

值得注意的是,在E+轮融资中,林芝腾讯以4.14亿元的价格认购了公司7.29%股权,此后林芝腾讯又从其他股东手中获得了太美科技部分股权。

在F轮融资中,林芝腾讯再次跟投。截至招股书签署日,林芝腾讯累计持有太美科技10.43%股权,为公司第二大股东。获得F轮融资后,太美科技估值涨至80.70亿元。

若以2016年太美科技获得A轮融资估值计算,4年时间内,太美科技估值涨幅超80倍。

(图 / 太美科技回复函)

对于公司估值飙升,太美科技给出的解释是,融资期间,公司经营持续向好,收入一直处于增长趋势。

例如,在E轮融资时,公司测算2018年营业收入为6265.90万元,对应模拟测算的PS倍数(总市值/销售额)为60.51倍。

到F轮融资时,公司2019年营收测算已经增长至19347.60万元,较2018年6265.90万元营业收入增长208.78%。因此,公司估值提升至80.70亿元,对应的PS倍数为41.71倍。

2022年,太美科技收入已经达到5.49亿元,太美科技在科创板发行预计市值136.33-166.62亿元,较A轮融资估值增长超130倍。

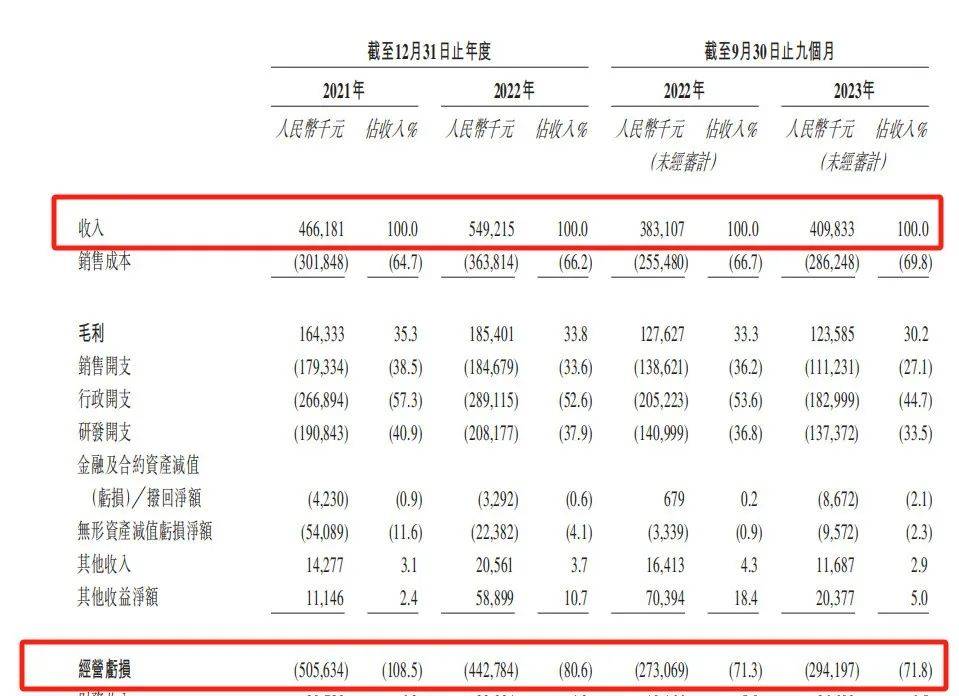

(图 / 太美科技招股书)

此次赴港上市,太美科技并未透露具体估值,但大概率不会低于在科创板的预计发行市值。值得注意的是,相较于前几年的高增长,2023年前三季度,太美科技收入增速明显放缓。

2023年前三季度,公司收入为4.10亿元,仅同比增长6.98%,与前两年动辄100%以上的收入增速相比明显下滑。

此外,太美科技一直处在巨额亏损当中。2021年至2023年前三季度(以下简称“报告期内”)公司经营亏损分别为5.06亿元、4.43亿元、2.94亿元,不到三年的时间里,太美科技累计亏损12.43亿元。

对于成长性企业而言,要想获得高估值,收入持续、快速增长是基础,这点太美科技现阶段并不具备。此次IPO,太美科技能否获得投资者认可,以136.33亿-166.62亿元市值发行,还存在很大变数。

2、增收不增利,因无法盈利引监管层质疑

收入增速下滑,太美科技上市前景并不明朗。此外,由于连年亏损,太美科技商业模式是否真能盈利也被市场所质疑。

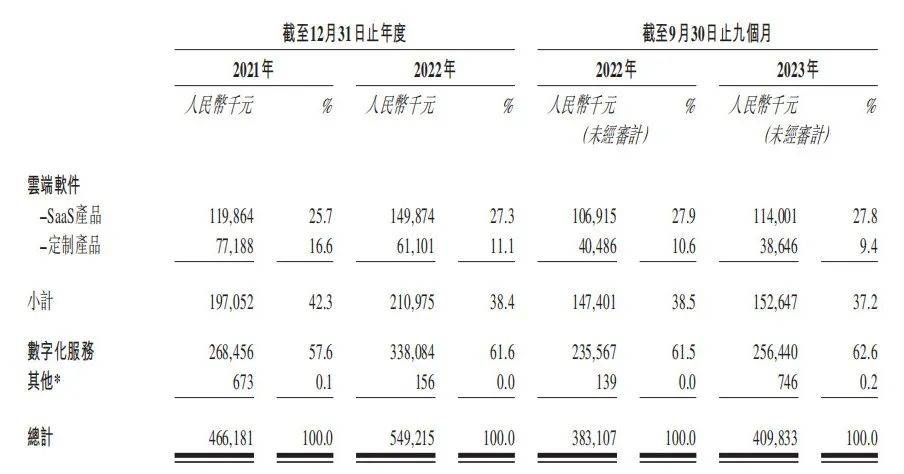

公开资料显示,太美科技是一家生命科技数字化解决方案供应商。公司主要为CRO企业(医疗外包服务机构)、临床研究机构、生命科学公司提供云端软件和数字化服务。太美科技所有的收入均来自云端软件和数字化服务两部分。

(图 / 太美科技招股书)

过去几年,由于创新药以及医疗器械行业蓬勃发展,国内相关生命科技企业研发投入大幅增加。

数据显示,2018年国内生命科技企业研发支出为1182亿元,到2022年增长至2393亿元,年复合增长率为19.28%。

在此带动下,太美科技收入快速增长。2018年,公司收入为6265.90万元,2022年增长至5.49亿元,年复合增长率在72%以上。

收入的增长并未让公司扭亏为盈,相反太美科技一直在巨额亏损,这也引发了市场投资者的质疑——太美科技是否具备盈利的能力?

对此,太美科技曾正面回应称,公司与国内外超过1200家医药客户开展了业务合作,积累了稳固的客户基础。此外,公司持续的高研发投入,也让公司产品具备较强的竞争力。未来,随着业务持续扩大,公司有望扭亏为盈。

不过,这并未打消监管层以及市场投资者的疑虑。在上交所终止太美科技发行文件中,上交所表示,由于公司持续大额亏损,上交所对太美科技持续经营能力表示质疑,这也是太美科技终止发行的核心原因。

此外,近两年医药行业并不景气,创新药企研发投入和业绩双双下滑。在此影响下,2023年前三季度,太美科技收入同比增速下滑至7%。

由于公司收入增速下滑,加之公司各项支出增加,2023年前三季度,太美科技亏损金额为2.94亿元,较2022年前三季度亏损的2.73亿元有所扩大。

3、商誉减值超1.1亿元,高溢价收购遭交易所问询

「子弹财经」发现,太美科技持续亏损,与公司前几年的并购也有较大关系。2019年11月,太美科技以1.86亿元的价格收购软素科技100%股权。同期,公司还以2300万元的价格收购了诺铭科技100%股权。

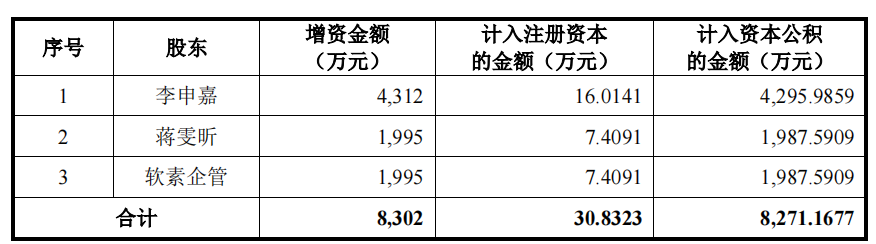

收购软素科技时,软素科技原股东李申嘉、蒋雯昕以及其他人员向太美科技增资了8302万元,获得了太美科技部分股权。随着太美科技估值的提升,软素科技原股东李申嘉、蒋雯昕以及其他人员实现了财富增值。

(图 / 太美科技回复函)

虽然软素科技原股东在此次收购中挣得盆满钵满,但在收购过程中,由于溢价幅度较高,因此产生了大量的商誉,太美科技也为此付出了较为沉重的代价。

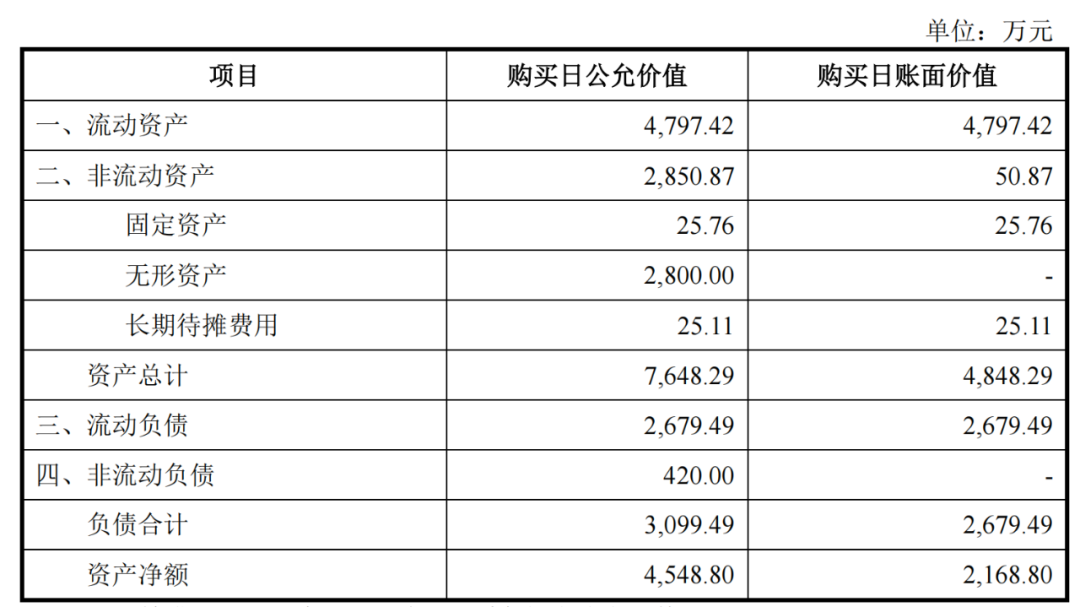

在收购软素科技时,该公司账面净资产仅为2168.80万元,加入其他无形资产,该公司公允价值仅为4548.80万元。实际收购时,太美科技支付的收购款项高达1.86亿元。

(图 / 太美科技回复函)

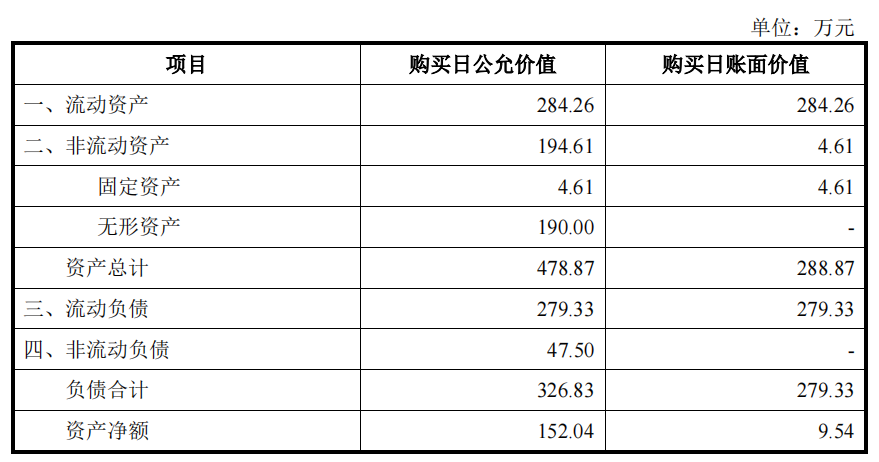

同年收购的诺铭科技也是如此。收购时,该公司账面净资产仅为9.54万元,加上无形资产等其他因素,诺铭科技公允价值也仅为152.04万元。而收购诺铭科技实际支付的款项高达2300万元。

(图 / 太美科技回复函)

如此高溢价收购,引起了监管层关注。监管层要求太美科技说明该笔收购的合理性。在回复函中,太美科技表示,软素科技、诺铭科技业务成熟,在业内拥有较高知名度,与公司现有业务存在一定的互补性,因此进行收购。

但不可否认的是,该笔收购给太美科技带来了沉重的负担。因为高溢价收购,太美科技积累了大量的商誉。数据显示,太美科技收购软素科技时形成的商誉高达1.40亿元,收购诺铭科技形成了2147.96万元商誉,合计商誉为1.61亿元。

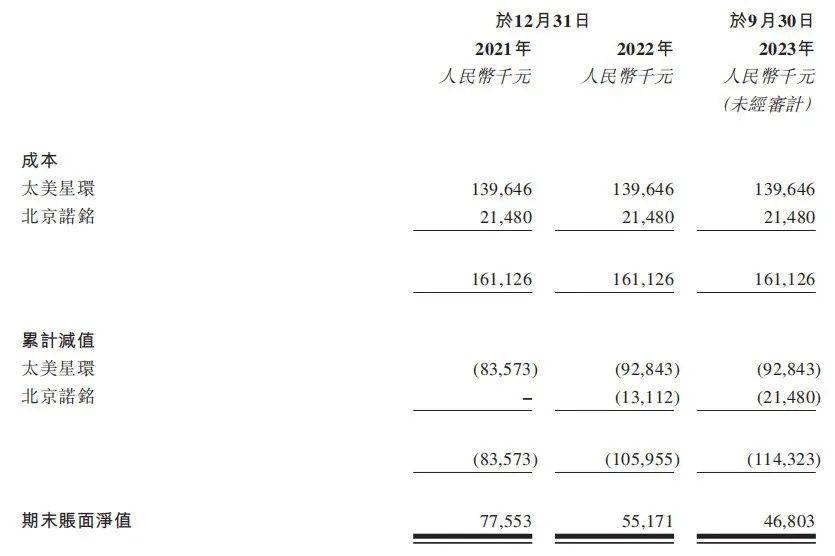

收购完成后,由于软素科技、诺铭科技未达到业绩预期,太美科技连续数年出现商誉减值的现象。

数据显示,2020年至2023年前九月,太美科技分别计提了2948.35万元和5408.95万元、2238.2万元、836.8万元的商誉减值损失。截至2023年9月30日,太美科技商誉剩余4680.3万元。以此计算,太美科技近几年商誉减值金额超1.1亿元。

(图 / 太美科技招股书)

由于连年业绩未达标,软素科技原股东向太美科技支付了一部分业绩补偿款,对公司现金流有一定程度的改善。

但频繁的商誉减值,也是太美科技连年亏损的重要原因。对此,太美科技表示,截至2023年9月30日,商誉占总资产比例为3.2%,如果继续产生减值,将对公司经营以及财务产生重大不利影响。

对于太美科技而言,由于盈利能力问题,公司在科创板上市最终折戟。如今由于公司收入增速放缓,公司能否以较高的估值顺利在港交所上市发行,还存在较大的不确定性。

倘若太美科技不能维持较高估值发行,背后的投资机构又是否会同意公司以较低估值发行,一切还有待太美科技给出答案。

*文中题图来自:摄图网,基于VRF协议。