顺丰同城上市,即时配送赛道的“抢夺”与“变数”?

2021年12月15日

评论数(0)

顺丰同城上市,王卫的口袋里又落子一家上市公司。

12月14日,顺丰同城在港交所正式挂牌上市,发行价为16.42港元,顺丰同城全球公开发行1.31亿股,约募资20.31亿港元。

这也意味着“独立第三方即时配送第一股”诞生。

据最新的招股书显示,顺丰同城的基石投资者为阿里旗下淘宝,及哈啰单车,其中,阿里认购8.52亿港元,哈啰单车认购3879万港元,一共认购8.9亿港元。计份额占顺丰同城发行份额的39.47%。

顺丰集团董事长王卫在敲钟仪式现场表示,分钟级配送是物流行业大趋势,客户对“快”有新的要求,在原有产品的基础上推出新的配送模式,这也是顺丰的战略。

不过,顺丰同城上市首日破发。截至收盘,顺丰同城每股报14.90港元,跌9.26%,总市值为139.1亿港元。市场还需要耐心。

而面对已经数千亿,未来5年或奔向万亿级赛道的即时配送,市场仍存较大变数。

“同城零售、近场电商等到家模式的兴起,加速了即配行业的崛起。但目前市场的渗透还不深,短期至少还要翻3-4倍。这个赛道无论美团、蜂鸟、达达还是顺丰同城,首要目标都是重投入抢市场,做大规模效应。”业内人士告诉我们。

下沉、商户、流量,抢夺战将持续相当长一段时间。

顺丰同城上市,打了另一套模式?

顺丰同城是怎么跑出来的?实际上,顺丰同城独立出来后真正才跑了2年多时间。

2019年3月起顺丰同城开始独立运营,并于同年10月正式发布“顺丰同城急送”品牌,此后顺丰不断向顺丰同城加码。

业务得以多元延伸,我们注意到其主要针对的四大主要场景,本地餐饮、同城零售、近场电商、近场服务。比如同城零售主要包括商超、生鲜、医药、蛋糕甜品等日常经常性购买的生活食品用品。近场电商以鞋服箱包、美妆、数码 3C 等电商渗透率较高的品类为主。近场服务如各类物品取送、帮买、帮办、帮排队的2C服务等。

招股书称,未来,本地餐饮外卖将贡献底盘需求,非餐饮外卖订单将为行业带来巨大增长潜力。

但其模式上,与美团配送、蜂鸟等有商流平台支撑的模式不同。顺丰同城急送更多聚焦在第三方服务领域。

也可以划分为2B和2C的业务线。

我们此前分析过,比如2B业务,越来越多商家聚焦私域运营能力。其提供的服务,一种是即时配送O2O。消费者通过线上APP/小程序等渠道下单,商家接收到订单后,在3-5公里范围内,顺丰同城急送的骑手直接到店取货,完成半小时或1小时内快配。另一种是前置仓配送。消费者下完单后,商家依托顺丰的网点快速进行分拣接驳,商品配送范围延伸至全城。相较于传统电商快递,消费者从下单到收货整个时效提升很多。

顺丰同城基于顺丰的物流底盘,也得以一路快跑。

据统计,截至2021年5月31日,其累计服务超过2000名品牌客户和超过53万注册商家,个人注册用户达1.26亿名,注册骑手280万名;平均配送时长约为30分钟,订单时效达标率超过95%。

招股书显示,2018~2020年,顺丰同城营收为9.93亿元、21.1亿元、48.4亿元,从营收数据上看,都是倍数级的增长。同时毛利率正在提升。

兴业证券研报显示,“大客户预计包括麦当劳、 必胜客、瑞幸咖啡、喜茶等。受规模效应和业务结构影响,公司单票收入呈降低趋势,2018至2020年分别为12.45元、9.98元和 6.37元。单票毛利分别为-2.90元、-1.59元和-0.25元,已接近盈亏平衡点”。

但大举扩张,也带来了战略性亏损。从2018至2021前五个月近三年半累计亏损达19.09亿元。

对于亏损,顺丰同城给出的解释是,主要是因为顺丰同城还要进一步扩服务的地理覆盖范围,而这些城市短期内难以实现规模效应、盈利能力较弱。

零售商业评论主编认为,对比即时配送其他的商流支撑玩家,顺丰同城还是有很大压力,但其从模式和定位上找到了差异性,和市场的新空间。比如一是,目前商家都在扩大私域的建设。如前述一些品牌私域占很大的比重。在针对性的物流领域和服务品质上,顺丰有优势。二是,不排除其他巨头流量进入的合作。三是,反垄断下,后面这个领域是竞合关系。

即时配送赛道,从热闹入场到抢夺战?

视线放大到整个赛道来看。

即时配送实际上高速增长也就在近5年。艾瑞咨询研究院测算,即时配送服务行业的年订单量从 2016 年的 46 亿单增至 2020 年的 210 亿单,复合年增长率为 46.0%,并预测到 2025 年将增至 795 亿单。其中预计2024年第三方即时配送服务行业年订单量将进一步增加至163亿。

竞争方面,即时配送可以说已经被巨头们格外重视。美团配送、蜂鸟、达达、顺丰同城等在即时配送上已经进入抢夺白热化。

比如达达集团2020全年营收57.4亿元,旗下京东到家平台截至2021年9月30日止12个月的GMV(商品交易总额)为372亿元,较2020年同期增长74.6%。

而美团王兴也明确表示会继续把外卖高频率用户持续转化为美团闪购用户。当实现规模化,就能够实现盈利。

蜂鸟即配也与菜鸟直送构成阿里同城零售(小时达+半/次日达)物流网络,分为城市内即时配送以及城市周边的落地配。网络越织越大。

当然,还有闪送、uu跑腿等,也早已入局同城配送。今年3月,闪送也实现1.25亿美元D2轮融资。11月,UU跑腿宣布完成B+轮数亿元融资。

就目前市占表现来看,西南证券研报显示,美团配送市占率为47.2%,蜂鸟和点我达市占率为20.7%,达达市占率约为4.1%。顺丰同城目前还有较大差距,市占率为1.2%。但站在独立第三方即时配送服务市场看,确为头部,有数据显示其占市场份额的 11%。

顺丰同城自然也要抓住现在的变局红利期。

无论从市场表现,还是资本反应,头部玩家都备受关注。长远看好。零售商业评论认为,对头部玩家而言,现在都还在铆足劲抢商家、抢用户,同时同城零售、社区电商模式的快变带来新增量,再加上市场(近8成)还多集中在一二线城市,下沉市场还有巨大空间。

市场还有较大变数。

模式快变下的“变数”?

我们此前表示过,即时零售未来是一个主流商业模式,这部分的量会占据到整体零售的一个相对大的比重。但商业模式还在不断迭代,品类拓展、密度覆盖、效率、服务等方面还有很大提升空间。

这里面会存在很多变数。

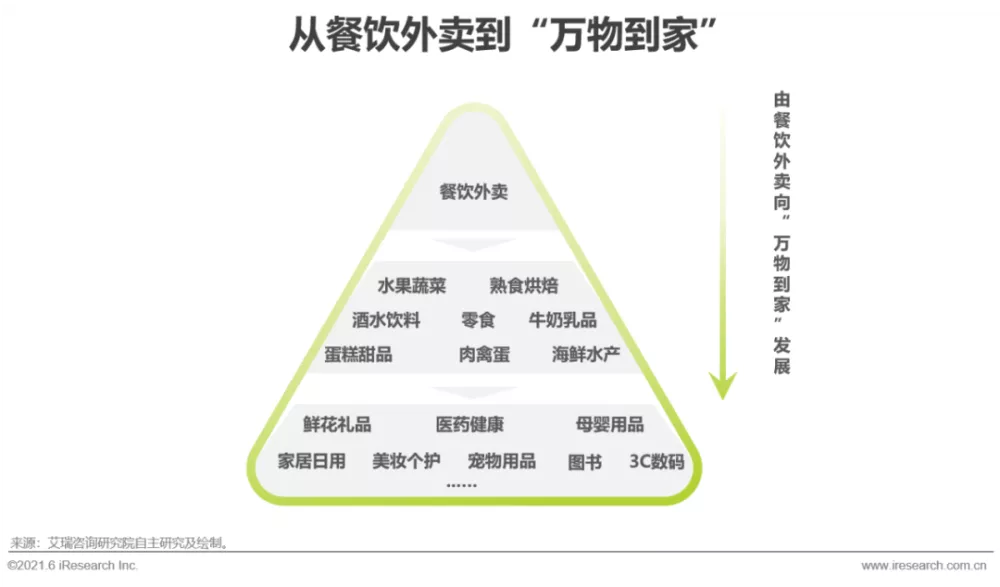

一是从餐饮外卖到万物到家,品类的拓宽下,对即时配送是个大考。

而在品类方面。我们根据即时配送市场用户配送品类偏好来看,餐饮外卖以高频特点仍排名第一,占比超过70%;零食生鲜水果和生活用品分别排名第二三位。所以要形成“送万物”,消费者的购物习性还需要时间养成。特别是美妆、服装、大家电等产品如何做到即时配送,仍是目前服务商和品牌商都要联动思考的问题。就目前我们观察,还没有哪家做得特别出色。

(图源:艾瑞咨询2021年中国即时零售行业研究报告)

二是针对同城零售、近场电商、社区电商模式迭代,即时配送要满足细分化场景。

兴业证券研报显示,当前即时配服务仍以餐饮外卖为主,但服务场景随本地消费市场进化而不断扩大,如同城零售、近场电商、近场服务等。

此前我们就表示,针对不同场景,不同商品的极速达,消费者的要求和体验是不一样的。比如鲜花同城零售,更多要求是准时。而社区电商的快消品配送,则是要求分钟级的。而未来的大家电的即时零售,对服务要求会更高。

即时配送,要针对不同模式进行细分化。

三是即时配送未来要满足千人千面新零售。

未来零售会更具多层次、多元化、个性化,即时配送要能认清消费者的习性,怎么做千人千面的识别,通过平台大数据将消费前置,最终才能将配送效率最大化。

举些例子来说,一些美妆、家电甚至奢侈品等,即配的真正难点在于如何将商品前置(无论是门店还是前置仓),同时要匹配消费者即时退换货。比如前述顺丰同城已经推出前置仓服务模式就是其一。

可以肯定的是,顺丰同城上市后,即时配送头部玩家在赛道争战会更激烈。