潮玩市场「有多香」?

2021年08月16日

评论数(0)

来源/零售商业评论

潮玩风在国内还处在一个爆发窗口期。

我们从最近的一些新店来看,很明显的一个现象是线下场开始越做越大。

比如KK集团旗下X11,在今年五一期间,X11旗舰店在上海、成都、东莞三大城市齐开。以上海店X11首家旗舰店为例,超2000平的双层独栋潮玩空间汇集8000+潮玩,6米高通天货架、15米盲盒墙等突破性场景打造,堪称潮玩行业之最, 开业当天,便吸引5万人次打卡。

超大空间内,集结了盲盒区、雕像区、手办&高达区、BJD娃娃、潮流玩具5大区域。也让我们看到了潮玩的新空间,怎么抓Z世代年轻人的认同度和粘性。也让我们看到一种新的业态。

同样在6月,酷乐潮玩在武汉开了家首次发布的新店态,潮玩杂货集市店。从集市店的名字也能感觉的出它的模式。该店铺占地500多平米,采用赛博朋克设计风格,有9大主题馆,23个主题专柜,6000多个潮玩杂货。重点体现在“集市”的逛购体验场景。

实际上,酷乐潮玩线下6.0版新店态门店在全国一二线城市跑马圈地。在广东、北京、上海、内蒙古等多区域重点布局,全国门店逼近300家。

其他品牌很多潮玩店也动作频频,实际上在我们看来是是潮玩场景的一种进化,生态的一种进化。

潮玩市场真的好做吗?

中国的潮玩市场到底有多大?

艾媒咨询数据显示,2019年中国潮玩市场规模为204.7亿元,同比2018年增长了71.3%,受疫情影响,2020年中国潮玩市场规模增速有所下降,市场规模为294.8亿元。但随着国内疫情形势逐渐明朗,潮玩行业开始复苏,2021年中国潮玩市场将增至384.3亿元。

同时这个赛道新玩家不断,比如腾讯、哔哩哔哩等互联网企业入局,还普遍被资本看好,红杉资本、创业工场也在加码竞速。

那么问题来了,潮玩真有这么好做?

还是先从头部玩家“潮玩第一股”的泡泡玛特说起。

去年12月11日,泡泡玛特正式在香港联合交易所主板挂牌上市。而这一路的发展,泡泡玛特绝对是搭上了风口的快车道。

2010年的泡泡玛特成立。2015年,泡泡玛特开始聚焦到潮玩领域,Sonny Angel系列潮流玩具贡献了年销售额的30%。2016年可以说才是泡泡玛特真正在盲盒领域发力。取得Molly的IP授权并引入盲盒玩法大获成功。甚至一度占到其营收的9成比例。2019年从新三板完成退市,再到2020年香港上市,市值一度超过1000亿港元。

但泡泡玛特最近的路也不好走。一面是价格上涨引发舆论风波,另一面是市值也在走下坡路。

根据其公布的上市后第一份财报显示,2020年泡泡玛特全年营收25.1亿元,同比增长49.3%,调整后净利润5.9亿元,同比增长25.9%,全年共售出了超过 5000万只潮流玩具。

而从渠道上来看,线下和线上的占比已经接近对半。线下方面,实体零售店泡泡玛特仍在加速扩张,从数据上表现,泡玛特2020年内新开76家零售店,至年底共有187家零售店,机器人商店共有1351家。

而今年上半年,中信证券刚发表的研究报告预计,泡泡玛特今年上半年营收有望实现翻倍增长,归母净利润有望实现近两倍增长。

据悉,泡泡玛特上半年保持平均每周均有盲盒或手办上新的频率,其中IP 新秀Skullpanda「熊喵热潮」、The Monsters「海绵宝宝」等多个系列都颇为吸睛。此外,今年618 期间,集团联合天猫、京东推出多个限定礼盒与新系列,取得优秀的销售成绩。根据淘榜单披露的数据,天猫618 开售1小时泡泡玛特销售收入同比2020 年增幅达1794%。

「零售商业评论」看来,长期市场看好,短期泡泡玛特目前的发展,遇到一定的阻力,这个阻力还是来自内部,一是盲盒为主的模式的能否保持持续冲劲的问题,新业务线的成长苗头还没有看到。二是头部IP效应问题,目前其头部IP占比相对有所下滑。现在泡泡玛特仍是在抢市场阶段,从线下开店布局就可见,但我们认为其从消费者的复购率上和客单价上也更需要下功夫。

这里再重点提下潮玩市场新玩家TOP TOY的加入。

去年名创优品推出TOP TOY,虽然是潮玩市场的新兵,但其发展速度却快的很。从去年12月份到现在,5个多月时间,TOP TOY目前已经在全国范围内开了23家门店,覆盖了上海、广州、深圳、重庆、西安、天津、兰州、成都等一二线城市。

TOP TOY今年目标是计划在国内拓店100家,并开出1000个线下机器人商店,海外市场的探索和开拓也在推进中。但靠什么来支撑它的野心。

它在模式上还是很大不同,定位是潮玩集合店。TOP TOY创始人兼CEO孙元文便提出“做潮玩行业的安卓系统”的定位。作为潮玩行业的平台型企业,TOP TOY一面迅速拓宽渠道、实现未来在“50+城市开店、100家核心商圈”开设线下实体店的目标,一面寻求与国内外原创设计师建立紧密合作关系,争取与300+原创设计工作室建立合作。

叶国富此前表示,TOP TOY的定位是潮玩中的奢侈品,从最便宜的59元的产品,到最贵的10万元的产品,都能找到。

目前,全球范围内没有TOP TOY这种模式,日本和美国也没有。“这种把各种美漫、日漫,还有中国国潮等所有年轻人的潮流玩具集合到一个大店里面的做法,TOP TOY是首创,独树一帜。”

TOP TOY为什么要做大店,也给出了答案。做小店没有意义,要做300㎡、500㎡以上的店,大店消费者才会有好的体验,才能留下深刻印象,才会有好的业绩和好的销售。

我们还了解到,TOP TOY提出的8+X品类的概念。包括盲盒、雕像、手办、高达等常见的潮玩形态,X品类则代表未来空间,即不固化、不定义潮玩。动作上看,目前其已签约近200个独立设计师,对外推出多款原创IP和联名IP。还已和众多供应商、国际知名IP方达成合作。

供应链这块,我们依然可以看到名创优品的能力复制给了TOP TOY。

对于上下游的把控,在5月的2021中国潮玩行业高峰论坛上,孙元文向大众正式推出“潮玩合伙人计划”,释放出TOP TOY希望与更多潮玩版权方、供应商和设计师合作的信号。

但潮玩市场的纷争,在我们看来,还刚刚开始。

从整个市场来看。我国至少有800家企业的名称含“潮玩、潮流玩具”,行业集中度都比较低。按2019年零售额计算,泡泡玛特在中国潮流玩具市场的占有率还不到10%,仅为8.5%。而其他玩家还有IP小站、19八3、52toys等,市场份额就更低。

虽然蛋糕足够大,却并不好做。

归根结底,潮玩的消费忠诚度有限,对企业的创新能力是一大非常重要的考验。还有就是如何把现有爆款IP摆脱潮玩的理念,而是变成文化IP,进行业务延伸,这样后期的想象空间才足够大。

难点是什么?

对于这个市场的发展,我们如果分发展阶段来看,还仅仅处在较初期的阶段,特别是对比欧美、日本等成熟的潮玩市场来看。我们认为潮玩市场的大考仍在3个主要方面:

1、追逐新消费。潮玩首先要能抓住消费者快变的需求,我们理解,潮玩的消费可能半年就是一个变化。

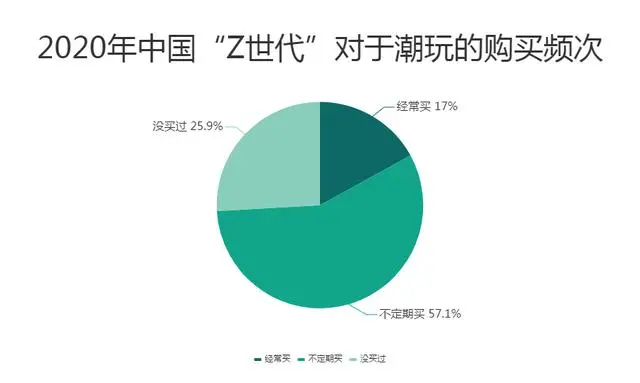

潮玩市场主要还是以年轻群体为主。我们仅以Z世代为例,艾媒咨询数据显示,在2019年中,95后购买手办的费用同比增长189.7%,潮鞋同比则同比增长59.0%。而2020年,95后成为了盲盒的重要消费用户,占比近4成,为38.4%。

从购买潮玩的主要渠道来看,62.4%的Z世代选择在电商渠道上购买潮玩,51.0%的Z世代选择在线下门店进行潮玩消费,而无人贩卖机和展会购买的占比接近三成。

但有一点特别要注意,潮玩消费的忠诚度其实并不高。目前最大的考验是消费者的多变性,得不断满足他们的喜好。

这对企业来说,非常难。比如现在盲盒还是比较火热,但再放5-10年来看呢,消费很难说,或许很快会有新的消费形式出现。这对企业的消费洞察力是一大考验。

2、IP。持续打造爆款IP的能力,以及抢夺热门IP的资源,是难点也是核心门槛。

泡泡玛特有特别强调,“IP是公司业务的核心。”截至去年6月,泡泡玛特运营着93个IP,包括12个自有IP、25个独家IP及56个非独家IP。而2020年,泡泡玛特一共签约了超过120个IP。

IP爆款的持续运营能否支持业绩增量,其实很难。这点对整个潮玩市场都是如此,比如泡泡玛特两个主力IP是Molly和PUCKY,均出现了销量下滑。当然另一方面也可以看到新IP的崛起。根据财报,泡泡玛特4个头部IP的收入占比达46.7%

我们观察到,现在头部的潮玩企业,对IP的重视度都非常高。泡泡玛特曾表示,上市集资所得资金,约18%将用于扩大公司的IP库。

但IP的创新是非常难的。一个IP从概念推出到最终产品落地,需要将近10到12个月的时间。泡泡玛特肖冰此前表示,我们不认为一个IP的产品只在于它的销售数量上决定它是不是爆款。而是在于它可能在它的艺术风格上,甚至在大众接受的层面上都有不同的表达。我们也把一些权利交付给市场,让市场跑出真正的爆款来。

3、模式。多样性的模式会出现,但最终都要成为文化属性,才有长期壁垒。

特别针对业务层面,仅仅依靠盲盒的业务线,还是相对单一。对于泡泡玛特而言,盲盒业务占比目前超过8成。但其也尝试了Popmart land乐园项目等。包括前述我们看到的现在的线下店开始越来越大,讲空间体验。

只是前期来看,潮玩的竞争本质上还是大同小异。模式上也是基本参照几个头部玩家。但新模式,一定会在未来出现,至少现在来看,业务层面还是过于单一。

在我们看来,如何将现有流量进行高忠诚度和多次、多元的消费,才是IP文化打造真正需要考量的指标。