杨国福夺下“麻辣烫第一股”,决胜点在“供应链”建设?

2022年03月04日

评论数(0)

来源/螳螂观察

作者/叶小安

近年来,连锁餐饮备受资本宠爱。海底捞、奈雪的茶上市赚足了投资者眼球。但另一面却是火锅、奶茶这类连锁餐饮细分赛道正在大“降温”。

2月21日,海底捞发布业绩预告。预计2021年度录得净亏损约38亿元至45亿元,同时公司陷入关店风波;奈雪的茶也一直在盈亏线上挣扎,喜茶、茶颜悦色等头部奶茶品牌也被曝出裁员、关店的消息。

如今,连锁餐饮界又将跑出一家上市公司。多方媒体报道,2月22日晚上海杨国福企业管理(集团)股份有限公司(简称“杨国福”)向港交所提交上市申请书,中信建投国际为其独家保荐人。

而若杨国福成功上市,将成为“麻辣烫第一股”。据其招股书数据,杨国福已拥有5783家餐厅,2021年前三季度,净利率也高达17.6%。这个面向低端市场的麻辣烫赛道是否会与其他火爆的连锁餐饮细分赛道不同,杨国福上市又能否“一路高歌”走到最后?

小小的麻辣烫,大大的上市生意

麻辣烫,这个起源于川渝的汉族特色小吃,在全国都冒着“火爆”劲头。按菜系分类,可将我国餐饮市场可分为中式餐饮、西式餐饮及其他餐饮。而中式餐饮又可分为正餐和快餐,麻辣烫正属于其中快餐品类。

以快餐口径计算,2020年起市场规模约为6590亿元,预计到2025年期间复合增速将达到10.1%左右。另据美团研究院和中国饭店协会发布《2021-2021年中国小吃产业发展报告》,报告显示,小吃产业是我国餐饮业的主基调,全国约有500万小吃商户,目前是餐饮业最大的品类赛道。

一定意义上,小吃产业撑起了中国餐饮业的半边天。而这类产业一般指消费客群的大众化、经营面积的缩小化、菜品精简化、消费价格的亲民化等方面。正是因市场规模潜力大、运营成本低、利润高等特点,我国连锁快餐业近年来备受资本青眼。报告数据显示,2021年餐饮全行业融资事件超173起,融资金额近500亿元。其中餐饮品类占40起,品类细分赛道中,又是粉面点心小吃名列前茅。

杨国福就是在这样一条“刚需”行业内,但行业内也并非所有细分赛道都好赚钱。就拿与麻辣烫最为相似的火锅行业做对比,火锅店面更大、客单价也更高,但业内巨头却都未迈过盈利门槛。

据两家上市火锅连锁品牌财报,2021年上半年,呷哺呷哺亏损超过4000万;海底捞预计2021年度将录得净亏损约38亿元至45亿元。另据窄门餐眼数据及杨国福招股书显示,海底捞火锅人均客单价一般都超百元;截至2021年前9个月,杨国福平均客单价则为29.3元。

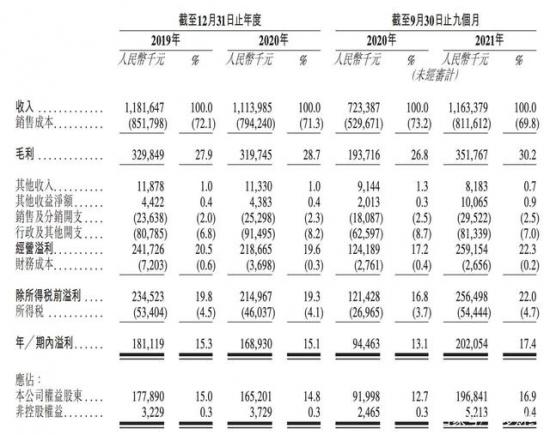

麻辣烫客单价虽远不及火锅,但头部玩家盈利能力可圈可点。招股书显示,2020年及2021年前9个月,杨国福麻辣烫净利润分别为1.69亿元、2.02亿元。

再放大到行业规模来看,麻辣烫市场其实一直被外界低估。招股书显示,2016年麻辣烫市场是968亿元,预计2021年为1337亿元,2025年可达1973亿元,2020-2025年的年复合增长率为11.5%。作为一直被资本青睐的火锅第一大细分品类的川渝火锅赛道,2021年的市场规模就达到了2538亿元。

这意味着,麻辣烫市场规模已达到川渝火锅一半多,如今行业还有进一步规范、连锁化的潜力。招股书显示,2021年我国连锁麻辣烫市场的连锁化率预计为22.5%,2025年可达26.0%。对比2021年连锁化率预计达到16.1%的餐饮连锁市场,麻辣烫行业连锁率位居高位。

如今随着杨国福递交招股书,麻辣烫这个小品类的行业内也即将跑出第一股,但火锅业却呈现出另一番景象,去年来,呷哺呷哺、海底捞都宣布了关停超200家的门店消息,且双方还面临着客单价变高、服务及菜品未跟进的痛点。而若杨国福成功上市,也势必会对相似的火锅行业品牌们造成影响。

凭何夺下“麻辣烫第一股”?

杨国福正式成立于2003年,是一家中式快餐品牌。而早期创始人杨国福夫妇二人其实是以摆地摊起家;2000年一次偶然的机会,发现麻辣烫商机的杨国福在哈尔滨租下一间小小的地下出租屋,做起了麻辣烫的生意。

夫妇二人经过多次香料搭配调试口味,并依据北方人“不吃辣”的习性率先用麻酱调和食品口味,销量及名声迅速在北方市场打响,而后渐渐进入南方市场。

但就是这样一家以摆地摊起家的夫妻店,做到了行业第一位置。据弗若斯特沙利文,按截至2020年12月31日止年度或截至该日期的商品交易总额以及餐厅数量计算,杨国福在中国的中式快餐市场中均排名第一。按同期收入、商品交易总额以及餐厅数量计算,杨国福在中国麻辣烫市场中也排名第一。

截至2021年9月30日,杨国福品牌旗下共有5783家餐厅,包含3家自营餐厅,5759家遍及中国31个省区市的加盟餐厅,以及布局在澳大利亚、美国等地的21家海外加盟餐厅。

而在麻辣烫江湖,能与杨国福匹敌的只有张亮麻辣烫。两家在门店数量对比上不相上下。截至2021年中旬,张亮麻辣烫门店网络遍布全国31个省299座城市,在全球拥有直营店100余家,连锁店面数量超过5800家。

但杨国福的盈利能力更佳。招股书数据,2019年至2020年以及2021年前9个月,杨国福营收分别为11.82亿元、11.14亿元、11.63亿元,年内盈利(净利润)分别为1.81亿元、1.69亿元、2.02亿元。另据张亮麻辣烫公布数据,2019年公司年收入6000万,利润2000万,远不及杨国福。

此外杨国福的毛利润也在持续性地增长,2019年、2019年、2020年及2021年前9个月,杨国福的毛利率分别为27.9%、28.7%、30.2%。

杨国福收入来源主要分为餐厅运营(包括加盟餐厅和自营门店)、零售业务两大板块,且公司业务模式更倾向于重资产模式。2019年至2020年以及2021年前9个月,餐厅运营收入分别达到11.82亿元、11.14亿元以及11.26亿元。餐厅运营主要收入来源是加盟餐厅,公司会向加盟餐厅收取“加盟费及系统服务费”和“销售货品”款项。

零售业务方面,截至2021年9月30日,零售业务贡献收入3716.3万元,占总收入的比例为3.2%。该业务收入来源于销售麻辣烫自热锅、多人份自热火锅和火锅汤底料等零售产品。去年,杨国福开设天猫旗舰店,主要销售自热火锅和火锅底料等产品。

而杨国福两大业务板块销量增长的靠的是供应链体系做支撑。2020年杨国福就在全国建立九个物流基地。公司也曾表示,“业务战略要进一步提升供应链能力、增强物流及仓储等方面能力”。

张亮则采用轻资产模式,以外采带自产的经营模式。但也胜在模式轻,张亮麻辣烫门店能迅速扩张,公司得以做到行业第二的位置。而在供应链建设方面,张亮麻辣烫CEO姜柏东曾接受新京报采访表示,“在供应链方面的规划,目前尚未确定,但未来也许会做,不过要到国内物流行业逐步发展和成熟时,才会参与进来。”

从目前餐饮市场来看,上市连锁餐饮品牌之所以能在激烈竞争中脱颖而出,供应链往往是致胜关键。毕竟掌握供应链,企业则更能保证食材安全新鲜、配送效率、以及掌握产品的定价权等。

由此可见,正是基于加盟店、营业额以及市占比都是业内第一的优势,以及注重供应链体系建设的战略方向,才支撑起杨国福上市的底气。若杨国福上市成功,也将进一步拉大与张亮麻辣烫之间的距离,后者也将被迫做差异化竞争方面举措稳固地位。

连锁餐饮上市潮涌现,杨国福能否笑到最后?

实际上受疫情重创,线下餐饮门店的日子并不好过。不少资产、现金流不充裕的餐饮企业都面临倒闭,但在危机之下也激发了连锁餐饮们的斗志。2021年底起,连锁快餐行业内涌现上市潮流,和府捞面、乡村基等连锁餐饮品牌先后启动上市计划,如今海底捞上市一定程度上也受疫情的驱动。

同时行业竞争的加剧,也促使海底捞需要上市来稳固市场地位。据企查查数据,2016-2019年我国麻辣烫相关企业注册量逐年增长,增长幅度逐渐缩小,2020年受新冠肺炎疫情影响出现明显下滑,但在2021年逐渐回暖。2019-2021年,麻辣烫相关企业注册量分别达到4.39万家、3.49万家和3.72万家。

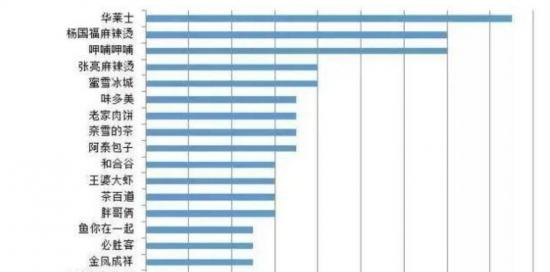

如今行业内监管正不断加严,食品安全问题频现后,同时意味着其需要更加规范化的发展。北京市消协在2021年10月发布通报显示,华莱士、杨国福、呷哺呷哺存在食品安全问题的门店数量排在前三位。

但同样食品安全问题也是麻辣烫行业的通病。黑猫投诉上,张亮麻辣烫投诉量累计达到了250条,内容包括“餐食有异物”、“发现毛发”、“汤汁少放配方”等。

但另一面,杨国福上市其实是对整个行业的利好。毕竟业内龙头地位稳固有利于行业更加规范化,朝数字餐饮方向发展。对于一家餐饮企业而言,上市是可加速开店效率、提高市占率,同时与竞争对手快速拉开距离稳固自身地位的。招股书显示,“对于募资用途公司计划用于升级公司的生产设施,加强公司的研发能力......提升品牌认知度,加强公司的供应链能力,用于未来潜在战略扩张机遇等。”

可见的是,杨国福上市前后将进一步投入资金来规范自身业务、供应链、食品安全等方面建设,从而促使业内其他玩家也标准化的发展。

总的看来,在疫情倒逼连锁餐饮品牌上市后,杨国福上市势在必行;而其上市对整个麻辣烫行业来说是一重大利好,有利于带动行业更加标准化的发展,也利于自身地位的稳固。但上市后杨国福是否会走火锅连锁品牌们的老路,还得进一步看其在消费市场的反响程度。

参考资料:

《杨国福等10余家餐企竞相IPO,餐饮上市潮来了?》—— 餐饮品牌观察

《杨国福第一份成绩单曝光,火锅小店的春天到了》——火锅餐见

《杨国福麻辣烫要上市,张亮还会远吗?》——亿欧网

《中式餐企扎堆谋上市 资本市场到底有多“香”》——中商视点

《麻辣烫市场巨大,年入13亿,开店5000+,谁才是真正的麻辣烫之王?》——餐谋长聊餐饮