财报惊喜不断,京东彻底走出阴霾?

2019年08月15日

评论数(0)

7月22日,美国《财富》杂志公布了2019年世界500强排行榜,已经连续四年上榜的京东集团,在过去一年凭借稳扎稳打的零售业务和高速发展的服务业务,今年在榜单中的排位跃升至139位,较去年提升42位,连续4年位居中国互联网行业第一,全球互联网公司第三。

自去年8月东哥的“明州事件”后,接下来就是京东内部的换将、“裁员”、“减薪”等事件,这一系列动荡不仅让京东市值一路下滑,更是让外界感觉京东正在“风雨飘摇”。经历了长达一年多的苦闷与彷徨后,大手笔调整架构的京东,在变革前夜,不仅让《财富》青睐有加,更是接连发布了让资本市场颇为看好的财报。

北京时间5月10日,京东集团发布2019年第一季度财报。财报显示,京东2019年第一季度净营收1210.81亿元,同比增长20.93%,高于市场预期;净服务收入(物流及广告)为124亿元,同比增长44%。

8月13日,京东集团发布了2019年第二季度财报,财报显示,今年第二季度,其实现营收为1503亿元(约219亿美元),同比增长22.9%。

阴霾一步步淡去

营收整体向好外,京东净利润的成绩单也可圈可点。根据2019年第一季度财报显示,归属于普通股股东的净利润为72.4亿元人民币,去年同期为14.77亿元,同比增长390.18%。值得注意的是,2019财年一季度,京东毛利润同比增长28%,毛利率达15%,超出市场预期14.6%。

第二季度,实现净利润为35.589亿元(约5.184亿美元),相比于上年同期的4.781亿元增长644%,均超于市场预期。而如此强劲的利润增长数据,一方面冲淡了此前的阴霾,另一方面也证明了京东强大的盈利能力。

除此之外,京东活跃用户重新回到增长轨道。截至2019年6月30日,京东过去12个月的活跃用户数增长至3.213亿,较上一季度环比增长了1080万。从2018年第四季度开始,京东年度活跃用户数下跌状况得以刹车,季度活跃用户数同比增长20%。上述数据表明,用户对京东的粘性有所回升,整个平台的用户数量再次迈入稳步增长道路。

与此同时,京东与腾讯续签了为期三年的战略合作协议,也给市场注入了信心。根据协议,腾讯将继续在其微信平台为京东提供位置突出的一级和二级入口,为京东持续带来流量支持。

而京东能够让阴霾逐渐淡去、多点开花,背后离不开七驾马车的协同作用。

突破、裂变

截止到目前,京东在模式的设计上主要有七驾马车,分别是:京东零售、京东物流、京东数字科技、京东物产、京东安联保险、京东云、京东健康,而这七驾马车是京东布局思路中突破与裂变的具体表现。

突破,是指京东零售不仅重视在现有零售生态中扩展用户与业务,同时加紧向下沉市场、社交电商等分支发展。

作为京东突破方向的主力军,京东零售集团的最新调整,恰恰顺承了整个电商消费的未来发展趋势。除了在新通路方面着重发力之外,京东还将原大快消事业群的生鲜事业部与7FRESH合并,体现了生鲜业务线上线下融合的大趋势。与此同时,京东在去年底就已宣布成立“拼购业务部”,在今年4月又上线测试京东拼购APP,瞄准了京东一直觊觎的下沉市场。

目前,拥有庞大用户群体的下沉市场将是最后的获客空白区。乡村网购渗透率低,乡村手机网民占全国的25%,但移动购物人群不及全国的10%,下沉市场具有庞大的开发空间。在今年618期间,三线及以下城市成为消费主力,为京东平台贡献了巨额GMV。未来随着下沉市场进一步发展,其有望超过一二线城市成为电商平台营收的主力。

另一方面,社交电商不仅获客成本低,而且净利率超出传统电商模式5%。而京东与腾讯续签的协议,将持续为京东提供微信的一级二级入口,为京东带来源源不断的流量。

与突破不同,裂变则是全新的脉络,涉及物流、数科、技术等领域的对外拓展与输出。

随着京东零售集团业务的推进,其物流场景不断丰富,京东物流也“按需”打造了从仓储到配送,从线上到线下,从硬件到软件等供应链解决方案,在供应链模式的创新中创造价值。

据2019年第一季度的财报显示,京东物流开放业务增长的效果明显,其在2018年全年开放的业务收入中增长超100%,服务客户总数超过20万家的基础上,京东继续加大对外开放。据公开资料显示,格力、美赞臣、联合利华等各行业知名品牌均已与京东物流开展合作。其中,美赞臣依托京东物流遍布全国的物流网络,在一二线到三四线的渠道扩展中,打破了层层中转的传统供应链模式。这对于消费品产业来说,是巨大的价值创造。

除了京东物流之外,京东数科也逐渐成为京东业务支柱,展现出创新增长的动能。

目前,京东数科下面主要有五大业务板块:数字金融、智能城市、数字农牧、数字营销以及数字校园。显而易见,京东数科不单为金融机构提供数字化服务,还涉及到其他行业的数字化进程中。

2018 年 7 月,京东数科完成了至少100 亿元 B 轮融资,估值超过1300 亿元人民币,并且在 2018 年实现了全年盈利。如果从产业数字升级方兴未艾的前景来看,京东数科将有可能彻底走出京东生态,实现进化。

京东零售打头,进而衍生出京东物流、京东数字科技,目前,历经数次的调整和改革之后,这三个版块已经成为拉动京东集团增长的三驾马车。此外京东之前在京东物产、京东安联保险、京东云等三个板块的布局目前已见成效。

2019年2月1日,刘强东在新春贺信《坚持价值创造,迎接春天的到来》中表示,除了京东零售、京东物流、京东数字科技这三大子集团,京东物产、京东安联保险和京东云这三块种子业务也开始生根发芽,展现出了强劲的发展潜力,这六个业务板块将为京东未来的发展奠定坚实的根基。

而在今年第一季度财报中,京东打造的另一个独角兽业务——“京东健康”浮出水面。

2019年5月9日,京东与CPEChina Fund、中金资本和霸菱亚洲等投资者就京东健康的A轮优先股融资达成最终协议,京东健康此轮融资总额预计超过10亿美元,占比约14.5%,其投后估值接近70亿美元。

本次京东商城内部孵化的医疗健康板块获得独立融资,一方面将促进京东健康进一步扩大核心业务,吸引行业人才在大健康领域积极探索新业务。另一方面说明了资本市场对于其创新业务的认可。

看起来,京东对自身业务布局的梳理,已经卓有成效。然而,不管是向下沉市场、社交电商等分支发展的突破思路,还是向技术、物流、数科等领域的裂变思路,都无法在短时间内改变京东“前有狼后有虎”的局面。

前狼后虎

虽然一季度、二季度在财务数据上打了一个漂亮的翻身仗,但其实京东目前所处的位置仍然“前有狼后有虎”,尴尬又揪心。

1阿里的巨无霸地位无人能撼动。

第一,营收增速方面不如阿里。

在2019年第一季度,京东总体营收为1210.81亿元人民币,同步增长20.93%。从京东2018年第一季度到2019年第一季度的营收数据环比趋势来看,每年的第二季度和第四季度均有大幅度提高;2018年第一季度京东总体营收1001.28亿元人民币,同比增长33.12%。由此可见,从2018年第一季度同比营收增速开始呈现缓慢下滑趋势。

在2019财年第四季度,阿里巴巴总体营收为934.98亿元人民币,同比增长均达到51%。淘宝天猫过去一财年新增超1亿用户,为品牌和商家带来超过9000亿增量生意。与此同时,阿里巴巴多年来一直保持收入的高速增长,最近五个季度,除了2019年第三季度增速为41.25%,其他四个季度的增速都超出了50%。

值得注意的是,京东的营收虽然比阿里巴巴的营收高,甚至位居全球互联网公司第三、中国互联网行业第一,但是京东和阿里的营收完全不一样:京东更多的是自营,将自营的商品收入作为营收;而阿里做的是一个电商平台,卖出去的商品营收不计入阿里而是计入商家,收租金和推广费才是阿里的营收。两者营收标准不同,这也是京东营收高于阿里的原因。

第二,净利润方面,京东利润本身和盈利的稳定性却远不如阿里。

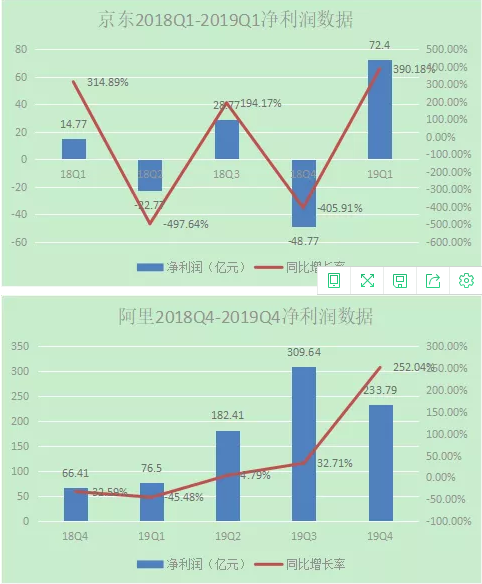

利润方面,2019年第四季度财报数据显示,阿里实现净利润233.79亿元人民币,去年同期为66.41亿元人民币,同比增长252.04%;京东净利润为72.4亿元人民币,去年同期为14.77亿元,同比增长390.18%。

实际上,阿里的盈利稳定性优于京东。财报显示,京东2018年第二季度、第四季度净利润分别为-22.77亿元人民币、-48.77亿元人民币;而阿里从2018年第四季度起净利润一直呈现稳步增长趋势,阿里在保持营收高速增长的同时,净利润方面表现一向很稳定。

第三,用户方面,京东活跃用户微涨,阿里活跃用户强势增长。

在活跃用户方面,京东在2018年第三季度首次出现了年度活跃用户数的环比负增长,而这让资本市场颇为失望。虽然在此之前,京东连续多个季度增速一直处于下滑状态,但首次出现环比负增长状况,也让业界为京东捏了一把汗。

不过2019年第一季度财报数据的公布,预示了京东暂时走出雾霾。京东过去12个月的活跃用户数达到了3.105亿人,去年同期为3.02亿人,同比增长15%。与去年一年相比,仅微涨了520万。第二季度受到618活动的推动,新增活跃用户也只有1080万。

京东活跃用户增幅不大,而过去一年阿里巴巴中国零售平台用户却增长强劲。2019财年,淘宝天猫移动月度活跃用户达到7.21亿,比去年同期和上一季度上涨1.04亿和2200万。截至三月底,年度活跃消费者达6.54亿,比去年同期增长1.02亿。

2拼多多的步步紧逼也让京东头皮发麻。

第一,营收方面,京东超越拼多多,但增速远不及拼多多。

北京时间5月20日,拼多多发布的2019年第一季度财报显示,拼多多实现营收45.45亿元人民币,较去年同期的13.846亿元同比增长228%,高于市场普遍预期。截至2019年3月31日的12个月期间,平台GMV达5574亿元,较去年同期的1987亿元同比增长181%。

京东在2019年第一季度总体营收为1210.81亿元人民币,同比增长20.93%。而京东首次在2019年第一度财报中未披露GMV交易额,预示了营收已经进入低增速时代。由此可见,京东在营收方面虽然远超拼多多,但是增速却远远不及拼多多。

第二,活跃用户方面,拼多多明显赶超京东。

财报显示,截至3月底,拼多多平台年活跃用户数达4.433亿,较去年同期的2.949亿净增1.484亿,同比增长超过50%。

截止2019年3月31日,京东平台年活跃用户数为3.105亿,同比增长15%。而拼多多平台4.433亿的年活跃数,一举超过京东3.105亿的年度活跃用户。

由此可见,京东现在面临前有狼后有虎的局面,因此对于京东来说,如何突围破局显得至关重要。

B端能否拯救京东新困局?

提到中国互联网行业的发展,最不缺的就是流量神话。从ofo、小红书、拼多多再到抖音,无不演绎了流量新故事。但2018年风向变了,ofo、途歌等共享企业的挣扎,让许多人明白了“流量并非万能”。没有好的变现手段,再高的流量也是徒然。

对阿里巴巴、京东等巨头来说亦是如此,更何况,这两家企业在2018年的流量增长上,其实已经显露疲态。

过去一年,虽然阿里巴巴中国零售平台用户增长强劲,但阿里巴巴GMV指标出现回落。

2019财年,阿里巴巴中国市场GMV为5.727万亿元,同比增长19%。与此同时,国家统计局最新数据显示:2018年全国网上零售总额为90065亿元,同比增长23.9%。上述数据表明,阿里巴巴的市场份额增速已经低于行业增长速度。

无独有偶,京东也存在同样问题。此前京东集团发布的2019年第一季度财报显示,截至2019年3月31日,京东过去12个月的活跃用户数为3.105亿,虽同比增长15%,但较上季度的3.053亿仅上涨了1.7%。

这一数据可能与京东近一年多的阴霾有关,尤其是2018年8月的“明州事件”,显著的影响了京东的品牌声誉,导致老用户流失,新用户增长乏力。而刘强东和京东品牌贴合太过紧密,这个修复过程将会非常漫长。

可见,无论是处于巨无霸地位的阿里巴巴还是行业老二的京东,都面临着流量见顶的问题。一边是C端天花板近在眼前,而另一边却是B端业务融资强度高、市场空间大。

根据IT桔子收录的投资信息显示,2018年企业服务领域的投资事件数量是所有行业中最多的,全年新增投资事件总共1827件,投资金额高达3753.34亿元。

从下图可以看出,从2014年到2016年,融资事件数量不断增加;到了2017年,融资事件数量降到5年来最低值;而到了2018年,融资事件数量又重新回到增长轨道。虽然融资事件数量变化幅度较大,但整体融资金额一直呈上升趋势,而2018年的融资金额还是近几年最多的。这表明,虽然受金融环境影响,一级市场的投融资事件数量略为减少,但投资机构更加注重风险控制,更偏好于向发展前景光明的B端业务市场砸下大量资金。

与此同时,我国B端市场企业占比少、市值低,而且缺少头部企业的带头作用。在B端市场,我国大概有3000万家企业,头部带头企业缺少;而欧美国家在B端市场的企业有2700万家,头部企业Oracle、Salesforce等带头作用明显。其中,我国科技股C端与B端公司的比例不及10:1,而美国这一数据却达到1:1左右。

除此之外,目前多数传统产业拥有冗杂的产业链,由于信息不对称导致效率仍较低,而不断加码人工智能、云计算、区块链等新技术的电商平台则能够完成人与资产、企业、产业以及产业与产业的连接,打破数据孤岛,因此产业互联网对于电商而言发展空间巨大。

这也不难理解,为何自2018年起,互联网两大巨头的阿里巴巴、京东开始向B端市场延展,而布局产业互联网也成为新的角力点。

2019年3月31日,阿里巴巴B2B事业群在北京启动1688实力产业群战略项目,宣布将联合地方政府为我国中小企业提供包括销售渠道、金融服务、人才培养、工具支持等多方面的支持,帮助企业在供给侧改革背景下实现结构调整、转型升级。而这也表明阿里正在借国内经济结构转型升级,重新发力B端线上业务。而今年年初发布的“阿里商业操作系统”中的钉钉定位就是企业数字化运营和管理的平台。

和阿里巴巴相比,京东方面,去年12月,进行组织结构调整,并且将京东商城以客户为中心划分为前中后台,随后宣布升级京东商城为零售子集团,与京东物流、京东数科共同拓展B端业务。这一举措,已经表明京东拓展B端业务的决心。与此同时,身为前台一级部门的企业业务事业部,成为了京东商城对B端客户的重要出口。

电商要想进军产业互联网,就需要把数字化技术植入到实体企业,通过云计算、人工智能等技术手段帮助实体企业完成数字化转型。目前看来,要想完成企业的数字化转型,实现产业互联网化,正在进军B端业务的阿里巴巴、京东等电商平台毫无疑问是最强的推进者。

不过,电商平台在进军B端业务时应着重解决成本管理、数据应用等行业痛点,同时要关注数字化生态、成本中心转为经营中心、智能化提速等三大趋势。

其一,数字化生态的核心是要消灭“中间商”,打通全产业链条,解决用户痛点,最终通过数字化实现所有商业伙伴之间的连接。其二,成本中心向经营中心转移将是未来发展的必然趋势。其三,目前人工智能在技术上完全可以满足企业级市场的应用,产业大数据积累将为智能化提速奠定基础,但市场难以解决数据应用问题,而这也是眼下亟待解决的一大痛点。

综上所述,2019年,阿里巴巴、京东等企业纷纷拥抱产业互联网,或许会引领互联网行业前往一条全新的赛道。这条赛道,制胜之道并非是烧钱拼流量,谁能找到正确的方法快速率先转型到B端,谁才可以脱颖而出。

2019年,或许是一个分水岭,是B端的角逐之战。京东能否破局而出,彻底走出阴霾,我们不妨拭目以待。

文/刘旷公众号,ID:liukuang110