极兔上市,几多欢喜几多愁?

2023年10月27日

评论数(0)

作者 | 吴彤

编辑 | 林凜

10月27日,极兔速递(01519.HK)正式在港交所主板挂牌上市,发行价为每股12港元,市值约1057.5亿港元,成为港交所2023年迄今开盘市值最高的IPO。以发行价计算,极兔速递通过本次IPO募集所得资金净额约为35.28亿港元。

这家2015年诞生于印尼首都雅加达的快递公司,由原OPPO印尼业务负责人李杰创办。

从诞生、回国到上市,堪称飞速,进入中国市场仅3年时间,在快递这个红海市场,走了一条“九死一生”的血路。

2019年,“四通一达”和百世的市场份额均超过10%,五家公司拿下72.85%的份额,基本分完了低端电商件市场的蛋糕,顺丰快递仅靠高端商务件就拿下了7.62%的市场,市场留给极兔的机会并不多。

2019年中国快递行业市场份额情况(%),数据来源:前瞻经济学人APP , 一 刻商业制图

但就是这样的情况下,极兔高举烧钱大法,以低价、收购强势进入,一跃成为快递业的重要一员,直到今天顺利上市,刷新了行业速度。

而这只“狂奔的兔子”的光环背后,增收不增利、巨额亏损以及服务品质均成为问题,曾经以“低价”崛起,如今也成为进一步增长的枷锁。

上市成功,即将面对二级市场考验的极兔,有哪些隐忧?又将如何改变现状?

1、极兔狂奔,最难磕的还是中国市场

快速上市,符合这只“狂奔的兔子”的风格,也似乎也是不得已的选择。极兔的营收虽可观且财务指标在转好,但掩盖不了“增收不增利”的隐忧。

招股书显示,2020-2023H1,极兔营收分别为15.35亿美元、48.52亿美元、72.67亿美元、40.3亿美元,累计营收近千亿人民币,体量可观,呈现稳定的增长趋势。

其中,2020年至2021年,东南亚业务为公司第一大收入贡献者,分别为10.47亿美元、23.78亿美元,最高撑起极兔68%的营收。但随着极兔在中国的疯狂加码,中国市场2022年、2023H1的营收分别为40.96亿美元、22.03亿美元,扛起了极兔55%左右的江山。

2020 -2023H1极兔各 市场营收状况( 亿美元) , 数据来源 : 极兔招股书, 一刻商业制图

但增长喜人的营收数据背后,亏损同样惊人——非国际财务报告准则下,2020-2023H1,三年半时间,极兔净亏损34.06亿美元,约合人民币248亿,好在去年亏损到达顶峰后,今年上半年亏损大幅收窄,但整体亏损额依旧是一个不小的数字。

而扛起极兔营收半壁江山的中国市场,也是亏损最严重的——过去三年,中国市场亏损高达25.45亿美元,中国市场的亏损占到了总亏损的80%以上。

对于中国市场的巨额亏损,极兔的解释是:一是在中国的业务通过打价格战扩大市场份额导致,其次是跨境业务及2022年扩展新市场导致成本增加,第三则是收购百世快递导致成本增加。

回望过去的扩张之路,从2019年底进入中国后,极兔快速崛起的各种打法都需要烧钱。

先是低价杀出重围,快速站稳脚跟。极兔曾在中国最大的快递集散地“义乌”发起颠覆行业的价格战,超万票大单小件的发货价格降至1元,最低只要8角钱——超低价格,虽然得罪了同行,但极兔确实在市场获得了一席之地。

紧接着结盟拼多多。这个凭借五环外下沉市场迅速崛起的电商黑马,有着庞大的订单量,2020年,据公开数据显示,拼多多的全年订单数达到了383亿单,日均包裹超过7000万个,约占中国日均总包裹数的三分之一。刚回国的极兔与拼多多合作,快速崛起。

短短十个月时间,极兔的日单量就突破2000万单,走完了“三通一达”十几年甚至二十年走过的道路。

然后是疯狂并购,2021年,极兔花68亿收购了百世,顺利帮极兔接入了阿里系电商资源;今年5月,极兔又斥资11.83亿合并了顺丰旗下的丰网控股,帮极兔拿下更多快递网点资源——两次收购,都直接扩大了极兔的市场规模。

最后是高价营销,去年世界杯期间,极兔高调签下足球巨星梅西作全球代言人,年底又在2023年春晚亮相,扩大品牌影响力。

梅 西成J&T极兔速递首位全球品牌大使, 图/ 极兔官网

不过每个硬币都有正反两面,烧钱确实让极兔在中国市场站稳了脚步——回国至今,中国市场复合增速达140%,市占率从0到近11%,网络覆盖率超98%。

但极兔的负债率也远高于同行,招股书数据,2020-2023H1,极兔资产负债率分别为l141%、201%、185%、190%。而圆通资产负债率平均仅31%,申通、韵达、顺丰也均在55%左右。

也因此,三年内极兔就进行了7轮、55亿美元的融资。但值得关注的是,自2021年开始,极兔的融资活动所得现金净额愈发减少——此时,上市就成了自然而然的选择。

尤其是极兔所有烧钱打法都指向了包裹量的增加,这的确也快速占领市场。但问题在于,以“低价”换来不断扩大的包裹量,只能导向更大的亏损。

2、上市前夕缩小IPO规模,投资者为何不看好极兔前景?

极兔对上市十分渴望,以至于不惜上市前夕缩小IPO规模。

据《晚点LatePost》消息,受今年港股整体疲软影响,极兔在上市前降低了融资目标——公司计划以每股12港元发售3.2655亿股,拟筹集39.2亿港元(约5亿美元),与年中传出的募资计划相比,发行量减小,但估值保持不变(约130亿美元)。

但尽管如此,投资者对极兔的前景依旧持保留态度,究其根本,在于极兔还没有找到明晰有效的增长模式。

回顾极兔发展历程,从2015年在东南亚诞生崛起,到杀回中国市场,再到2022年布局中东、南美洲等海外市场,极兔的崛起离不开“电商”。但问题是,目前极兔三大市场的电商市场都存在不同程度的问题。

J&T极兔速递将中东北非运营网络拓展至埃及, 图/ 极兔官网

相比中国市场,东南亚电商市场最大的问题在于体量小,这就框定了极兔发展的上限,其次东南亚电商发展水平、基建设施落后,物流业务开展难且成本高,这也代表着极兔在东南亚每多赚一分钱,都要付出比国内同行们更大的努力。

也因此,在2019年圆通、百世在东南亚起网的同时,极兔创始人李杰火速带极兔回国拓展市场。

回国后的极兔,凭借步步高系的关系,成功搭上了拼多多电商发展的快车。但问题是,物流作为电商的下一环节,两者高强度关联,也代表着两方存在强博弈。

强势的拼多多,自然不会给极兔掌握话语权的机会,方法就是引入其他物流——过去两年,拼多多开始引入其他物流,极兔在拼多多承揽的包裹占比也始终徘徊在20%左右,无法上升。

老客户不温不火,极兔也未能有效拓展新客户。

众所周知,近几年老牌电商流量见顶,抖音、快手等短视频电商逆势崛起,作为行业新增量自然也是物流行业的香饽饽,极兔也做过努力,抖音在高峰每天能够为极兔贡献超过300万单。

但面对通达系、极兔、顺丰、京东等多家快递,抖音更倾向于联合中通,双方今年还在仓配一体化上深度合作。

海外电商市场,一方面,囿于海外搭建物流网络的大成本投入,另一方面,极兔跟随电商的海外业务,极易受到地缘政治的影响。

据墨腾创投,TikTokShop仅用了18个月就成为了极兔的大客户,为其贡献了7%的收入,这原本将成为极兔富有魅力的增长故事,但奈何去年年底印尼禁止了TikTok电商业务。

极兔清楚地自身的处境,并适时进行战略调整、降本增效。

据《晚点LatePost》报道,一位接近极兔管理层的人士透露,极兔目前没有明确的增长目标,公司从追增长转为控成本、求盈利,提高效率追求高质量发展,同时战略重心转向国际化。

降本的措施体现在:一方面,停止在全球大范围的补贴,钱花在刀刃上,即升级和扩建现有市场的基础设施;另一方面,在极兔2021年开始的海外扩计划盈利前,不会再开拓新的市场,盈利的时间规划就在2023年。

极兔在市场上被处处掣肘,本质在于核心竞争力的缺失,主要体现在两点,一是品质问题,二是基础设置不足导致效率低下。

品质差似乎是极兔过去低价狂奔的必然“副作用”,追求效率必然会导致其在品质、口碑上的让渡,久而久之,极兔就成了“便宜但差”的代名词,这样的品牌调性和用户印象,就导致极兔难以开拓新的市场。

曾经,极兔收购百世后,获得了淘系订单,这不仅可以帮助极兔摆脱依附拼多多单一大客户的风险,而且扩大了市场规模,一举两得。极兔也很努力,当时极兔对华南地区日揽收淘系包裹超过1万件的网点,每件给予1元的补贴——依旧希望通过烧钱,扩大市场份额。

但由于极兔服务质量和时效性的不稳定,很多商家很快就放弃了极兔。尤其是西北、东北区域,因为货少,导致转运班次少,时效性更低,这似乎也成为了极兔发展困境的怪圈:如果单少,出于成本考量最终会影响配送时间;如果单多,叠加低价又会扩大亏损。

根本在于规模还是不够大——物流本质上是一个重资产行业,需要极强的基础设施、网络建设,然后通过规模效应摊低成本,实现盈利。

在极兔低价狂奔的这几年,通达系持续建设基础设施,效率提升后,他们也开始打价格战——今年快递单量排名第一和第二的中通与圆通都在不同程度调低价格;第四名的申通也计划牺牲利润换增长,在今年三季度前达到第三名。

反观极兔,招股书中明确提到,极兔依赖第三方服务商做运输、设备供应和其他服务,这不仅表明极兔要受制于他人,并且品质无法掌控。

总体来看,极兔仍需要庞大的资金支持,但盈利前景目前依旧不明朗,同时在服务质量方面,还需要下更多的功夫改善。

3、极兔需要“低价”以外的竞争力

极兔过去凭借低价狂奔,但到达一定市占率后,低价能带给极兔的不多了,甚至开始反噬,比如亏损,和扩展新客的竞争力有限。

这背后也反映出行业发展的整体转向——从拼价格到拼质量。

纵观行业动向,无论是通达系在基础设施、网络铺设上的投入,还是菜鸟自营,打出“通达系价格、顺丰品质”的口号,亦或是极兔自身开始扭转“低价低品质”的动作,都表明快递行业进入“精耕细作”的拼质量时代。

这也无可厚非,除了顺丰和京东部分业务涉足的高端商务件市场外,通达系、极兔等多数快递公司还在电商件市场拼杀——但当上游电商行业进入存量时代竞争、极致内卷时,下游必然被波及。

简单说,当前电商流量见顶,电商平台也开始进入拼品质的精耕细作时代,淘天集团CEO戴珊前段时间曾强调,“用户是品牌的根本,品牌要以历史级的巨大投入,为商家做大用户规模;持续升级用户产品、投入服务和物流建设,做好用户体验”。京东今年除了把低价策略落实到极致外,“降低自营包邮门槛”也是提升消费体验的重要举措。

电商产业链上,供给丰富度、产品、物流、售后等都是提升消费品质的重要切口。对应在物流上,以前商家、平台包邮是竞争力,物流企业只能降低价格,以价换量、薄利多销;但现在,包邮之外,消费者对配送时间、快递安全等品质方面有了要求,这一要求自然会通过商家/平台传导至物流企业。

在快递行业,极兔除了“低价”外,另一标签就是“品质差”——黑猫投诉上,27600多条极兔投诉,集中在时效慢、服务差、丢件率、物流不更新、不配送等方面。

黑猫投诉平台有关极兔的投诉,图/ 黑猫 投诉

快递行业又是一个靠规模效应产生利润的生意,如果不改变品质也将难以维持规模,而提升品质需要投入,这就要求物流企业除了融资,自身还要有一定的造血能力。

比如过去十几年,通达系购买更多的土地、更新车辆和设备,不断降低成本,提高效率。投资背面,通达系都在努力搞钱,据《晚点LatePost》报道,去年通达系一边保持毛利率,提升市占率,一边继续改造分拨中心改造、完善仓配服务、布局一体化供应链,为拓展大型客户做准备。

这是物流快递良性循环的打开方式,也应该是极兔思考的问题,目前看来极兔已经采取了一些行动。

比如,基础设施的搭建完善。

最初收购百世就是一个重要动作,收购后,极兔吸纳了百世在全国近百家中转场和集散中心,快递承载上限提升至5千万单以上。同时2021-2022年,极兔在转运中心升级、扩建,更新设备和提高产能上的支出约35亿元。目前,极兔各个区域加盟商、干线、加盟商也在加大投入,改善和提高服务质量。

根据招股书,截至2022年12月31日,极兔共有104个区域代理及大概9600个网络合作伙伴,280个转运中心,超过8100辆干线运输车辆,其中包括4020多辆自有干线运输车辆及约3800条干线路线,以及超过21000个揽件和派件网点。

同时此次上市募集资金也主要用于拓宽物流网络,升级基础设施及强化公司在东南亚和其他现有市场的分拣、仓储能力及容量,开拓新市场及扩大服务范围,以及研发和技术创新。

极兔品质提升的另一突破点在于网点服务。

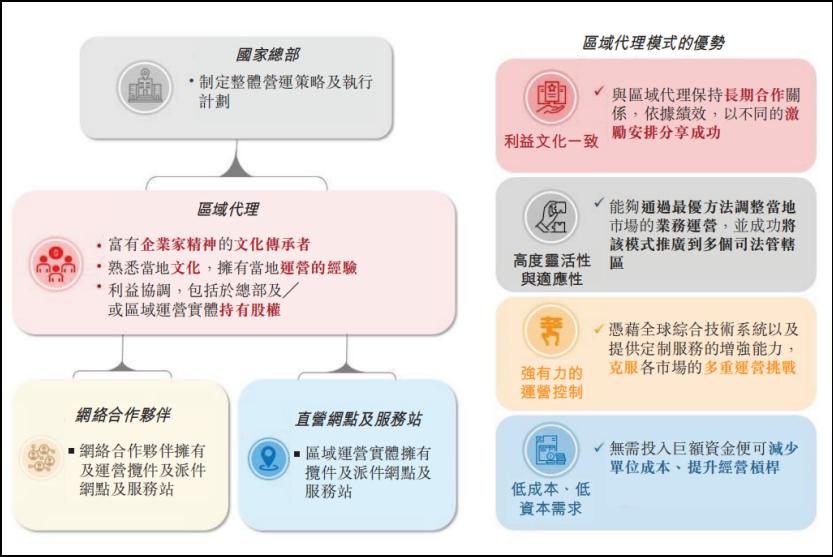

这里不得不提到,极兔赖以崛起的“区域代理”制度——极兔与区域代理商合作,双方共同完成区域运营分拣和干线运输等关键环节,区域代理商自行决定采用直营或加盟的方式建设网点,这也是“步步高体系”的精华——鼓励体系内加盟商成为区域代理,以自己的资金及资源大力协助总部扩张网络,在业务发展壮大后给予丰厚的激励回报。

凭借这一制度,极兔以更低成本、更高灵活性、更快速度完成了在全国市场的布局,尤其是下沉市场,也顺利完成和拼多多的结盟并迅速崛起。

但区域代理制度的弊端也是明显的,区域代理商为极兔买单会导致:有钱大家一起赚,出了问题,区域代理商自己承担。这难免导致利益上的分歧。

极兔区 域代理模式, 图/ 极兔 招股书

对此,极兔此次也给出了解决方案,根据招股书,公司会依据绩效,给予区域代理人激励。此外,区域代理人亦能获得上市公司的股份。早在2021年4月,极兔向若干区域代理授出3282万股A类普通股,公允价值为1.4亿美元。除了激励之外,极兔可能还需要更多的管理制度等方法,增强这一体系。

总体来看,极兔无比清楚自身的问题,也在尽力弥补,尽管这些问题是狂奔带来的必然结果。在寻找低价之外竞争力的路上,金钱和时间都是最大的问题——资金可以通过IPO募集,但对手不会给它更多时间。

(题图来源于极兔官网。)