单年开店一万家,瑞幸咖啡凭什么将优势越拉越大?

2024年08月05日

评论数(0)

作者/布林

编辑/木鱼

出品/壹览商业

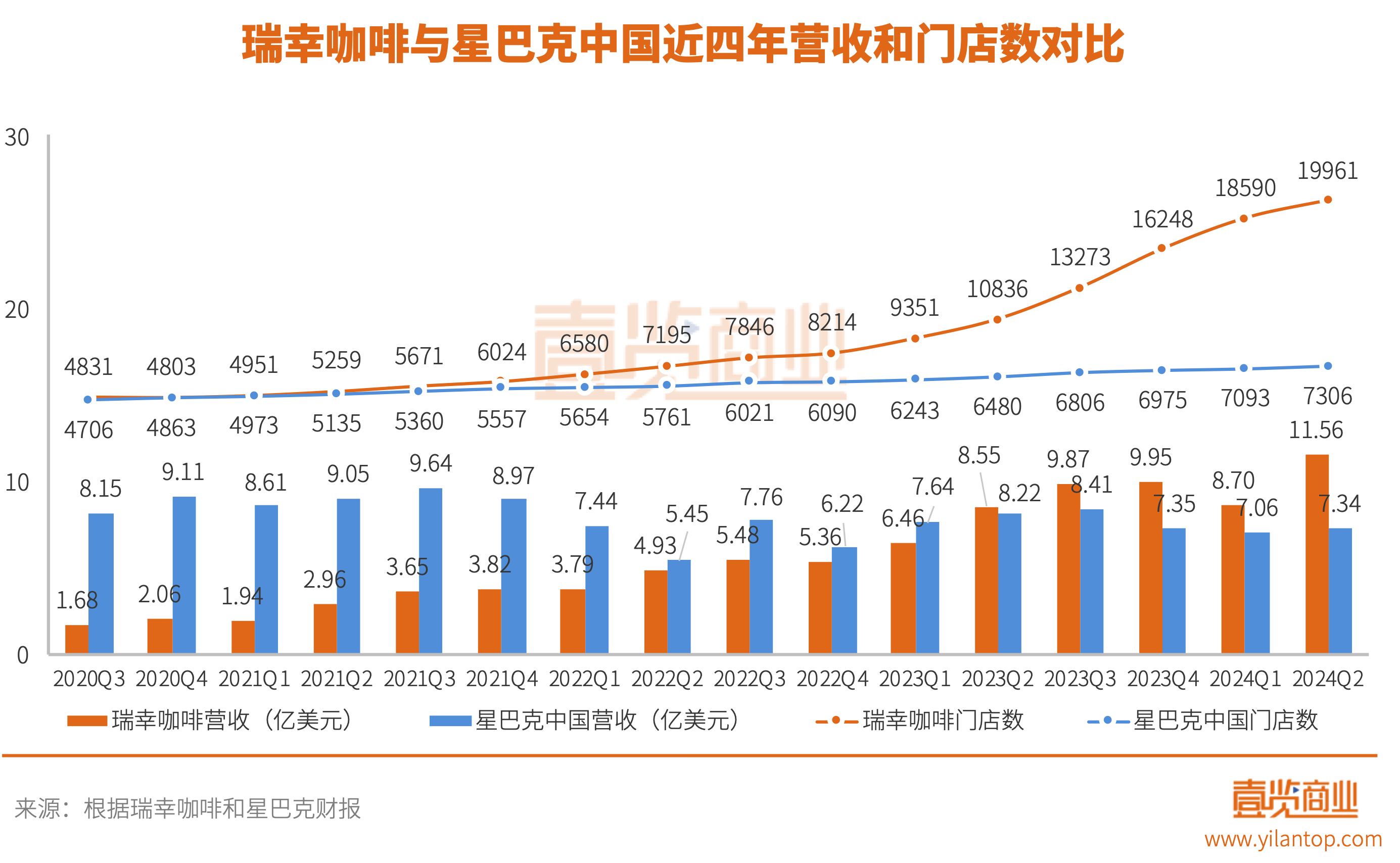

7月30日美股盘前和盘后,备受关注的两大咖啡连锁品牌——瑞幸咖啡和星巴克先后发布了今年第二季度的财报。数据显示,第二季度,瑞幸咖啡营收为84.03亿元(折合11.56亿美元),同比增长35.50%,总门店数达到19961家,而星巴克中国营收从去年同期的8.22亿美元下滑至7.34亿美元,总门店数7306家。无论是营收规模还是门店数量,瑞幸咖啡都进一步扩大了优势。

一升一降的背后,是瑞幸咖啡比星巴克更理解中国消费者的变化

2019年底到2021年中,是瑞幸咖啡和星巴克中国在门店数量竞争上比较焦灼的时间段。但从2021年第三季度开始,瑞幸咖啡逐步拉大了与星巴克中国在门店数量上的差距。而在营收方面,瑞幸咖啡则是在去年第二季度实现超越,从而成为中国市场绝对意义上的“一哥”。截至第二季度末,星巴克中国门店数量已经落后瑞幸咖啡高达12655家,营收落后4.22亿美元。

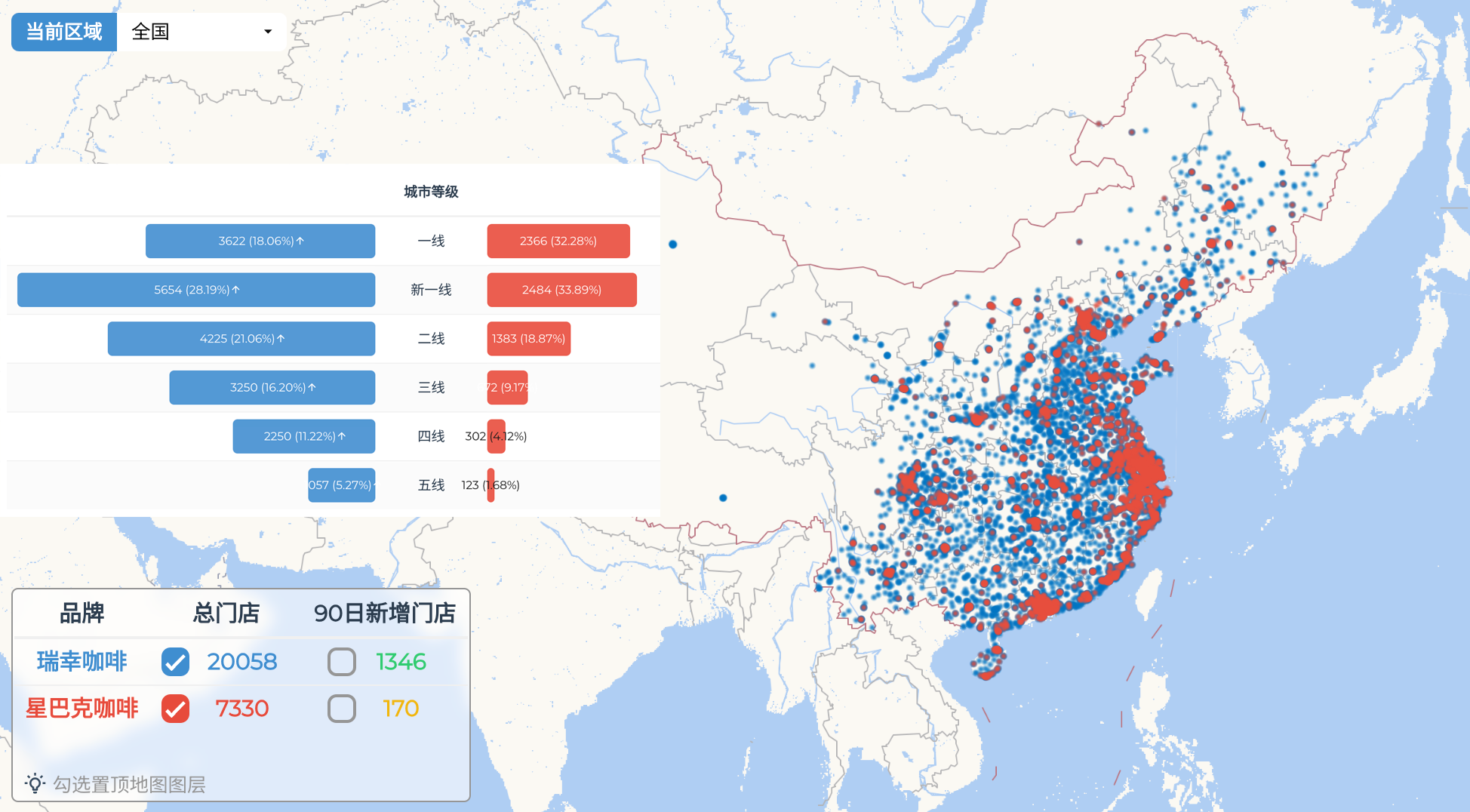

瑞幸咖啡和星巴克中国的门店分布对比(来源:极海)

门店分布上,根据极海的数据,从城市覆盖角度,瑞幸咖啡实现了一线到四线城市的全覆盖,而星巴克也基本实现,只是在五线城市,瑞幸咖啡的覆盖率(78%)高出星巴克中国(49%)一截。但从门店密度角度,瑞幸咖啡的优势明显。

星巴克全球CEO纳思瀚在财报电话会议上将中国业绩下滑的主因归结为行业价格战。他声称:“过去一年,前所未有的门店扩张、以牺牲同店销售和盈利能力为代价的大规模价格战对营业环境造成了严重破坏。”而星巴克中国联席CEO刘文娟也重申星巴克中国会保持高度克制,避免价格战,不会通过牺牲经营利润率换取销售额。

只是,价格战固然会导致星巴克中国单量被抢夺(今年前两个季度星巴克中国单量分别同比下滑4%和7%),但另一个关键数据反映出的才是星巴克如今不得不面对的尴尬的战略处境:最近三个季度,星巴克中国的客单价分别同比下滑了9%、8%和7%。

或许优衣库大中华区CEO潘宁的判断能解释这一现象。就在瑞幸咖啡和星巴克发布财报的十天之前,优衣库母公司迅销集团也公布了最新业绩,结果是其中国内地及中国香港市场营收下降,经营利润大幅下降,同店销售额萎缩。在分析中,潘宁直言中国消费者变了:在“平替”的消费价值观下,性价比消费在年轻一代中尤为明显。

星巴克中国当然也肯定意识到了市场和消费者发生了一些“显著且永久”的变化,只是在星巴克奠基人舒尔茨去年宣布退居幕后并且不再复出之后,由职业经理人组成的高管团队,在面对以瑞幸咖啡为首的中国本土咖啡品牌的冲击,哪怕感受到了市场和消费者的变化,甚至业绩被反超了也依然是稳妥的防守者姿态,自我革新的勇气不足。

前段时间,舒尔茨在播客节目中就透露星巴克在进入中国的前10年差点死掉,直到2014年王静瑛(现任星巴克中国董事长兼联席CEO)主导了星巴克在中国的本土化才扭转了局面。如今在经济回暖的新周期下,星巴克中国对于本土化战略的新理解以及落在产品、营销等战术层面的动作,已经落后于瑞幸咖啡。

变化之下,瑞幸咖啡的表现怎么样?

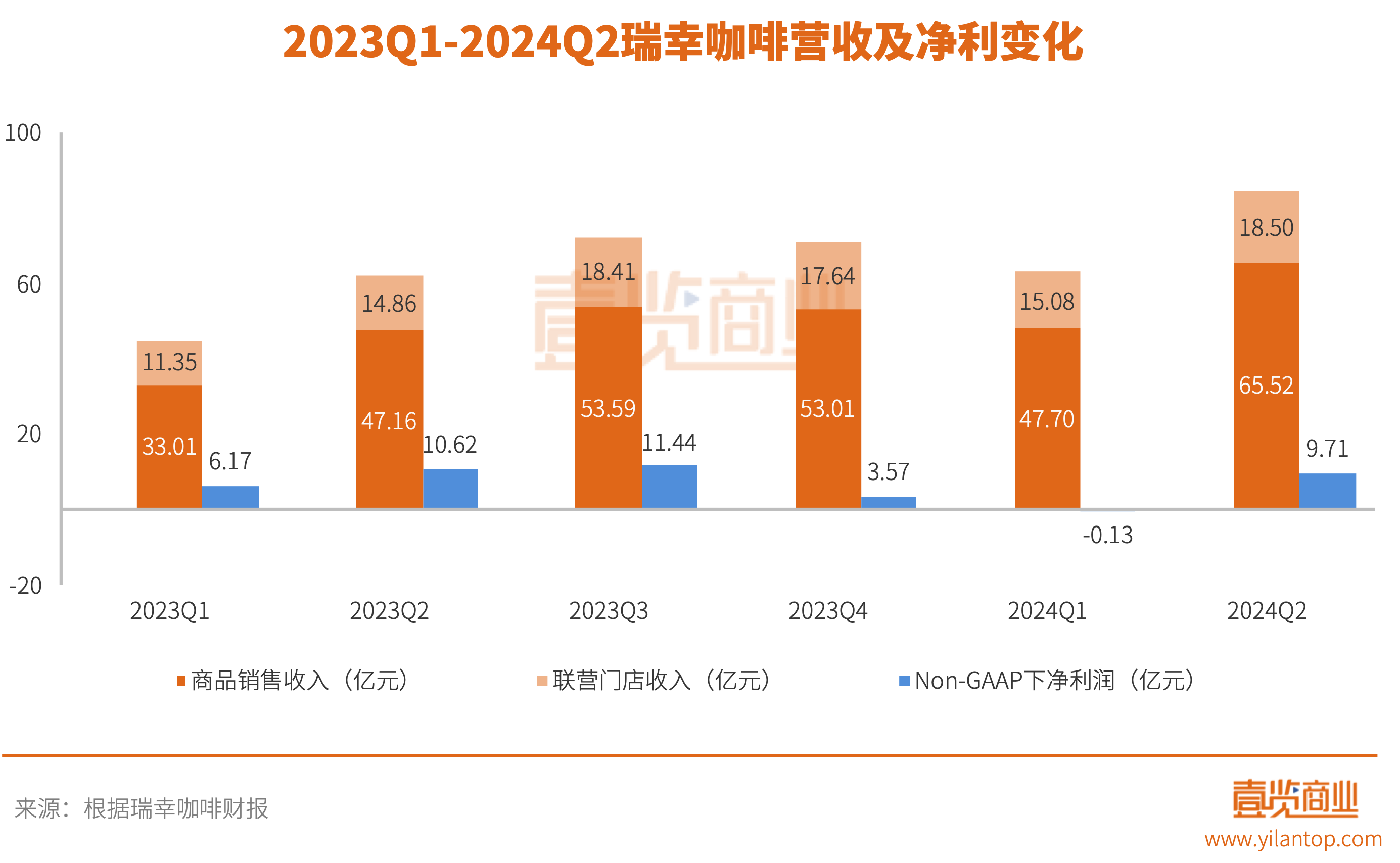

瑞幸咖啡第二季度84.03亿元的营收构成中:来自商品销售的营收为65.52亿元(其中现制饮品营收为60.14亿元),同比增长38.95%;来自联营门店的营收为18.50亿元,同比增长24.53%。利润在经历了第一季度的波动之后,也迅速恢复至健康水平,非美国通用会计准则(non-GAAP)下,瑞幸咖啡净利润为9.71亿元。

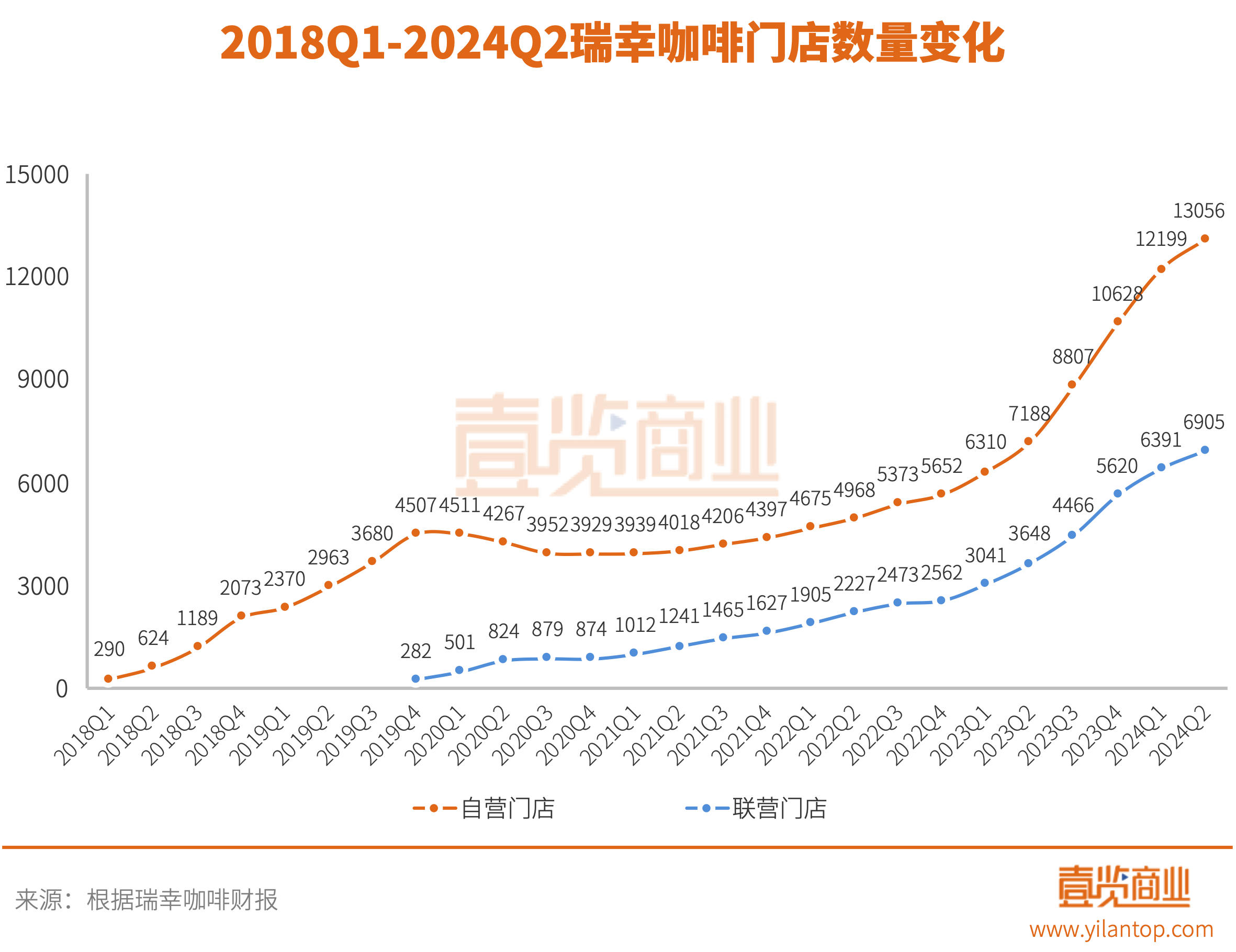

截至6月30日,瑞幸咖啡总门店数达19961家,同比增长84.21%,包含13056家自营门店和6905家联营门店,开店的迅猛势头不减。值得一提的是,7月18日,瑞幸咖啡第20000家门店在北京中关村开业。从0到10000家店,瑞幸咖啡用了6年,而从一万家店到两万家店,却只用了1年,模式跑通后的复制速度十分惊人。

不过扩张速度上,瑞幸咖啡第二季度自营门店和联营门店分别净增857家和514家,和此前的三个季度相比,有一定程度的放缓。对此,瑞幸咖啡的解释是其在拓展门店规模的同时,也关注门店质量,保持稳健及可持续的开店策略。

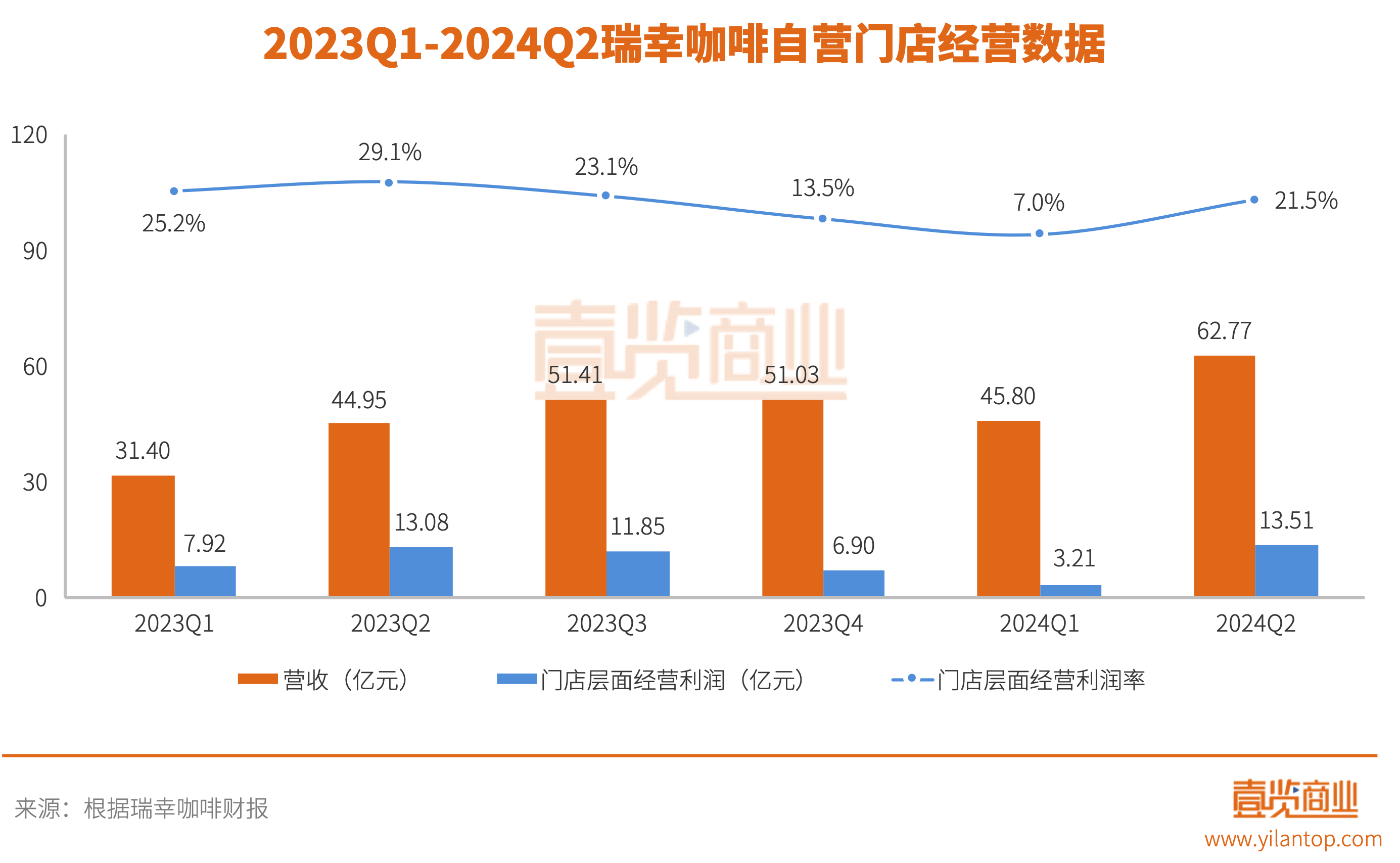

自营门店部分,瑞幸咖啡第二季度取得营收62.77亿元,同比增长39.63%,门店层面经营利润13.51亿元,同比增长3.33%,经营利润率为21.52%。

并且门店网络的变大变密,给瑞幸咖啡带来了用户数量上的快速提升。第二季度,瑞幸咖啡新增交易客户数2487万,月均交易客户数近6970万,同比增长61.8%。

瑞幸咖啡董事长兼CEO郭谨一在财报电话会议中介绍了第二季度瑞幸咖啡的部分经营情况以及利润反弹的原因:“随着天气转暖,季节性负面因素影响减小,门店数量快速提升,在旺季有效触达更多的消费者,加之前期我们对门店结构提前主动布局,商场及临街店的单店杯量表现良好,门店整体杯量也呈上升趋势。”

总体来看,得益于产品销量增加和门店数量增加带来的规模效益,瑞幸咖啡目前处于健康可持续的快速发展通道。

瑞幸咖啡狂奔背后的人货场重塑

《2024中国城市咖啡发展报告》显示,2023年中国咖啡产业规模达到2654亿元,近三年年均复合增长率达17.14%。人均年饮用数16.74杯,较2016年人均年饮用数9杯的数据近乎翻倍。但仍与世界主要咖啡国存在差距,这也意味着中国咖啡市场仍有较大空间可以挖掘。

而瑞幸咖啡用速度证明了其底层商业逻辑的可行性。从人、货、场三要素进行分析,瑞幸咖啡的“三驾马车”一定程度上都代表着现代零售的发展趋势。

首先“人”的层面,瑞幸咖啡选择与年轻人共舞,立足用户思维抓住人心红利。

基于对客户群体的深入洞察,瑞幸咖啡主动融入年轻群体,建立情感链接,让品牌形象深入人心,通过高频次的跨界联名强化品牌认知,打破固有圈层,为消费者打造多维度体验,提高用户留存和消费频次。

比如仅今年上半年,瑞幸咖啡就LABUBU(泡泡玛特)、舞剧红楼梦、芝麻街、大话西游、玫瑰的故事等IP进行多次联名;同时还与澳网、斯巴达勇士赛等体育赛事联名,通过品牌合作,共同倡导健康的生活方式,为喜爱运动、追求健康的人群搭建更多沟通平台。

因为深受年轻消费群体的喜爱,今年3月,Brand Finance发布的“2024餐饮品牌价值25强榜单”显示,瑞幸咖啡凭借品牌价值增长96%的成绩,成为2024价值增长最快品牌。

其次“货”的层面,瑞幸咖啡在前端用核心爆品穿透市场,后方则是筑强供应链保供应、稳品质。

瑞幸咖啡拥有贯穿消费趋势洞察、产品分析、菜单管理、产品研发、测试到优化各个环节的数字化研发体系,让瑞幸咖啡得以每3天就开发出一款新品,成为当之无愧的爆品制造机,厚乳拿铁、生椰拿铁、酱香拿铁等现象级产品不断涌现。2024年上半年,瑞幸咖啡推出了52款新品(第一季度22款,第二季度30款),包括褚橙拿铁、小白梨拿铁、满萃系列、黄山毛峰拿铁等中国茶咖系列、柠C美式、燕麦拿铁、轻咖柠檬茶等,其中小白梨拿铁上市首周销量突破724万杯,轻咖柠檬茶上市一周销量突破508万杯。

而在供应链端,瑞幸咖啡也在不断向产业链上游延伸:在咖啡豆的精选和采购上,瑞幸咖啡2021年初就与埃塞俄比亚大使馆签署了战略合作;2023年,瑞幸启动“全球寻豆之旅”计划,继埃塞俄比亚之后,巴拿马、印度尼西亚、中国云南、巴西相继成为瑞幸咖啡的咖啡豆供应产区。如今,瑞幸咖啡已成为中国最大的咖啡豆进口商。

在烘焙加工上,2021年,瑞幸首个全自动化智慧型烘焙基地在福建正式投产;2024年4月,年产能高达3万吨,占全国咖啡烘焙产能近20%的瑞幸咖啡(江苏)烘焙基地投产。今年初,瑞幸首个咖啡鲜果加工处理厂在云南保山落成。

与此同时,瑞幸咖啡依托智慧供应链平台,进行全产品业务流覆盖,实现从产品、采购、门店订货到仓储配送的业务串联及协同决策,并通过实时监控反馈,保障门店采购灵活性,满足多元化与细分化的口味需求。

最后“场”的层面,瑞幸咖啡在高线、低线市场齐头并进,依靠规模效应实现降本增效。

相较于星巴克主打的“第三空间”的概念,瑞幸咖啡着眼于咖啡的饮用场景。在瑞幸看来,移动互联网时代,基于当下中国年轻人的快生活节奏和消费方式,场景的概念要远远大于空间的概念,甚至正在逐渐替代空间的概念。所以把咖啡和工作、学习、出行、日常休闲等各种场景进行融合很关键。每一位顾客可以在步行5-10分钟的范围内,在城市核心区就能找到一家瑞幸咖啡的门店,便利性会得到极大的提升。

瑞幸咖啡7年来快速织成20000家的高密度门店网络、获得数亿消费者青睐。更关键的是,瑞幸咖啡依靠数字化能力,在整体门店网络和单个门店的经营管理上均实现了降本增效。比如瑞幸咖啡于2022年6月底顺利完成并上线运行“混合双云项目”,达成了支撑500万日订单量的技术体系目标。瑞幸咖啡还制定了一套成熟的大数据选址、物料管理以及生产的自动化、人才体系标准化培养等方案,以实现门店层面效率的最大化。

结语

可以说,瑞幸咖啡在国内已经坐稳了头把交椅,并且还在拉大领先优势。并且,瑞幸咖啡并没有因为成为最头部品牌而改变心态,在扩张之时保持“攻守兼备”。

如今,在不断下探国内市场、挖掘渗透率的同时,瑞幸咖啡也将业务版图延伸至国外,来验证国内成功模式在国际市场是否依然能让瑞幸咖啡后来居上直至领跑。根据二季度财报信息,截至6月30日,瑞幸咖啡在海外已有37家门店。

过去十年,国内消费品牌已经在国内找到了击败外资品牌的方式,瑞幸咖啡就是最典型的代表。而在国际市场,中国消费品牌出海已然拉开了大幕。瑞幸咖啡能否在海外保持破竹之势,值得期待。