全棉时代骑虎难下

2023年05月16日

评论数(0)

来源/每天学点经济学

全棉时代如今的多元化商业模式,最初是从一张全棉柔巾开始的。

也可以说,全棉时代的全面崛起离不开棉柔巾这一爆品的加持,截至去年该产品共售出537亿张,连续13年占据市场份额第一。

目前,全棉时代仍然以棉花为核心,开发品类超过150多个,覆盖了三万多个SKC,早已渗透至人们的日常生活。

而近年来全棉时代也的确从中获取得了营收增长。

2020年—2021年,全棉时代营收增长率分别为16.07%,15.29%。进入2022年,全棉时代实现销售收入40.5亿元,较2019年增长34.8%,三年业务规模复合增速达10.5%。

从细分渠道来看,2022年全棉时代线上渠道实现销售收入25.7亿元,较上年增长0.9%;线下门店实现销售收入11.8亿元,同比下降4.1%,其中,商超渠道贡献收入2.3亿元,同比增长14.1%。

很显然,在销售渠道上,线下门店销售并不景气。如果从门店变化上看就会发现,实际上大部分原因在于全棉时代2022年线下门店关闭数量上。

截至2022年末,全棉时代线下门店数量340家(其中直营店314家,加盟店26家),年内新开门店数量45家(新开直营店39家、加盟店6家)、关闭低效亏损门店25家(关闭直营店22家,加盟店3家)。

哪怕是在线下营收不理想的情况下,2023年全棉时代仍然计划新开门店80家,其中加盟店达50家,另外规划30家自营门店。

原因在于,当下全棉时代主要面向中高端母婴市场,而门店则是婴童品类销售主要渠道。

然而不得不说的是,以目前的加盟店数量以及惨淡的营收数据来看,想要实现2023年门店目标的同时实现盈利,难免会显得格外的吃力。

一、以高成本做赌注

按道理来说,受大环境影响是消费品的常态,全棉时代也不例外。

根据全棉时代近四年数据显示,2019年至2022年

由于线上营收比重高达60%,所以即便在2019-2021年大环境不如意的情况下,全棉时代仍然能够保持增长。但细究就会发现,全棉时代实际上是借助母公司稳健医疗,推出口罩、消毒液等捆绑销售套餐来拉动营收。

根据《母婴前沿》曾报道内容可知,全棉时代一款价值423.8元的防护大礼包中,含有口罩20个、纯棉柔巾3提(16包)、50毫升消毒凝胶1瓶、酒精消毒棉片一盒(50片)。

数据来源:全棉时代

更值得注意的是,用户如果单独购买纯棉柔巾3提(16包)的价格为269.9元,也就是说剩下的防护用品总价要153.9元。

而对于2022年营收的回落,则更像是环境向好,市场需求下降以及线下门店的营收下滑、闭店等原因有关。

另一方面则是,全棉时代棉柔巾产品在近几年受到合成纤维替代品及棉竞品低价竞争的冲击,受到一些影响。

虽然以棉为主的全棉时代因为技术门槛而存在一定的行业壁垒,但对比那些用木浆、植物化学合成纤维为原料的企业,以棉为主要材料的全棉时代成本也要高很多。

不过,有意思的是,全棉时代对此解读为“棉”材质的市场教育有待提高,于是在采访中表示“后续公司一方面会加强“棉”材质的市场宣贯,同时不断对产品进行迭代升级,以满足消费者更多元的需求。”

事实上,在质量合规的情况下,大部分消费者更在乎性价比。

或许品牌并不是不知道,因为很大程度上或许这是品牌主要的发展“属性”,也可以说是品牌打造差异化的基石。为此,对于品牌来说,营销也就成为了提升销售额的必然选择。

例如,年报中曾提到子公司全棉时代并获得ISO 14067产品碳足迹核查声明证书,是国内首个同品类获得SGS产品碳足迹认证的品牌。但关于ESG的披露内容却并不多。

此外,在营销网络建设上的投入,远高于研发项目。

根据财报显示,稳健医疗2022年研发中心建设项目投入为5021万元,而营销网络建设项目投入则达到了8994万元。

但对于营收,营销只起到推波助澜的作用,全棉时代的优势实际上是大单品。

二、大单品属性开始失效

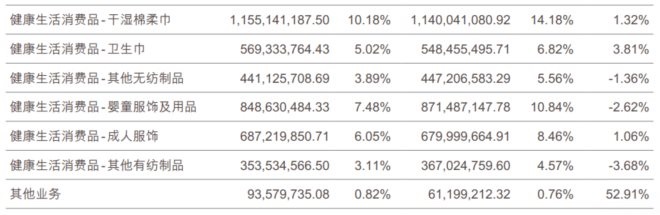

从全棉时代的品类来看,2021年棉柔巾、卫生巾、湿巾、其他无妨品、成人服饰、婴童服饰、婴童用品、其他有仿品分别实现营业收入9.6亿、5.5亿、1.8亿、4.5亿、6.8亿、5.1亿、3.6亿和3.7亿。

其中,棉柔巾线上市场销售额约56.13亿元,同比增长7.85%,表现优于整体纸品/湿巾大盘。

而随着全棉时代在棉柔巾细分赛道的快速增长,也吸引了众多品牌布局。

目前市场品牌数量超过520家,除产品开发者全棉时代之外,还包括洁柔、babycare、可优比、洁丽雅、棉花秘密、好孩子、子初、名创优品、棉柔世家等品牌。

根据墨镜市场情报关于棉柔巾市场的数据调查显示,全棉时代2021年市场份额为14.52%,市场排名仍然占据第一;第二品牌babycare市场份额为4.61%;第三四品牌的占有率都是在4%左右。

虽然众多新晋品牌未能动摇全棉时代的头部品牌地位,但进入到2022年,棉柔巾、湿巾的增速开始出现下行。

2022年上半年全棉时代主打产品棉柔巾销售额仅增长1.87%,湿巾类产品销售额甚至下滑12.10%。

实际上这是由于纸品/湿巾整体市场竞争激烈,产品间同质化较为严重,所导致的市场整体增长乏力且有持续下行的趋势。

如果将babycare和全棉时代的棉柔巾进行对比就会发现,当代消费者的两大购物趋势,实际上是看重大牌效应与性价比至上。

再换个角度思考,棉柔巾的增长乏力某种程度上也意味着作为全棉时代的大单品棉柔巾,在同质化以及性价比上失去优势。

数据来源:全棉时代财报

不过,据稳健医疗介绍,公司旗下健康生活消费品牌,即全棉时代,聚焦母婴消费升级市场。

据悉,从创立至今,全棉时代每年都有一到两款销售额5000万到过亿的爆品诞生。

其中,在棉柔巾之外,全棉时代卫生巾、成人服饰、婴童服饰、婴童用品2021年增速分别为32%、52%、39%和147%,可以说增速十分亮眼。

当全棉时代以为婴童服饰与婴童用品有可能会成为未来成长的主要驱动力时,2022年全棉时代婴童服饰与婴童用品的营收却出现同比下降2.62%。

这验证了在消费领域,爆品和大单品是有区别的,爆品大起大落层出不穷,市场竞争也相对激烈,真正能够跨越周期的实际上还是大单品。

而基于产品属性,婴童产品的消费者群体实际上也更偏向于女性用户。根据数据显示,目前全棉时代全域已有4500万会员,其中85%都是女性用户,年龄主要分布在25-40岁之间。

从年龄区间来看,宝妈实际上居多,这就要求全棉时代在产品上更偏向于品质。

三、婴童有待加码,品质有待提升

根据调研发现,母婴人群主力为85/90后,婴儿用品零售占比11%的95后成为高潜力母婴人群。数据显示,80后家长更愿意为孩子付出,90后家长则相对更注重个人生活。

母婴家庭月均在母婴育儿方面整体花销约为5200元,占家庭月收入近三成。即便较低收入家庭该类花销没有明显下降,支出占比月收入则提升至44%。

实际上这是由于婴儿用品零售行业需求具有刚性,消费者的价格敏感性较低。

并且随着80、90后父母育儿理念的进步和经济条件的改善,质量、产品实用性、产品服务成为用户购买母婴童产品时所考虑的最关键的因素,价格成为次要因素,良好的品牌口碑也消费者考量的因素。

数据来源:稳健医疗财报

换句话说,涉及到母婴领域,消费者对品质具有一定的要求。

但从全棉时代母公司稳健医疗的退货数据看,产品品质问题似乎并不是十分理想。

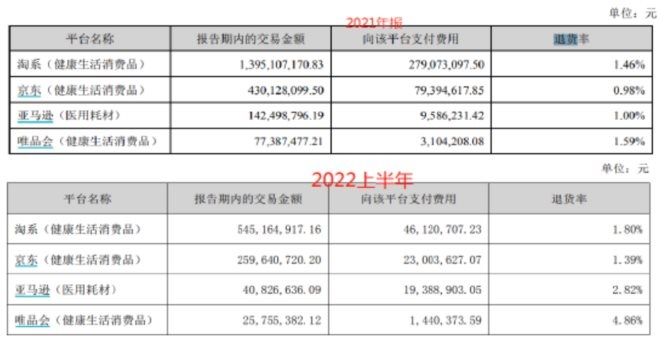

据稳健医疗年报显示,2021年稳健医疗淘系、京东、亚马逊和唯品会的退货率分别为1.46%、0.98%、1.00%和1.59%。

但是到了2022年上半年,稳健医疗淘系、京东、亚马逊和唯品会的退货率纷纷上升,变为1.80%、1.39%、2.82%和4.86%。

从最新披露的2022年报来看,稳健医疗在淘系的退货率上升至2.12%,其它平台暂未披露。

另一方面,据公开报道,2018至2022年,稳健医疗旗下产品多次因产品质量问题被处罚。

2019年上海市场监督管理局公告全棉时代幼儿被芯PH值不合格;2020年江苏地区也公告全棉时代“全棉防雾霾口罩”防护效果不合格等。

2022年11月25日稳健医疗因生产不符合产品技术要求的第二类医疗器械被罚超16万元。

此外,从黑猫投诉上看,关于全棉时代的投诉达到800多条,其中关于小程序拉人广告营销以及产品质量问题屡屡出现。

可以猜测到,在营收乏力和品质口碑有待改善的双重不足,对于全棉时代招商加盟存在一定的阻碍。

总得来说,全棉时代在口碑与营收下滑之外,并没有太多的问题存在。同样的,除了产品以“棉”为主材料之外,也并没有太多吸引加盟商以及消费者的亮点。

参考:

网易财经ESG:全棉时代母公司稳健医疗 ESG:是噱头还是良心?

深氪新消费:不会道歉的全棉时代,一年能卖30亿

中证金牛座:稳健医疗:2023年一季度净利润3.77亿元 同比增长5.56%

湖北长江商报:稳健医疗“医疗+消费”齐发力净赚16.5亿 全棉时代三年业务规模复合增速达10.5%

数据来源:艾媒咨询、全棉时代、稳健医疗