杀敌一千,自损八百后,极兔急需上市“输血”

2023年06月19日

评论数(0)来源/连线Insight

撰文/王慧莹

编辑/子夜

狂飙、激进、并购,在国内扩张三年的极兔速递有了新的关键词——上市。

6月16日晚间,极兔正式提交香港IPO申请,上市联席保荐人为摩根士丹利、美银及中金公司。若是此次上市成功,极兔将成继顺丰、京东物流、中通、申通、圆通及百世后,又一家上市物流企业。

自2015年诞生于印尼雅加达,极兔快递已经狂奔八年。八年内,极兔成为东南亚快递市场的老大,还将业务拓展至西亚和南美洲,开始挑战世界快递巨头FedEx、UPS和DHL。

在2019年进入中国后,极兔仅用一年半就将日单量做到超过2000万,实现国内同行经营十多年才有的规模,直追三通一达和顺丰。

用极兔自己的话说,“我们的快递业务在东南亚处于领先地位,在中国具有竞争力,且不断扩展至拉丁美洲及中东。”

不可否认,极兔虽然一路狂飙,不断上演“蛇吞象”的戏码,但处境也十分尴尬。

图源/极兔速递官网

比如,即便在中国靠电商件起家,但想要突围拿到更多电商件不容易;虽然接连收购百世、丰网,1+1>2何时能实现也是个未知数。

更关键的是,快递市场已经告别早期单纯的价格战,而是追求质量和服务,这正是极兔所欠缺的。如果这些方面还不补课,即便是继续烧钱,极兔也很难突围。

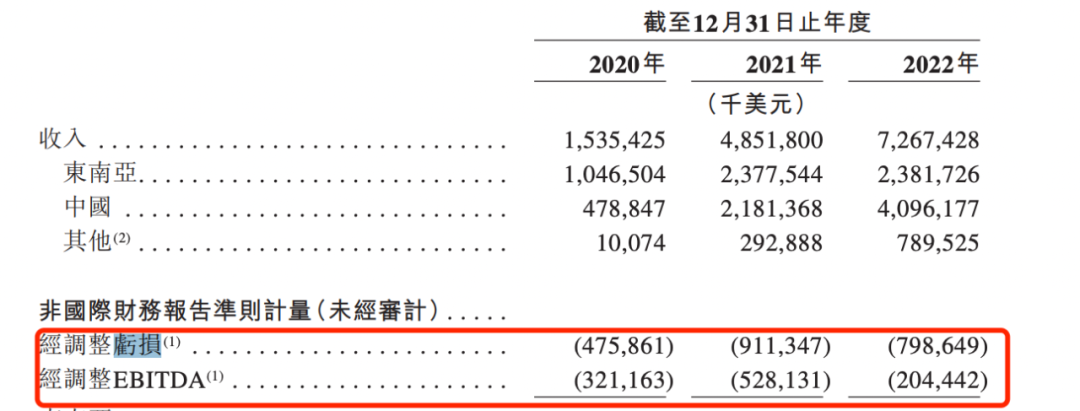

从现实情况来看,极兔能烧的钱已经不多了。整体来看,极兔一边砸钱扩张,一边连年亏损。其招股书显示,2020年、2021年、2022年经调整EBITDA分别为-3.21亿美元、-5.28亿美元、-2.04亿美元。

实际上,从去年开始极兔上市的消息就屡次传出。极兔冲击上市的心思已经很明显,因为上市意味着更多的融资机会,烧钱换增长的极兔正需要上市来“输血”。

上市的靴子尚未落地,极兔仍面临着资本检验和市场竞争。更重要的是,极兔的烧钱狂奔模式能持续多久?想要实现盈利,关键在于解决成本问题,这也是极兔上市路上市场关注的焦点。

1、靠“杀疯了”扩张,极兔征战四方

2015年5月,雅加达OPPO新系列发布会上,印尼区首席执行官李杰宣布了一个重磅消息:他要离开OPPO,兴办自己的快递公司J&T Express。

从名字上看,J&T象征着Jet(喷气式飞机)、Timely(及时)、Technology(科技)。

就这样,一个自称是科技型的快递公司诞生了。在当时,印尼最大的快递公司JNE诞生于1990年,虽然资历够老,但是它的运送效率一直被人诟病,这给了全年365天营业、7*24小时快递运输、客服全天在线的极兔突围的机会。

更幸运的是,极兔赶上了印尼电商行业快速发展时期,2014年-2016年,印尼电商零售额从80亿美元增长到250亿美元,涨幅3倍有余。

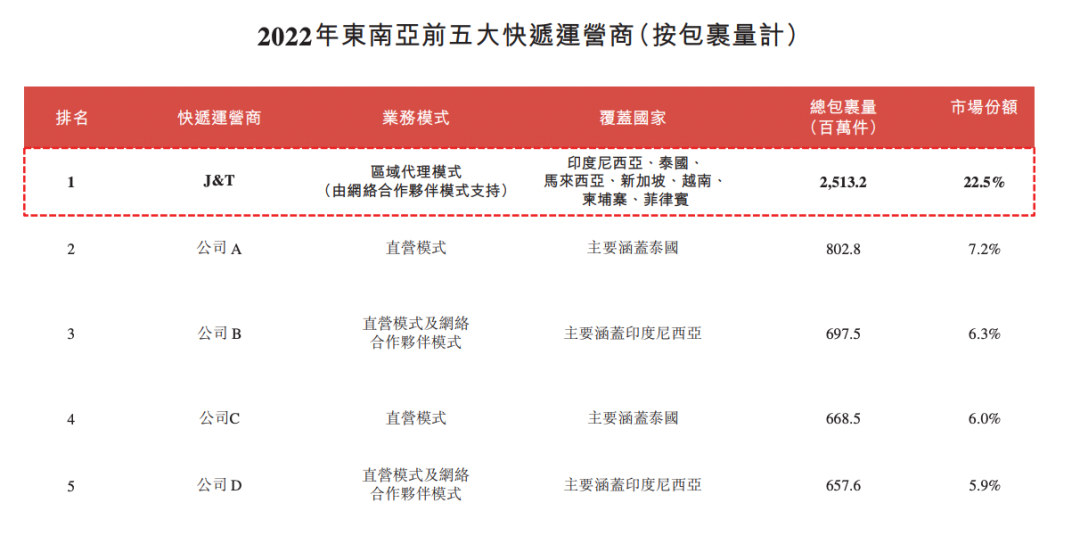

和这些电商平台建立起紧密合作关系的极兔迅速崛起。在东南亚,一路开疆拓土,将业务拓展至越南、马来西亚、菲律宾、泰国、柬埔寨、新加坡。极兔招股书显示,根据弗若斯特沙利文的资料,按2022年包裹量计,极兔为东南亚排名第一的快递运营商,市场份额为22.5%。

2022年东南亚前五大快递运营商(按包裹量计),图源/极兔招股书

在东南亚市场,极兔的快速崛起是天时地利人和,而在全球市场尤其是中国市场,它面临的就是极为激烈的竞争,因此价格战和并购,成为了它扩张的主要手段。

去年2月,极兔墨西哥推出,成为极兔进入美国市场的第一步;去年5月,极兔继续向巴西扩张,进入拉丁美洲腹地;去年6月,极兔在埃及正式起网,用不到一年的时间成为埃及快递行业的第二位。

很重要的一点在于,在埃及运营前三天,极兔采用免费发货的策略来吸引用户,运行半年多后,才逐渐将快递价格上调;在美国市场,极兔服务包裹单价最低只要5美元,可以为饰品、3C产品及配件等小商品商家提供服务。

相同的打法复制到中国,同样适用。近几年,极兔以“狂飙”式的速度占领中国市场。从2020年在中国正式起网,到单量稳定在2000万单以上,极兔仅用了10个月。

并购和低价是极兔的“绝杀”武器。

2019年,极兔通过收购龙邦速运拿到了中国快递业务经营许可,正式进入中国市场;2021年9月,它又以68亿元收购整合百世快递,试图拿到阿里系更多的电商订单;今年5月,极兔又将顺丰旗下的丰网收入囊中,想要冲击高端件快递市场。

一系列的“买买买”,让极兔在中国市场“杀疯了”。极兔不断“蛇吞象”的逻辑很简单,通过并购攻池略地,扩大单量和规模。

据招股书显示,2022年极兔在中国市场业务量达到120.26亿件,市场份额10.9%,排名第六。此外,极兔还表示,极兔用了三年时间就实现了日单5000万单,在中国市场的同行中所用时间最短。

2022年中国头部快递运营商(按包裹量计),图源/极兔招股书

值得关注的是,中国市场已经成为极兔目前收入最多的市场。根据招股书数据,2020年至2022年期间,按地理分部划分的收入数据显示,来自中国地区的收入在2020年仅占31.19%,而东南亚则占据了68.16%,但在2022年,来自中国地区的收入占比高达56.36%。

日单量、市场份额快速提升,对于初入中国市场的极兔来说是个不小的挑战。这背后,极兔沿袭了互联网最典型、最有效的扩张法则——烧钱换增长。

2020年,极兔从海外市场杀回国内,为了快速争夺市场份额,当时极兔在多个地区都以低于当地快递30%-50%左右的价格招揽客户。更夸张的是,极兔把单票价打到了最低8毛钱,一度被行业称为“价格屠夫”,并受到同行的封杀。

所谓烧钱换增长,烧钱是第一步。据中国网科技报道,在2020年七八月市场冲刺期,极兔每天都要烧掉近1亿元。招股书中,中国市场也成为拖累极兔整体利润的主要板块。

四年成长为东南亚第一大快递公司、三年做到了中国快递行业第六,极兔狂飙式的成绩确实亮眼。尤其是在原本就竞争激烈的中国市场,极兔打破了原本四通一达+顺丰的稳定格局。不过,在征战四方的同时,一口吃个胖子并不现实,如何持续健康地经营考验着极兔。

2、赚得多,亏得更多,极兔急需输血

提升单量、扩大市场,极兔的目的很明确,就是上市。2021年开始,关于极兔上市的消息就被屡次传出,极兔想要上市的意图,犹如司马昭之心。

这个逻辑很好理解,快递本就是个重资产的生意,基础设施建设、配送体系搭建,都需要实打实的投入。高速扩张的极兔弹药所剩无几,上市除了打响行业知名度外,更重要的是帮助极兔募集资金,解决更多问题。

此次上市,极兔给自己的预期市值超800亿港元。至于此次募集到的资金,极兔将用于拓宽物流网络,升级基础设施,强化在东南亚和其他现有市场的分拣及仓储能力和容量;开拓新市场,及拓展服务范围;研发及技术创新等。

不过,上市之路并不好走,这需要一个经得起考验和推敲的经营模式和财务数据。透过极兔招股书,极兔这三年的真实情况也被摆在了台面上。

这三年,极兔确实赚得不少。

招股书数据显示,极兔2020年营业收入为15.35亿美元,2021年为48.52亿美元,2022年为72.67亿美元,三年营收近1000亿人民币。

换句话说,通过不断地并购、扩张,三年内极兔营收翻了四倍。无论是在东南亚市场,还是中国市场,极兔的成长都算得上是一匹“黑马”。

短时间内成长如此迅速,极兔也受到了资本青睐。

据极兔招股书披露,2017年7月-2023年5月,极兔已完成9轮融资,累计超过50亿美元。其中,金额最高的C1轮融资超过了20亿美元。其中,不乏红杉中国、高瓴资本、淡马锡等知名投资机构。极兔还提到,除了前述提到的这些投资方外,包括腾讯、顺丰控股、招银国际等在内的明星投资机构也都是极兔背后的“金主”。

硬币的另一面是,营收翻倍、资本助推,没有换来极兔的盈利。

体现到招股书上,2020-2022年,极兔经调整净亏损分别为4.76亿美元、9.1亿美元、8亿美元。而从经调整EBITDA上看,极兔2020年、2021年、2022年经调整EBITDA分别为-3.21亿美元、-5.28亿美元、-2.04亿美元。

极兔亏损情况,图源/极兔招股书

营收高速增长,极兔仍陷于亏损状态,和其营业成本居高不下不无关系。2020年、2021年和2022年,极兔的营业成本17.97亿美元、53.97亿美元和75.38亿美元,每年的营业成本都高于年营收。

值得注意的是,营收占比不断增长的中国市场,却是拖累极兔利润表现的“罪魁祸首”,也就是说极兔在中国市场的快速增长是建立在真金白银之上的。

从数据来看,2020年-2022年,极兔中国经调整EBITDA分别为-6.16亿美元、-9.4亿美元、-3.35亿美元,三年合计亏损近19亿美元。此外,同期极兔国内市场的毛利率分别为 -120.4%、-55.9%、-16.2%。

这意味着,极兔在东南亚市场,快递收入能覆盖成本,商业模式已经跑通。但在中国市场,无论是价格战,还是并购,极兔仍处于烧钱换增长的扩张时期。

在国内,低价和并购俨然成为了极兔登上快递市场牌桌的两大利器。但就平均单票收入来看,极兔目前在国内还在干着“送一单,赔一单”的买卖。

三年来,极兔中国市场的单票收入分别为0.23美元、0.26美元和0.34美元。对比成熟的东南亚市场,该项数字分别为0.91美元、1.1美元、0.95美元。

还需要了解的是,尽管并购有利于极兔拿下中国更多市场份额,不过也要承担背后的巨额亏损。例如,顺丰丰网2022年营收为32.75亿元,净亏损为7.47亿元;2023年第一季度营收为6.91亿元,净亏损为1.43亿元。这些都是极兔接手后需要考虑的问题。

一系列的并购和价格战,让极兔赚得多,亏得也多。对于现在的极兔来说,烧钱增长的打法虽然有利于扩张市场,但这非常考验资金能力。如今,极兔手上能用的弹药已然不充足,上市或是其融资“输血”的最佳手段。如果极兔能够获得充足资金,也就拿到了行业下一阶段比拼的入场券。

3、极兔还很焦虑

疯狂的极兔,看起来十分迅猛,但背后是极兔作为后来者的焦虑。

作为一家年轻的快递公司,极兔首先面对的便是来自老牌快递公司的竞争。

在印尼有1990年成立的印尼老牌快递玩家JNE;在泰国有嘉里物流等玩家;在新加坡有能者物流等守着市场;在美国有FedEx联邦快递、UPS优比速、DHL敦豪三大巨头……

从老大哥中“虎口夺食”,极兔的难度和焦虑都被放大。即便占领了市场份额,能不能守住同样是问题。

除了市场的激烈竞争,极兔自身的问题同样不容忽视。

一直以来,极兔利用低价抢占市场的手段屡试不爽。但长期来看,价格战既不利于企业持续发展,并非长久之计。

更考验极兔的是,离开“大本营”东南亚,每到一个新市场,就相当于重新创业。想要进行本地化经营,物流基础建设、网络技术投资、售后服务保障,每个都是资金、精力和战略上的考验,高成本无疑是极兔长期的掣肘。

图源/极兔速递官方微博

用同样的方式扩张,就会有同样的问题发生。极兔海外市场的焦虑,放到中国市场的背景下,只增不减。

回看极兔在中国的两次并购,无论是收购百世,还是纳入丰网,都没有达到1+1>2的效果。

收购百世,极兔想要通过拿下阿里电商的订单增加单量,但至今接入阿里体系的事宜仍旧不了了之。目前,除了拼多多外,阿里电商订单、直播电商订单,极兔的增长都不大。据一位极兔国内一级加盟商成员在2022年9月向燃次元透露,当时系统里近80%订单来自拼多多,且大部分货品都在3公斤甚至1公斤以下。

收购丰网,短期内,极兔或许能借助丰网之前的顺丰光环,吸引一批客户。但丰网本就是定位中低端件,对极兔想要冲击的高端件市场,帮助有限。

而抢不到高端件市场,从整体单量的占比来看,低端件、电商件过多是极兔未来发展的隐患。相比其他快递公司,极兔过于依赖电商,业务单一,收入很难稳定。

招股书显示,极兔最大的客户是一家电商平台,三年来分别占极兔总收入的35.4%、35.4%和16.9%。极兔也解释道,在中国每年第四季度的包裹量通常较高,得益于“双11”和“双12”,依赖电商,就会带来包裹量的季节性波动。

更重要的是,蒙眼狂奔的极兔,在服务、配送质量上一直存在短板。快件丢失、寄件速度慢、客服服务态度差、丢件不赔偿等服务问题饱受消费者诟病。

2022年11月,国家邮政局公布了2022年第三季度国内快递公众满意度排名,快递品牌前五名分别是:京东快递、顺丰速运、邮政EMS、中通快递、圆通速递,得分均在80分以上。极兔得分则处于低一档的77-80分之间。黑猫投诉平台上,极兔也有高达两万多条的消费者投诉。

本质上,快递属于服务行业,如果不能满足用户的基本的配送服务要求,企业口碑下滑,影响的便是未来客户的合作和单量。

除此之外,基础设施的速度跟不上扩张的速度,极兔只能干着急。招股书中极兔承认,其依赖第三方服务提供商做运输、设备供应和其他服务。其中的问题在于,提供物流设备的供应商基础相对集中,以致特定类型的设备和用品的供应商数量有限,而第三方运输服务的市场较为分散,且具有不同的经营和内部控制程序标准。

这表明,想要更稳定、更高效的运输团队,极兔必须要投入资金和技术,这是不能省的钱,因为这关系到用户体验、企业口碑和极兔的长期发展。

快递是个苦差事。每单不到1毛的毛利的背后,是每年持续上百亿元的重资产投入,这考验着整个快递行业的玩家。

烧钱是没有终局的。如果长期被成本拖累,量再大也很难追上对手,资本市场也不会一直陪极兔“杀敌一千、自损八百”。未来,怎么一个个解决问题,缓解焦虑,考验着极兔的运营能力。

本文头图来源于极兔速递官网。