同源康医药累亏近9亿,创始人吴豫生曾引朋友“低价”入股

2024年02月01日

评论数(0)

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

继九源基因之后,又一家医药企业向港交所发起了冲击。

1月26日,浙江同源康医药股份有限公司(以下简称:同源康医药)递表港交所,中信证券为独家保荐人。

这是一家临床阶段的生物制药公司,主要专注于肿瘤新药研发。目前,公司建立了11款候选药物组成的管线。不过,这些产品目前均未实现营收。

没有成熟产品支撑的同源康医药长期亏损。于2023年9月30日,公司累计亏损已经高达8.92亿元。

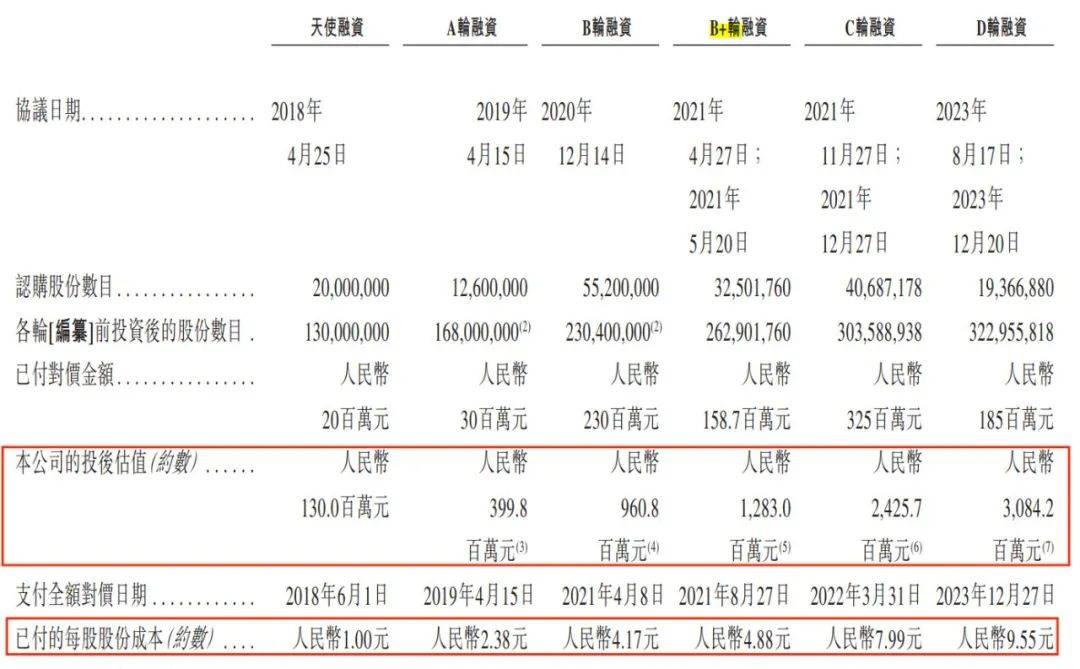

不过,同源康医药此前的融资之路仍算通畅。IPO前,公司共获得6轮融资,投资方包括阳光保险、中金、汇宇制药、厚纪资本、瑞恩资本、毅达资本等一众机构。

这些资本将同源康医药的估值推上高位。招股书显示,在D轮融资之后,公司投后估值从2018年的1.3亿元增长至2023年的30.84亿元,增长超20倍。

但这些助推企业发展的资本,同时给同源康医药戴上了“枷锁”。

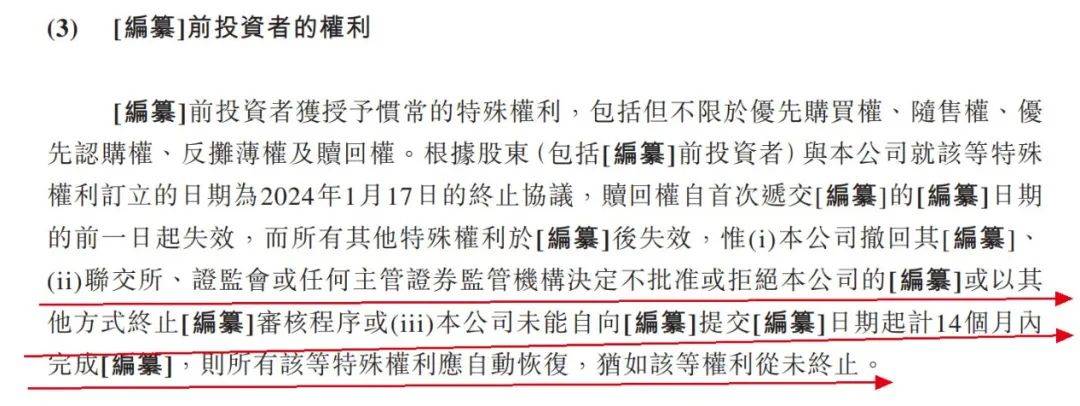

按照要求,如果公司未能自向港交所递交招股书日期起14个月内完成上市,投资者拥有的赎回权将自动恢复。

如今,留给同源康医药冲刺的时间真的不多了。

1、产品无一上市,累亏近9亿

同源康医药成立的时间并不算长。

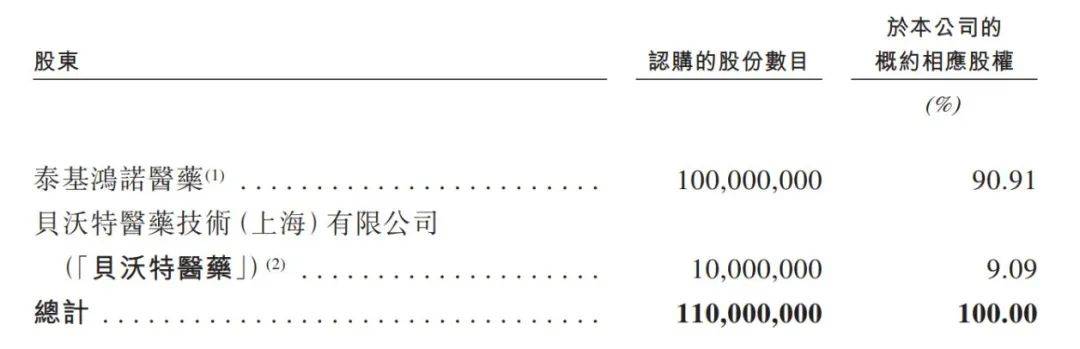

2017年11月,吴豫生和母亲周稚仙控制的泰基鸿诺医药、顾虹全资持有的贝沃特医药共同出资1.1亿元成立同源康医药,二者分别持股90.91%、9.09%。

(图 / 同源康医药招股书)

如今,在同源康医药,吴豫生身兼数职,既是控股股东之一,还是董事长、执行董事兼总裁,除此之外,他还领导研发团队。

据悉,吴豫生在医药领域深耕多年,曾在先灵葆雅任职,最后职位为高级主任研究员。只不过,在先灵葆雅期间,吴豫生并非主攻癌症方向,而是主要负责用于治疗血栓、肥胖症及阿尔茨海默病的新药研发。

即便如此,吴豫生还是在同源康医药成立短短7年时间里,快速建立起了多条癌症方面的产品管线。

截至2024年1月22日,同源康医药建立了11款药物管线,包括2个低风险产品、5款创新临床产品,以及处于临床前阶段的4款产品,适应症包括肺癌、乳腺癌、前列腺癌、实体瘤等。

(图 / 同源康医药招股书)

其中,公司的核心产品TY-9591进展最快。于2024年1月,公司就TY-9591联合化疗一线治疗EGFR(表皮生长因子受体)突变NSCLC(非小细胞肺癌)的注册性III期临床试验作出申请。

这也意味着,同源康医药尚无任何产品上市。而这些产品究竟何时能够商业化,仍面临着不确定性。在招股书中,同源康医药明确,无法保证最终能够成功开发和销售任何管线产品。

相比于企业未来的预期,同源康医药当下的处境更为困难。毕竟,没有产品上市,就意味着没有稳定的现金流和收入。

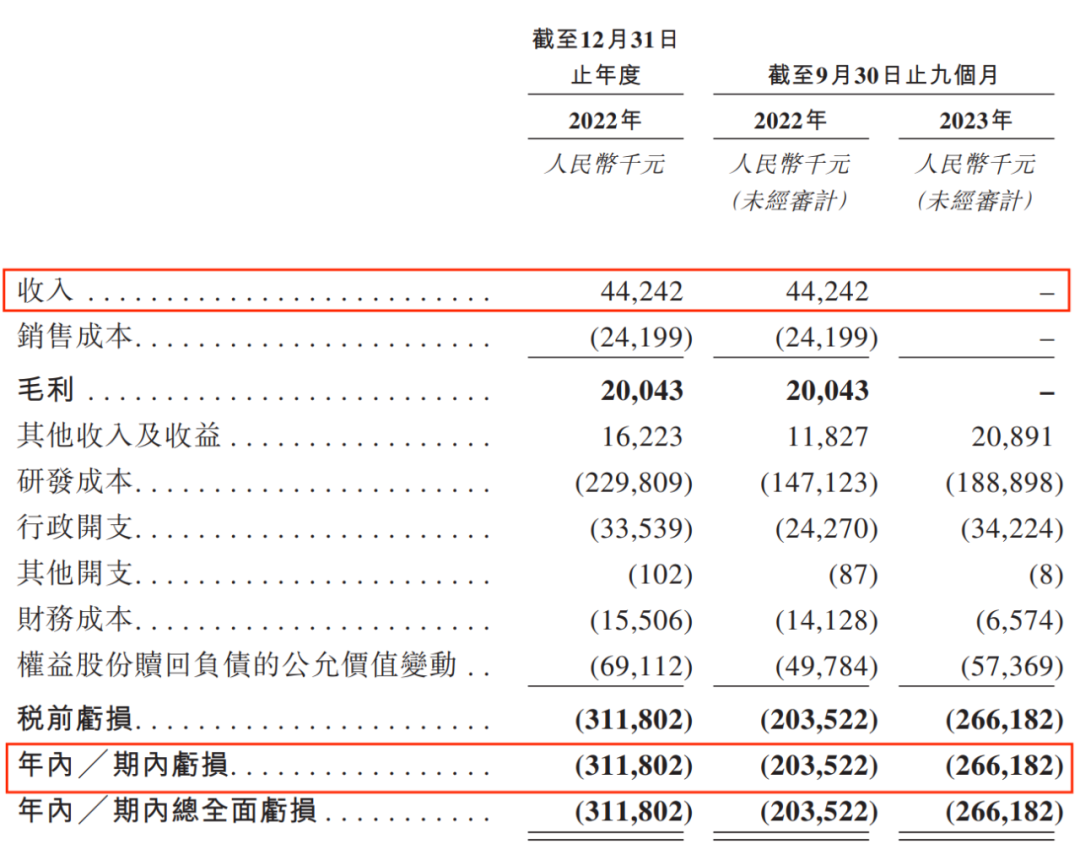

招股书显示,2022年,公司曾获得一笔超4000万元的收入。2020年8月,同源康医药方面与丽珠医药订立协议,以于大中华区(包括中国香港、中国澳门及中国台湾)研究、开发、改进、制造、使用、销售、订约及商业化TY-2136b产品。通过相关合作,公司于2022年获得4424.2万元收入。

(图 / 同源康医药招股书)

很显然,这样的行为并没有可持续性,而数据也佐证了这一点。2023年前9月,公司没有获得任何收入。

在这样的情况下,亏损已经成为公司的常态。2022年及2023年前9月,公司分别亏损3.12亿元及2.66亿元。

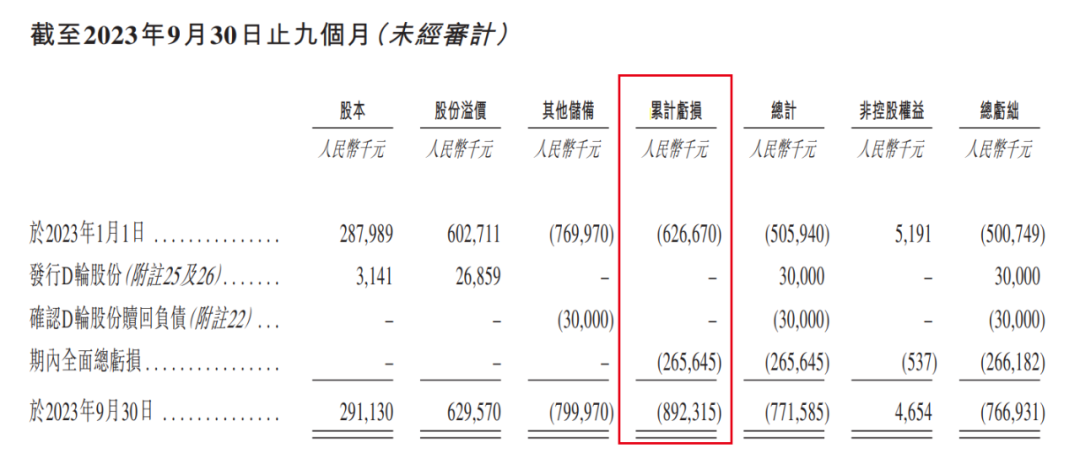

截至2023年9月30日,公司累计亏损已经高达8.92亿元。

(图 / 同源康医药招股书)

同源康医药要想“流血”上市或许并不容易。协纵策略管理集团联合创始人黄立冲曾告诉「子弹财经」,在香港资本市场,大家对于还在烧钱、不挣钱的企业并不认可。

“不赚钱什么都是浮云。”黄立冲直言,在美元高利息时代,任何非美元资产的投资都会遇到投资者非常谨慎的情况,投资人对持续亏损的企业的担心也越来越大。

2、股东豪赚,吴豫生引朋友“低价”入股

在医药方面造诣极深的吴豫生,在资本运作方面也相当老练。

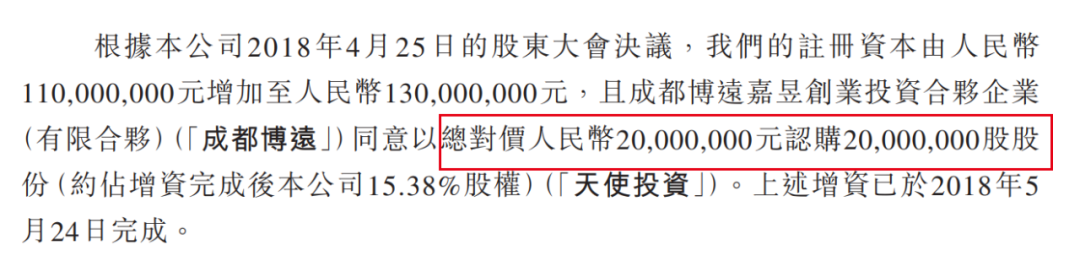

招股书显示,同源康医药成立5个月后(2018年4月)引入天使轮投资——成都博远以2000万元认购公司2000万股股份(约占增资完成后公司15.38%股权),每股单价1元,投后估值1.3亿元。

(图 / 同源康医药招股书)

直到一年后的2019年4月,同源康医药才进行了A轮融资,此时,公司每股股份单价已经上涨到2.38元,涨幅超100%。

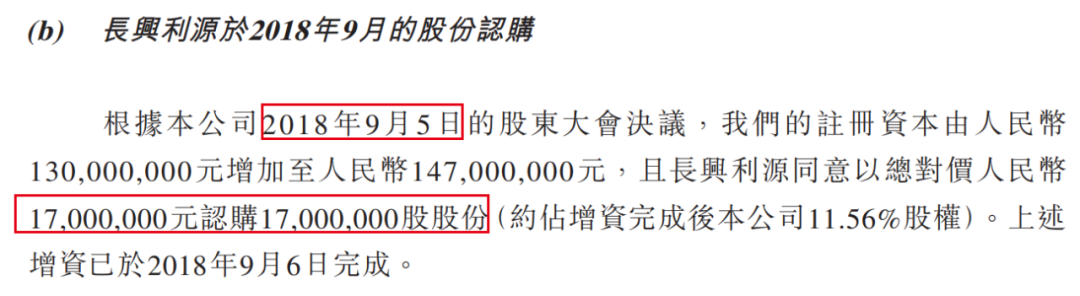

在这两轮融资之间,吴豫生曾带着朋友“悄然”入股。2018年9月,长兴利源以1700万元认购了公司1700万股股份(约占增资完成后公司11.56%股权),每股单价仍为1元。

(图 / 同源康医药招股书)

招股书明确,长兴利源由其普通合伙人郑州德瑞管理,而郑州德瑞由吴豫生全资控股。此外,长兴利源的唯一有限合伙人为长兴荣俊,其合伙人为两名个人,是吴豫生的私人朋友。

同源康医药解释,天使投资至A轮融资的估值增加,主要因为公司核心产品TY-9591及关键产品TY-302的研发工作已取得初步进展。

要知道,产品研发并非一日之功,作为掌舵人,吴豫生应该十分清楚产品的研发进度。能够穿插在天使轮和A轮之间,按照天使轮价格入股,不得不说吴豫生和朋友“捡了一个大漏”。

招股书显示,同源康医药最后一轮融资后,投后估值达到了30.84亿元,每股单价9.55元。若以此计算,长兴利源最早入股的这些股份浮盈超8倍。

(图 / 同源康医药招股书)

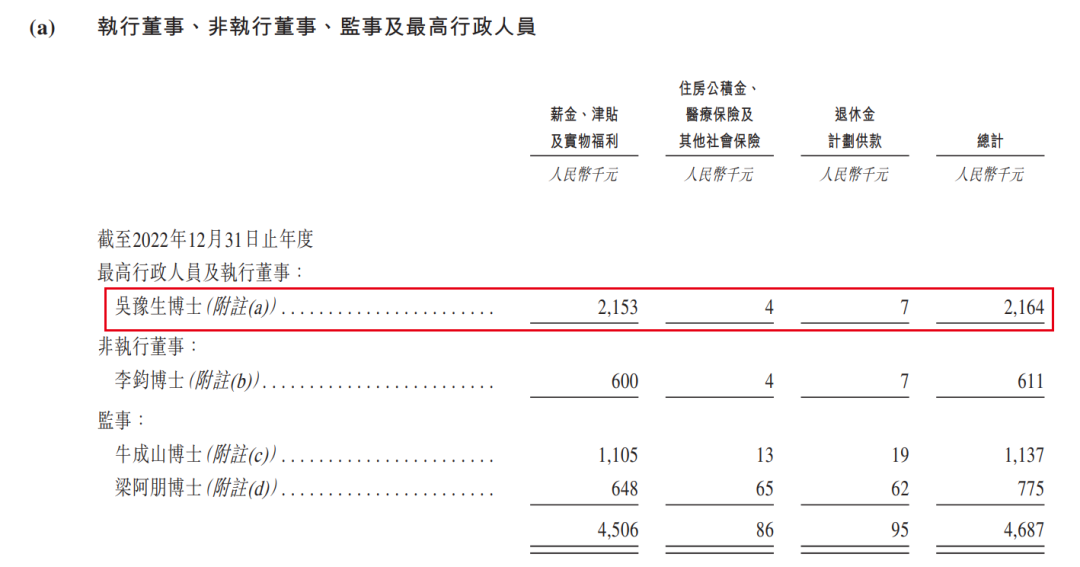

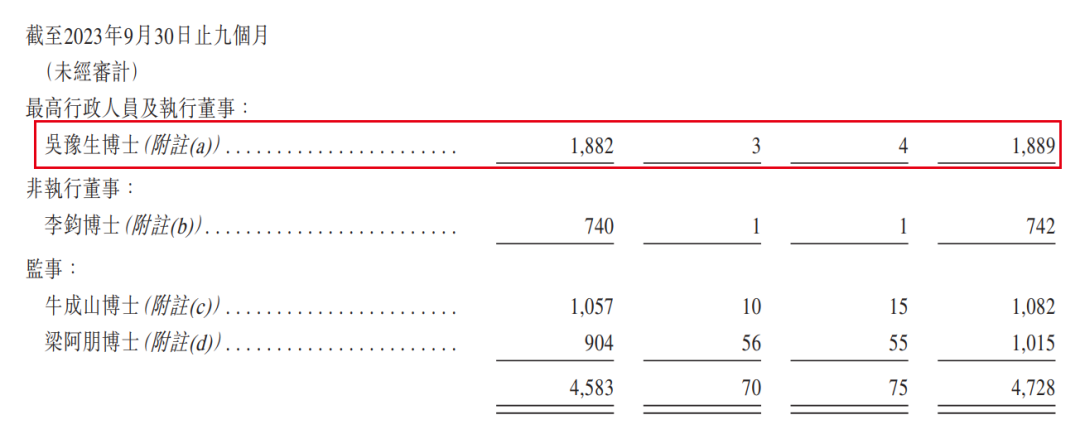

而吴豫生在同源康医药获得的利益远不止于此。

在薪酬上,吴豫生每年从公司获得薪酬约200万元。

(图 / 同源康医药招股书)

更要紧的是,在日常业务中,吴豫生控制的企业与同源康医药频繁产生关联交易。

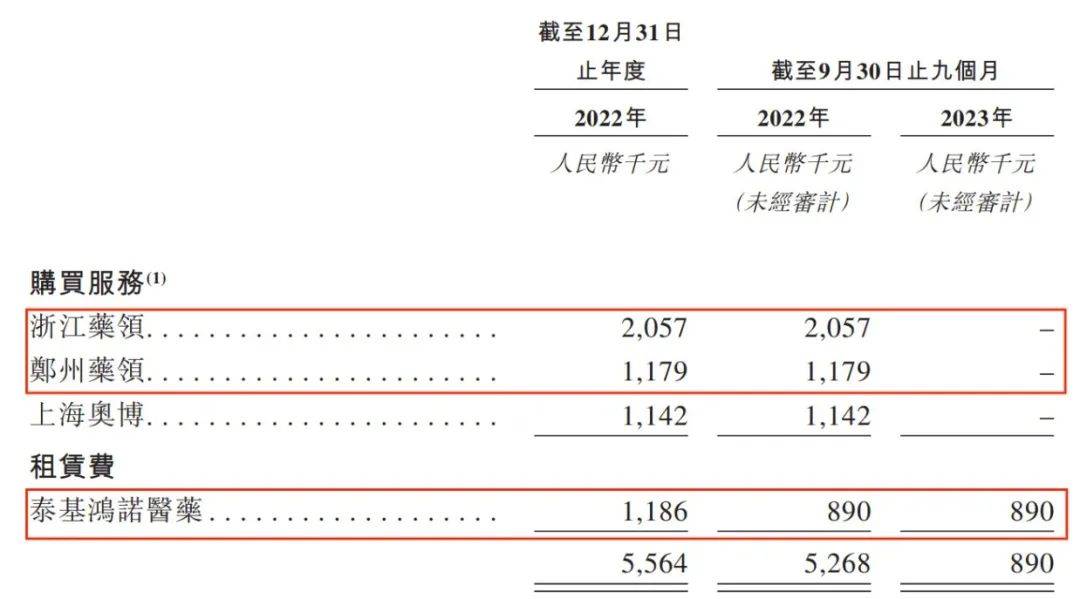

招股书显示,2022年,同源康医药向浙江药领、郑州药领购买服务,分别耗资205.7万元、117.9万元,而这两家企业均由吴豫生控制。

(图 / 同源康医药招股书)

除此之外,2022年和2023年前9月,同源康医药分别向吴豫生控制的泰基鸿诺医药支付租赁费118.6万元和89万元。

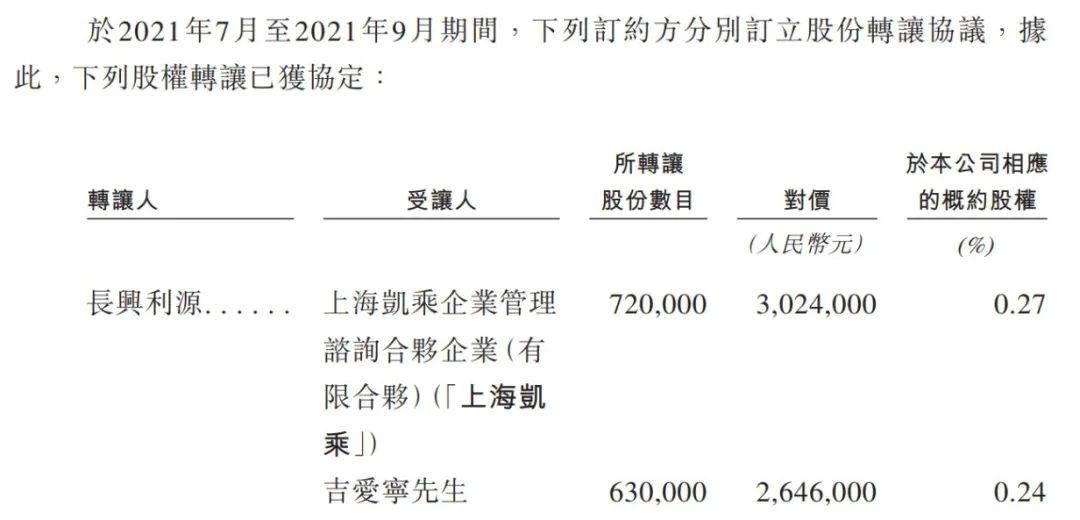

不仅如此,长兴利源还曾转让股份进行套现。招股书显示,2021年7月-9月,长兴利源转让公司0.51%股权,每股股份成本为4.20元,套现567万元。

(图 / 同源康医药招股书)

实际上,背靠同源康医药这棵大树,不少股东赚得盆满钵满。

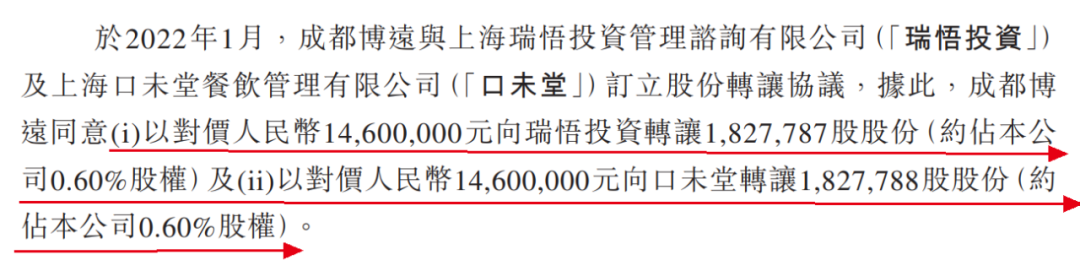

据「子弹财经」不完全统计,2021年,天使投资人成都博远转让公司2.72%股权,套现3000万元;2022年1月,成都博远分别以对价1460万元向瑞悟投资和口未堂转让公司0.6%股份,合计套现2920万元。

(图 / 同源康医药招股书)

以此来看,IPO前,作为天使轮投资人的成都博远不仅将2000万元投资款收回,还大赚近4000万元。

此外,IPO前,成都博远仍持有公司2.85%股权,若以当前的估值30.84亿元计算,成都博远还浮盈超8000万元。

(图 / 同源康医药招股书)

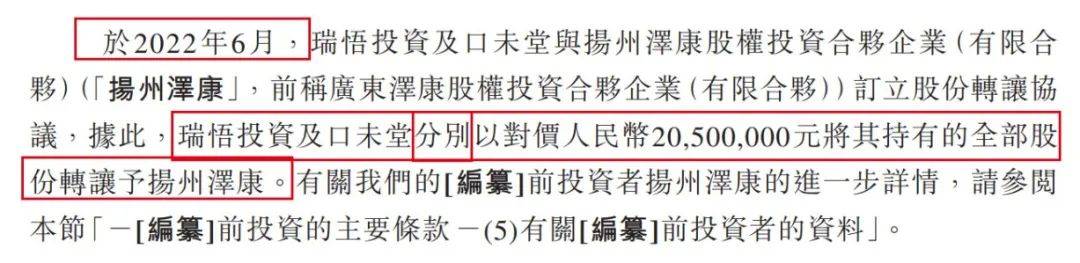

而获得成都博远转让股份的瑞悟投资和口未堂,很显然也只是为了投资收益。2022年6月,瑞悟投资及口未堂便分别以对价2050万元将其持有的全部股份转让予扬州泽康。

(图 / 同源康医药招股书)

也就是说,仅用了短短5个月时间,瑞悟投资及口未堂分别获利近600万元。

在股份转让的来来回回之间,股东们的“腰包”越来越鼓,而同源康医药的现金流却越来越紧张。

3、现金流告急,对赌只剩14个月

众所周知,新药研发是一个非常“烧钱”的赛道,业界很早就流传着“双十定律”——即平均研发一款新药要花10年的时间,同时要烧掉10亿美元。

对于没有产品上市的同源康医药来说,“烧钱”之路还远远没有走到尽头,而企业的资金链也备受考验。

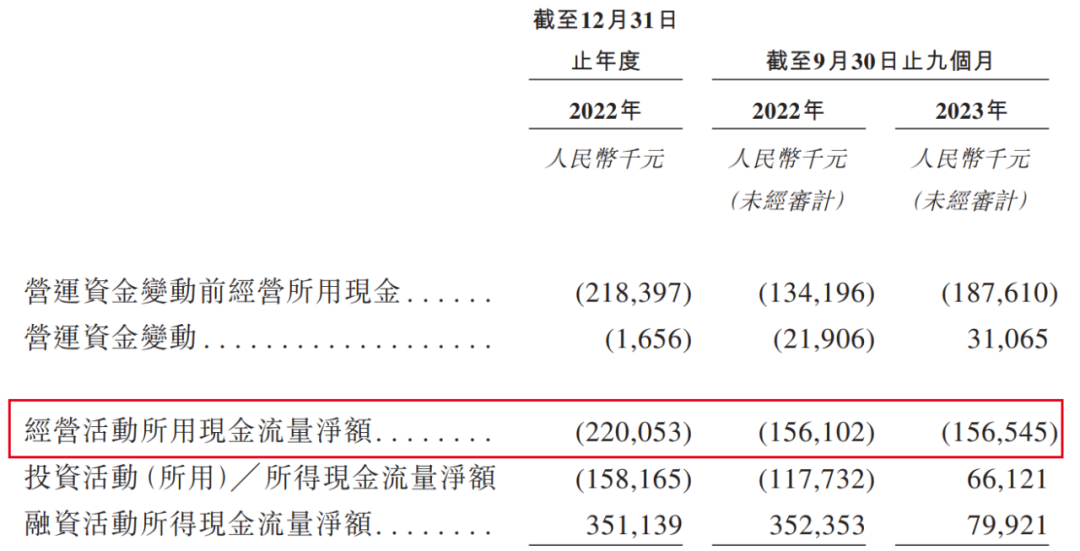

长期以来,同源康医药欠缺“造血能力”。2022年-2023年9月,其经营活动现金流净额一直为负,分别为-2.20亿元、-1.57亿元。

(图 / 同源康医药招股书)

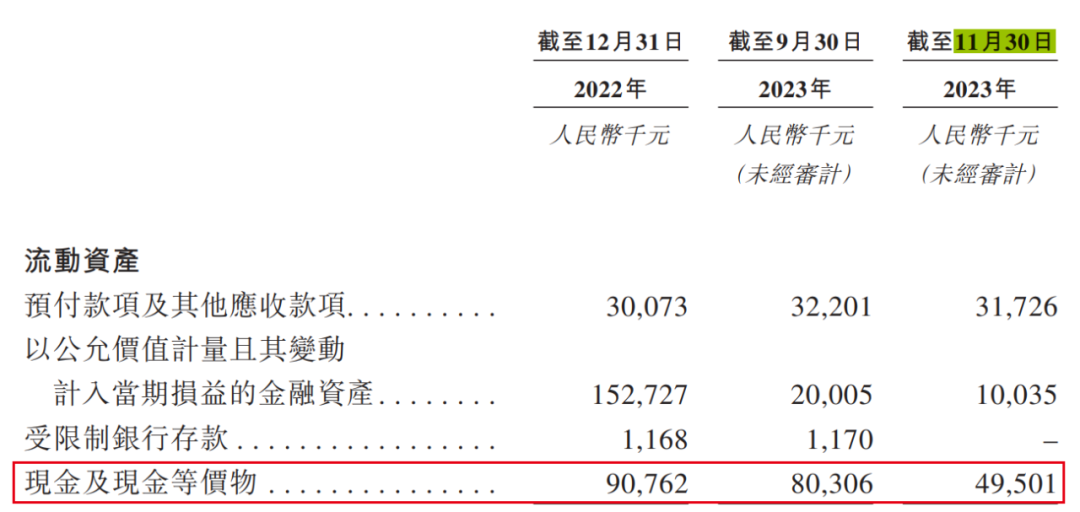

不仅如此,融资而来的资金也所剩不多。截至2023年11月30日,同源康医药的现金及现金等价物仅有4950.1万元。

(图 / 同源康医药招股书)

就在同源康医药现金流临近枯竭之际,以汇宇制药为代表的D轮融资者及时化解了危机。2023年第四季度,企业收取D轮融资净额1.43亿元。

(图 / 同源康医药招股书)

按照同源康医药的说法,收到这笔资金之后,假设未来平均现金消耗率为往绩记录期间水平的1.5倍,截至2023年9月30日的现金及现金等价物以及按公允价值计入损益的金融资产将能够自2023年9月30日起维持超过27个月。

这些资金用于公司经营、研发本还可以支撑相当一段时间,但投资者却等不了这么久。

按照协议,投资者拥有的赎回权在同源康医药递交招股书的前一日起失效,但是,其中一项规定,若公司未能自向港交所提交招股书日期起计14个月内完成上市,这项权利将自动恢复。

(图 / 同源康医药招股书)

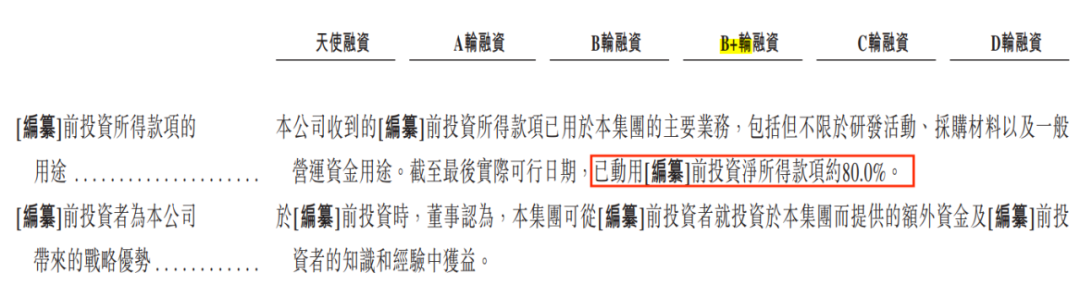

截至2024年1月22日,同源康医药已动用了投资所得款净额约80%的资金。若需回购投资者股票,恐怕是同源康医药“不能承受之重”。

(图 / 同源康医药招股书)

如今,同源康医药也在试图出售资产变现。据悉,同源康医药已与第三方订立股权转让协议,以3490万元的代价将上海雅葆的全部股权转让,公司正在完成该交易。

(图 / 同源康医药招股书)

只是,同源康医药或许应该明白,出售资产、产品知识产权的确可以快速变现,但这并非长久之计。而在没有产品上市之前,同源康医药也只能如履薄冰般前行。

*文中题图来自:摄图网,基于VRF协议。